Revenus et patrimoine des ménages Édition 2021

L'Insee présente avec Revenus et patrimoine des ménages les principaux indicateurs et des analyses sur les inégalités monétaires, la pauvreté et le patrimoine des ménages.

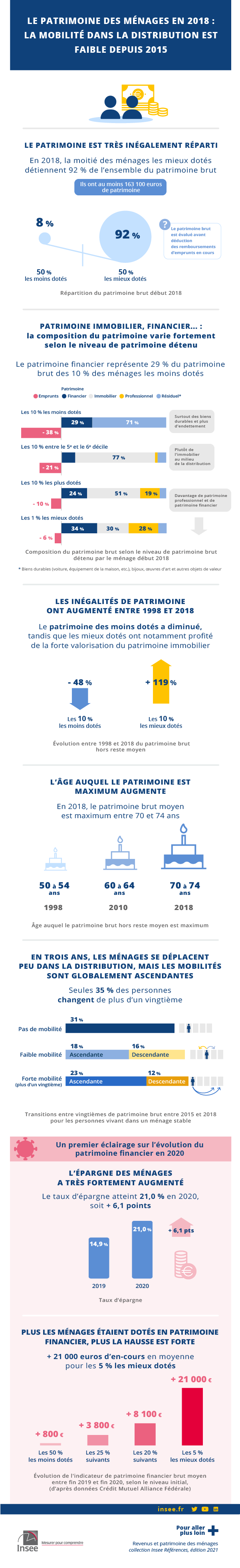

Le patrimoine des ménages en 2018 : peu de mobilité dans la distribution depuis 2015

Marie-Cécile Cazenave-Lacrouts, Pierre Cheloudko, Claire Hagège, Orlane Hubert, Julie Labarthe (Insee)

Début 2018, la moitié des ménages vivant en France déclarent un patrimoine brut supérieur à 163 100 euros ; ils détiennent 92 % de la masse totale de patrimoine brut. Les biens immobiliers représentent plus de 70 % du patrimoine brut des ménages situés entre les quatrième et neuvième déciles de la distribution. Les 10 % les mieux dotés détiennent davantage d’actifs professionnels, tandis que les 10 % les moins bien dotés possèdent principalement des comptes courants, des produits d’épargne réglementés et des biens durables, et sont plus endettés.

Les inégalités de patrimoine ont augmenté entre 1998 et 2018. Cette hausse s’explique principalement par la forte valorisation du patrimoine immobilier (+ 141 % en euros courants), surtout sur la période 1998-2010, qui a profité aux ménages les mieux dotés.

En 2018, le patrimoine moyen augmente avec l’âge pour se stabiliser entre 55 et 80 ans avant de diminuer. Sur vingt ans, l’âge auquel le patrimoine atteint son maximum augmente avec le renouvellement des générations.

Entre 2015 et 2018, le patrimoine brut a augmenté en moyenne (+ 12,5 %) pour les personnes vivant dans un ménage dont la composition est restée stable. À l’inverse, il a baissé (– 6,4 %) lorsque le ménage a changé de contour, du fait de départs d’adultes plus fréquents que d’arrivées. Pour les 20 % de personnes appartenant aux ménages stables les moins dotés, le patrimoine brut évolue peu entre 2015 et 2018, la volatilité est en revanche forte pour les 10 % les mieux dotés.

En trois ans, seul un tiers des personnes en ménage stable changent de position dans la distribution (de plus d’un vingtième de patrimoine brut). Les transitions sont davantage ascendantes (41 % vers un vingtième supérieur) que descendantes (29 % vers un vingtième inférieur).

Insee Références

Paru le :27/05/2021

- Le patrimoine en 2018 : prédominance du patrimoine immobilier pour les ménages les mieux dotés

- La répartition du patrimoine est plus inégalitaire qu’il y a vingt ans

- Une hausse des inégalités causée par la valorisation du patrimoine immobilier dans les années 2000

- La concentration du patrimoine financier s’est accentuée en vingt ans, mais sa part dans le total a baissé

- Le patrimoine au plus haut entre 55 et 80 ans

- Accumulation puis désépargne, une séquence peu modifiée en vingt ans

- En moyenne, le patrimoine brut augmente pour les ménages dont la composition est restée stable

- L’ampleur des évolutions du patrimoine dépend du montant et de la composition du patrimoine initial

- Le patrimoine évolue de façon plus significative pour les cadres et les indépendants

- La mobilité au sein de la distribution des patrimoines est faible, mais globalement ascendante

- 4 % des personnes vivant dans un ménage à composition stable ont acquis un patrimoine immobilier entre 2015 et 2018

- Encadré 2 - Des évolutions du patrimoine moins dynamiques dans l’enquête qu’en comptabilité nationale

- Encadré 3 - Un premier éclairage sur l’évolution du patrimoine financier entre fin 2019 et fin 2020

- Encadré 4 - L’indice de Gini

Le patrimoine en 2018 : prédominance du patrimoine immobilier pour les ménages les mieux dotés

Début 2018, d’après l’enquête Histoire de vie et Patrimoine 2017‑2018 (encadré 1), la moitié des ménages vivant en France déclarent un patrimoine brut supérieur à 163 100 euros ; ils possèdent 92 % de la masse totale de patrimoine [Cazenave-Lacrouts et al., 2019]. Ce patrimoine est principalement constitué de biens immobiliers (61 %), d’actifs financiers (20 %), d’actifs professionnels (11 %) et enfin d’autres biens durables et objets de valeur (8 %).

La composition du patrimoine des ménages diffère selon le montant de patrimoine brut (figure 1). Le patrimoine immobilier est largement majoritaire pour les ménages situés entre le 4e et le 9e décile, avec une part comprise entre 70 % et 77 %. À l’opposé, les 30 % des Français les moins dotés ne possèdent quasiment pas de patrimoine immobilier : leur épargne est placée dans des produits financiers peu risqués, tels les livrets (entre 29 % et 42 %), ou des biens durables, véhicules ou autre patrimoine restant (entre 54 % et 71 %). Le patrimoine financier est réparti de façon nettement plus inégalitaire que le patrimoine immobilier (figure 2). La composante la plus inégalitairement répartie est le patrimoine professionnel, mais sa part dans le patrimoine brut est limitée.

Les 10 % les moins dotés en patrimoine sont également plus souvent endettés, principalement pour des motifs privés : achat d’une voiture ou de biens d’équipement, notamment via des crédits à la consommation. Leurs emprunts représentent 38 % de leur patrimoine brut. Leur patrimoine brut s’élève à 1 800 euros en moyenne, soit 1 100 euros de patrimoine net une fois déduit le capital restant dû.

Les 10 % de ménages les mieux dotés se démarquent à la fois par le niveau de patrimoine détenu et par sa composition : leur patrimoine est en moyenne huit fois plus élevé que celui des autres ménages, et 19 % sont des actifs professionnels, contre 2 % pour les autres ménages. Ces ménages sont eux aussi endettés, mais leurs emprunts représentent une faible part de leur patrimoine brut : en moyenne 7 % d’emprunts privés et 3 % d’emprunts professionnels. Leur patrimoine brut s’élève à 1 279 000 euros en moyenne, soit 1 157 000 euros de patrimoine net une fois déduit le capital restant dû.

tableauFigure 1 – Composition du patrimoine brut par tranche début 2018

| Patrimoine financier | Patrimoine immobilier | Patrimoine professionnel hors entreprises | Patrimoine professionnel des entreprises du ménage | Patrimoine résiduel | Emprunts privés | Emprunts professionnels | |

|---|---|---|---|---|---|---|---|

| Inférieur à D1 | 29 | 0 | 0 | 0 | 71 | -38 | 0 |

| D1 à D2 | 34 | 1 | 0 | 1 | 65 | -27 | -1 |

| D2 à D3 | 42 | 3 | 0 | 1 | 54 | -33 | -2 |

| D3 à D4 | 40 | 33 | 1 | 2 | 25 | -13 | 0 |

| D4 à D5 | 17 | 71 | 1 | 2 | 10 | -20 | -1 |

| D5 à D6 | 13 | 77 | 1 | 1 | 8 | -20 | 0 |

| D6 à D7 | 13 | 77 | 1 | 1 | 9 | -19 | 0 |

| D7 à D8 | 16 | 73 | 1 | 2 | 7 | -13 | -1 |

| D8 à D9 | 18 | 70 | 2 | 3 | 6 | -11 | -1 |

| Supérieur à D9 | 24 | 51 | 5 | 14 | 6 | -7 | -3 |

| Supérieur à D99 | 34 | 30 | 7 | 21 | 8 | -3 | -3 |

- Lecture : début 2018, le patrimoine détenu par les 10 % des ménages les mieux dotés en patrimoine brut est composé à 24 % d'actifs financiers, 51 % d'actifs immobiliers, 19 % d'actifs professionnels (dont 5 % hors entreprises) et 6 % de patrimoine résiduel. Les emprunts privés équivalent à 7 % de leur patrimoine brut et les emprunts professionnels à 3 %.

- Champ : ménages ordinaires résidant en France hors Mayotte.

- Source : Insee, enquête Histoire de vie et Patrimoine 2017-2018.

graphiqueFigure 1 – Composition du patrimoine brut par tranche début 2018

- Lecture : début 2018, le patrimoine détenu par les 10 % des ménages les mieux dotés en patrimoine brut est composé à 24 % d'actifs financiers, 51 % d'actifs immobiliers, 19 % d'actifs professionnels (dont 5 % hors entreprises) et 6 % de patrimoine résiduel. Les emprunts privés équivalent à 7 % de leur patrimoine brut et les emprunts professionnels à 3 %.

- Champ : ménages ordinaires résidant en France hors Mayotte.

- Source : Insee, enquête Histoire de vie et Patrimoine 2017-2018.

tableauFigure 2 – Concentration des différentes composantes de patrimoine et du patrimoine total début 2018

| Part cumulée des ménages, triés par patrimoine brut hors reste (en %) | Part cumulée de la composante (en %) | |||

|---|---|---|---|---|

| Patrimoine brut hors reste | Patrimoine immobilier | Patrimoine financier | Patrimoine professionnel | |

| 0 | 0,0 | 0,0 | 0,0 | 0,0 |

| 1 | 0,0 | 0,0 | 0,0 | 0,0 |

| 2 | 0,0 | 0,0 | 0,0 | 0,0 |

| 3 | 0,0 | 0,0 | 0,0 | 0,0 |

| 4 | 0,0 | 0,0 | 0,0 | 0,0 |

| 5 | 0,0 | 0,0 | 0,0 | 0,0 |

| 6 | 0,0 | 0,0 | 0,0 | 0,0 |

| 7 | 0,0 | 0,0 | 0,0 | 0,0 |

| 8 | 0,0 | 0,0 | 0,0 | 0,0 |

| 9 | 0,0 | 0,0 | 0,0 | 0,0 |

| 10 | 0,0 | 0,0 | 0,0 | 0,0 |

| 11 | 0,0 | 0,0 | 0,0 | 0,0 |

| 12 | 0,0 | 0,0 | 0,0 | 0,0 |

| 13 | 0,0 | 0,0 | 0,0 | 0,0 |

| 14 | 0,0 | 0,0 | 0,1 | 0,0 |

| 15 | 0,1 | 0,0 | 0,1 | 0,0 |

| 16 | 0,1 | 0,0 | 0,1 | 0,0 |

| 17 | 0,1 | 0,0 | 0,1 | 0,0 |

| 18 | 0,1 | 0,0 | 0,1 | 0,0 |

| 19 | 0,1 | 0,0 | 0,1 | 0,0 |

| 20 | 0,1 | 0,0 | 0,1 | 0,0 |

| 21 | 0,1 | 0,0 | 0,2 | 0,0 |

| 22 | 0,2 | 0,0 | 0,2 | 0,0 |

| 23 | 0,2 | 0,0 | 0,2 | 0,0 |

| 24 | 0,2 | 0,0 | 0,2 | 0,0 |

| 25 | 0,2 | 0,0 | 0,3 | 0,0 |

| 26 | 0,3 | 0,0 | 0,3 | 0,0 |

| 27 | 0,3 | 0,0 | 0,3 | 0,0 |

| 28 | 0,4 | 0,0 | 0,4 | 0,0 |

| 29 | 0,4 | 0,0 | 0,4 | 0,0 |

| 30 | 0,5 | 0,0 | 0,5 | 0,0 |

| 31 | 0,5 | 0,0 | 0,5 | 0,0 |

| 32 | 0,6 | 0,0 | 0,6 | 0,0 |

| 33 | 0,7 | 0,0 | 0,6 | 0,0 |

| 34 | 0,8 | 0,0 | 0,7 | 0,0 |

| 35 | 1,0 | 0,0 | 0,8 | 0,0 |

| 36 | 1,2 | 0,0 | 0,8 | 0,0 |

| 37 | 1,4 | 0,0 | 0,9 | 0,0 |

| 38 | 1,6 | 0,0 | 1,0 | 0,0 |

| 39 | 1,9 | 0,1 | 1,1 | 0,0 |

| 40 | 2,2 | 0,3 | 1,2 | 0,0 |

| 41 | 2,6 | 0,5 | 1,3 | 0,0 |

| 42 | 2,9 | 0,9 | 1,4 | 0,0 |

| 43 | 3,3 | 1,3 | 1,5 | 0,0 |

| 44 | 3,8 | 1,7 | 1,7 | 0,0 |

| 45 | 4,2 | 2,2 | 1,8 | 0,0 |

| 46 | 4,7 | 2,7 | 2,0 | 0,0 |

| 47 | 5,2 | 3,3 | 2,1 | 0,0 |

| 48 | 5,7 | 3,9 | 2,3 | 0,0 |

| 49 | 6,3 | 4,6 | 2,5 | 0,0 |

| 50 | 6,9 | 5,2 | 2,7 | 0,0 |

| 51 | 7,5 | 5,9 | 2,9 | 0,0 |

| 52 | 8,1 | 6,7 | 3,1 | 0,0 |

| 53 | 8,7 | 7,4 | 3,3 | 0,0 |

| 54 | 9,4 | 8,2 | 3,6 | 0,0 |

| 55 | 10,1 | 9,0 | 3,8 | 0,0 |

| 56 | 10,8 | 9,8 | 4,1 | 0,0 |

| 57 | 11,5 | 10,7 | 4,4 | 0,0 |

| 58 | 12,3 | 11,6 | 4,7 | 0,0 |

| 59 | 13,0 | 12,5 | 5,0 | 0,0 |

| 60 | 13,8 | 13,4 | 5,4 | 0,0 |

| 61 | 14,6 | 14,4 | 5,7 | 0,0 |

| 62 | 15,4 | 15,4 | 6,1 | 0,0 |

| 63 | 16,3 | 16,4 | 6,5 | 0,0 |

| 64 | 17,2 | 17,4 | 6,9 | 0,0 |

| 65 | 18,0 | 18,5 | 7,4 | 0,0 |

| 66 | 19,0 | 19,6 | 7,8 | 0,0 |

| 67 | 19,9 | 20,7 | 8,3 | 0,0 |

| 68 | 20,9 | 21,9 | 8,8 | 0,0 |

| 69 | 21,9 | 23,1 | 9,4 | 0,0 |

| 70 | 22,9 | 24,3 | 9,9 | 0,0 |

| 71 | 24,0 | 25,5 | 10,5 | 0,0 |

| 72 | 25,1 | 26,8 | 11,2 | 0,0 |

| 73 | 26,2 | 28,1 | 11,8 | 0,0 |

| 74 | 27,4 | 29,4 | 12,5 | 0,0 |

| 75 | 28,6 | 30,8 | 13,3 | 0,0 |

| 76 | 29,8 | 32,2 | 14,1 | 0,0 |

| 77 | 31,1 | 33,7 | 14,9 | 0,0 |

| 78 | 32,4 | 35,2 | 15,8 | 0,0 |

| 79 | 33,8 | 36,7 | 16,7 | 0,0 |

| 80 | 35,2 | 38,3 | 17,7 | 0,0 |

| 81 | 36,7 | 39,9 | 18,7 | 0,0 |

| 82 | 38,2 | 41,7 | 19,8 | 0,0 |

| 83 | 39,7 | 43,4 | 21,0 | 0,0 |

| 84 | 41,4 | 45,2 | 22,3 | 0,0 |

| 85 | 43,1 | 47,1 | 23,6 | 0,0 |

| 86 | 44,8 | 49,0 | 25,1 | 0,0 |

| 87 | 46,6 | 51,1 | 26,7 | 0,0 |

| 88 | 48,6 | 53,2 | 28,4 | 0,1 |

| 89 | 50,6 | 55,5 | 30,2 | 0,2 |

| 90 | 52,8 | 57,8 | 32,3 | 0,5 |

| 91 | 55,1 | 60,3 | 34,4 | 0,8 |

| 92 | 57,7 | 63,0 | 36,8 | 1,4 |

| 93 | 60,4 | 65,8 | 39,5 | 2,3 |

| 94 | 63,2 | 68,7 | 42,5 | 3,9 |

| 95 | 66,3 | 72,0 | 45,9 | 6,4 |

| 96 | 69,7 | 75,6 | 49,8 | 10,2 |

| 97 | 73,6 | 79,6 | 54,5 | 16,3 |

| 98 | 78,3 | 84,1 | 60,4 | 26,3 |

| 99 | 84,4 | 89,8 | 68,5 | 42,1 |

| 100 | 100,0 | 100,0 | 100,0 | 100,0 |

- Note : les ménages sont classés par ordre croissant de patrimoine brut hors reste puis on détermine la part cumulée de patrimoine pour la part de population associée.

- Lecture : 90 % de la population détient 1 % du patrimoine professionnel, 32 % du patrimoine financier et 58 % du patrimoine immobilier totaux.

- Champ : France hors Mayotte.

- Source : Insee, enquête Histoire de vie et Patrimoine 2017-2018.

graphiqueFigure 2 – Concentration des différentes composantes de patrimoine et du patrimoine total début 2018

- Note : les ménages sont classés par ordre croissant de patrimoine brut hors reste puis on détermine la part cumulée de patrimoine pour la part de population associée.

- Lecture : 90 % de la population détient 1 % du patrimoine professionnel, 32 % du patrimoine financier et 58 % du patrimoine immobilier totaux.

- Champ : France hors Mayotte.

- Source : Insee, enquête Histoire de vie et Patrimoine 2017-2018.

La répartition du patrimoine est plus inégalitaire qu’il y a vingt ans

Les montants, la répartition et la composition du patrimoine des ménages français ont peu évolué depuis 2015 [Ferrante et Solotareff, 2018]. Le patrimoine brut hors reste, c’est‑à‑dire hors véhicules, biens durables et objets de valeur, peut quant à lui être analysé sur vingt ans. Dans la suite, les évolutions du patrimoine brut dans le temps portent donc sur ce concept.

Entre 1998 et 2018, le patrimoine brut moyen détenu par les ménages vivant en France métropolitaine a été multiplié par 2 en euros courants et par 1,6 euros constants (encadré 2). Il a surtout augmenté au cours des dix premières années : + 38 % entre 1998 et 2004 puis encore + 51 % entre 2004 et 2010 (figure 3). Il a ensuite stagné entre 2010 et 2015, avant de légèrement augmenter (+ 3 % en euros courants entre 2015 et 2018). L'effet de la pandémie de Covid‑19 sur le patrimoine est encore inconnu à la date de sortie de l'ouvrage. De premières indications sur l'évolution des patrimoines en 2020, mais sur un concept différent de celui de cette vue d'ensemble, sont données dans l'encadré 3.

L’évolution entre 1998 et 2018 n’a pas été la même pour tous : le patrimoine brut moyen des 10 % les moins bien dotés en 2018 est inférieur de 48 % à celui de leurs homologues de 1998, alors que celui des 10 % de ménages les mieux dotés a augmenté de 119 % sur la période. En euros constants, le total détenu par les 10 % les moins bien dotés a même baissé de 58 % (contre une hausse de 77 % pour les mieux dotés). En euros courants au cours des vingt dernières années, le patrimoine a finalement augmenté de façon importante, à part pour les 30 % des ménages les moins dotés (ce résultat restant valable en euros constants). Ces évolutions différenciées selon le niveau de patrimoine ont renforcé les inégalités de répartition. Entre 1998 et 2018, l’indice de Gini du patrimoine brut est passé de 0,639 à 0,654. Cependant, l’indice de Gini ne reflète qu’imparfaitement l’évolution des inégalités (encadré 4).

tableauFigure 3 – Évolution entre 1998 et 2018 du patrimoine brut hors reste moyen, par tranche

| Évolutions | |||||

|---|---|---|---|---|---|

| 1998-2004 | 2004-2010 | 2010-2015 | 2015-2018 | 1998-2018 | |

| Inférieur à D1 | 5 | -8 | -29 | -24 | -48 |

| D1 à D2 | 1 | -8 | -7 | -16 | -28 |

| D2 à D3 | 8 | -7 | 32 | -20 | 5 |

| D3 à D4 | 24 | 20 | 35 | -10 | 82 |

| D4 à D5 | 35 | 44 | 6 | 2 | 109 |

| D5 à D6 | 40 | 46 | 0 | 3 | 112 |

| D6 à D7 | 41 | 47 | -2 | 5 | 112 |

| D7 à D8 | 41 | 46 | -2 | 6 | 115 |

| D8 à D9 | 41 | 43 | 1 | 4 | 114 |

| Supérieur à D9 | 37 | 60 | -2 | 3 | 119 |

| Ensemble | 38 | 51 | 0 | 3 | 114 |

- Lecture : le patrimoine brut hors reste moyen détenu par les 10 % de ménages les mieux dotés a augmenté de 37 % entre 1998 et 2004.

- Champ : France métropolitaine.

- Source : Insee, enquêtes Patrimoine 1997-1998, 2003-2004, 2009-2010, 2014-2015 et enquête Histoire de vie et Patrimoine 2017-2018.

graphiqueFigure 3 – Évolution entre 1998 et 2018 du patrimoine brut hors reste moyen, par tranche

- Lecture : le patrimoine brut hors reste moyen détenu par les 10 % de ménages les mieux dotés a augmenté de 37 % entre 1998 et 2004.

- Champ : France métropolitaine.

- Source : Insee, enquêtes Patrimoine 1997-1998, 2003-2004, 2009-2010, 2014-2015 et enquête Histoire de vie et Patrimoine 2017-2018.

Une hausse des inégalités causée par la valorisation du patrimoine immobilier dans les années 2000

L’augmentation des inégalités s’explique par l’accroissement important du patrimoine immobilier. Le patrimoine immobilier moyen a augmenté de 141 % entre 1998 et 2018 (figure 4), essentiellement sur la période 1998‑2010. Au total, la masse de patrimoine immobilier a augmenté de 201 % entre 1998 et 2018 (l’écart avec la hausse du patrimoine moyen s’explique par l’augmentation de 25 % du nombre de ménages sur la période). Cette évolution est d’abord due à la valorisation des logements anciens (contribution de 107 points à la croissance du patrimoine immobilier), puis aux constructions de logements durant cette période (contribution de 72 points) et enfin à la hausse des prix des logements neufs (contribution de 22 points). En vingt ans, cette conjoncture favorable a profité aux 70 % des ménages les mieux dotés en patrimoine brut, avec une augmentation de 127 % à 174 % de leur patrimoine immobilier, mais pas du tout aux ménages les moins dotés, très peu détenteurs de biens immobiliers.

Dès lors, en 2018, 62 % des inégalités de patrimoine au sens de l’indice de Gini sont dues au patrimoine immobilier, contre 55 % en 1998. Cela provient entièrement de la hausse de la part du patrimoine immobilier dans le patrimoine total pour les ménages du milieu et du haut de la distribution. En revanche, le patrimoine immobilier lui‑même est moins concentré en 2018 qu’en 1998 : l’indice de Gini calculé sur le patrimoine immobilier est passé de 0,644 à 0,636 entre 1998 et 2018.

tableauFigure 4 – Évolution du patrimoine financier et immobilier moyen entre 1998 et 2018, par tranche

| Patrimoine financier | Patrimoine immobilier | |

|---|---|---|

| Inférieur à D1 | -48 | ns |

| D1 à D2 | -28 | ns |

| D2 à D3 | 4 | ns |

| D3 à D4 | 52 | 174 |

| D4 à D5 | 36 | 144 |

| D5 à D6 | 60 | 127 |

| D6 à D7 | 54 | 133 |

| D7 à D8 | 77 | 132 |

| D8 à D9 | 74 | 140 |

| Supérieur à D9 | 97 | 149 |

| Ensemble | 78 | 141 |

- Lecture : entre 1998 et 2018, le patrimoine financier moyen des 10 % des ménages les moins dotés en patrimoine brut hors reste (inférieur au 1er décile) a diminué de 48 % en euros courants.

- Champ : France métropolitaine.

- Source : Insee, enquêtes Patrimoine 1997-1998, 2003-2004, 2009-2010, 2014-2015 et enquête Histoire de vie et Patrimoine 2017-2018.

graphiqueFigure 4 – Évolution du patrimoine financier et immobilier moyen entre 1998 et 2018, par tranche

- Lecture : entre 1998 et 2018, le patrimoine financier moyen des 10 % des ménages les moins dotés en patrimoine brut hors reste (inférieur au 1er décile) a diminué de 48 % en euros courants.

- Champ : France métropolitaine.

- Source : Insee, enquêtes Patrimoine 1997-1998, 2003-2004, 2009-2010, 2014-2015 et enquête Histoire de vie et Patrimoine 2017-2018.

La concentration du patrimoine financier s’est accentuée en vingt ans, mais sa part dans le total a baissé

Dans le même temps, le patrimoine financier moyen des ménages a beaucoup augmenté, mais dans une moindre mesure que l’immobilier (+ 78 % en vingt ans). L’essentiel de la hausse est intervenu entre 2004 et 2010 : + 60 %, puis + 9 % entre 2010 et 2015 et + 2 % entre 2015 et 2018. En vingt ans, il n’a cependant augmenté de façon importante que pour les 70 % des ménages les mieux dotés en patrimoine brut. Il a augmenté de moitié pour les ménages autour de la médiane et doublé pour les 10 % les mieux dotés alors qu’il a diminué ou stagné pour les 30 % de ménages les plus modestes (figure 4).

De ce fait, en 2018, le patrimoine financier est également plus concentré qu’en 1998 : l’indice de Gini calculé sur le seul patrimoine financier est passé de 0,734 à 0,798. Malgré cela, le patrimoine financier n’est plus responsable que de 23 % des inégalités de patrimoine au sens de l’indice de Gini en 2018, alors qu’il en expliquait 26 % en 1998, car sa part dans le patrimoine total a diminué au profit de l’immobilier.

Le patrimoine au plus haut entre 55 et 80 ans

L’âge est un déterminant majeur du niveau de patrimoine à deux titres. Premièrement, selon la théorie du cycle de vie, les besoins de consommation et les capacités d’épargne dépendent fortement de la position dans le cycle de vie, le patrimoine résultant d’une logique d’accumulation puis de désaccumulation visant à lisser le niveau de la consommation au cours de l’existence : les ménages s’endetteraient et consommeraient plus qu’ils n’épargnent en début de cycle de vie, puis augmenteraient leur épargne, avant de désépargner en fin de vie pour financer la dépendance. Deuxièmement, à une date donnée, l’âge correspond également à une génération : or, le contexte économique, l’âge d’entrée dans la vie active ou la fiscalité ont différé d’une génération à l’autre. En 2018, en France métropolitaine, le patrimoine moyen augmente avec l’âge de la personne de référence jusqu’à 50‑54 ans, se stabilise puis diminue au‑delà de 80 ans (figure 5). D’après Ferrante et Solotareff (2018), cela correspond en partie au cycle de vie, conforme à la théorie, et en partie à une élévation des patrimoines au fil des générations.

tableauFigure 5 – Patrimoine brut hors reste moyen par âge, entre 1998 et 2018

| âge de la personne de référence du ménage, en années | 2018 | 2010 | 2004 | 1998 |

|---|---|---|---|---|

| 18-24 | 26 500 | 19 900 | 14 400 | 14 800 |

| 25-29 | 77 200 | 66 800 | 43 200 | 30 900 |

| 30-34 | 142 900 | 152 200 | 105 000 | 66 600 |

| 35-39 | 236 400 | 205 700 | 120 000 | 98 100 |

| 40-44 | 243 200 | 282 100 | 184 600 | 118 900 |

| 45-49 | 278 300 | 284 200 | 193 700 | 159 400 |

| 50-54 | 322 200 | 308 100 | 239 800 | 195 400 |

| 55-59 | 315 900 | 334 800 | 242 900 | 176 800 |

| 60-64 | 295 700 | 358 600 | 224 900 | 154 100 |

| 65-69 | 312 900 | 327 800 | 198 500 | 129 300 |

| 70-74 | 323 500 | 310 500 | 178 000 | 141 900 |

| 75-79 | 306 700 | 236 300 | 156 200 | 124 500 |

| 80-84 | 253 400 | 228 500 | 150 200 | 98 500 |

| 85 ou plus | 237 900 | 213 300 | 119 100 | 89 600 |

- Lecture : le patrimoine hors reste moyen des ménages dont la personne de référence a entre 60 et 64 ans est de 296 000 euros en 2018.

- Champ : ménages ordinaires résidant en France métropolitaine.

- Source : Insee, enquêtes Patrimoine 1997-1998, 2003-2004, 2009-2010 et enquête Histoire de vie et Patrimoine 2017-2018.

graphiqueFigure 5 – Patrimoine brut hors reste moyen par âge, entre 1998 et 2018

- Lecture : le patrimoine hors reste moyen des ménages dont la personne de référence a entre 60 et 64 ans est de 296 000 euros en 2018.

- Champ : ménages ordinaires résidant en France métropolitaine.

- Source : Insee, enquêtes Patrimoine 1997-1998, 2003-2004, 2009-2010 et enquête Histoire de vie et Patrimoine 2017-2018.

Le patrimoine immobilier, qui est la composante principale du patrimoine, suit la même logique par âge (figure 6). Il augmente fortement entre 30 et 40 ans au moment de l’acquisition de la résidence principale. Il continue d’augmenter, quoique plus légèrement, jusqu’à 50 ans puis est quasiment stable. Il diminue au‑delà de 70 ans, probablement car les générations concernées ont accumulé moins de patrimoine. Pour le patrimoine financier, comme le constataient déjà Bernard et Berthet (2015) jusqu’en 2010, il n’y a pas de baisse pour les plus âgés. Le montant moyen augmente au cours de la vie jusqu’à atteindre un palier à partir de 65 ans, sans baisse en fin de vie. En désaccord avec la théorie du cycle de vie, les ménages français ne désaccumulent donc pas leur patrimoine financier après le passage à la retraite [Bernard et al., 2015]. Enfin, le patrimoine professionnel augmente jusqu’à un pic vers 50 ans puis diminue brutalement au passage à la retraite quand les indépendants, agriculteurs et professions libérales cessent leur activité.

tableauFigure 6 – Patrimoine brut hors reste moyen par composante et par âge, entre 1998 et 2018

| âge de la personne de référence du ménage, en années | Patrimoine immobilier | Patrimoine financier | Patrimoine professionnel | |||

|---|---|---|---|---|---|---|

| 2018 | 1998 | 2018 | 1998 | 2018 | 1998 | |

| 18-24 | 15 400 | 6 900 | 9 300 | 5 500 | 1 800 | 2 400 |

| 25-29 | 51 400 | 14 200 | 17 400 | 10 200 | 8 400 | 6 500 |

| 30-34 | 103 600 | 38 100 | 22 500 | 17 500 | 16 700 | 11 000 |

| 35-39 | 154 100 | 62 800 | 31 000 | 17 700 | 51 300 | 17 500 |

| 40-44 | 158 000 | 74 800 | 53 300 | 22 800 | 32 000 | 21 300 |

| 45-49 | 192 200 | 100 500 | 48 800 | 31 700 | 37 300 | 27 100 |

| 50-54 | 203 900 | 112 100 | 59 600 | 43 800 | 58 600 | 39 500 |

| 55-59 | 207 000 | 107 100 | 62 100 | 48 400 | 46 700 | 21 400 |

| 60-64 | 191 200 | 90 900 | 67 900 | 40 400 | 36 500 | 22 800 |

| 65-69 | 214 000 | 80 800 | 81 400 | 39 300 | 17 500 | 9 200 |

| 70-74 | 223 200 | 79 500 | 86 400 | 51 200 | 14 000 | 11 200 |

| 75-79 | 205 700 | 63 100 | 87 400 | 54 400 | 13 600 | 7 000 |

| 80-84 | 167 300 | 55 900 | 78 300 | 38 200 | 7 800 | 4 400 |

| 85 ou plus | 148 600 | 41 400 | 84 600 | 46 000 | 4 600 | 2 200 |

- Lecture : le patrimoine immobilier moyen des ménages dont la personne de référence a entre 40 et 44 ans est de 158 000 euros en 2018.

- Champ : ménages ordinaires résidant en France métropolitaine.

- Source : Insee, enquête Patrimoine 1997-1998 et enquête Histoire de vie et Patrimoine 2017-2018.

graphiqueFigure 6 – Patrimoine brut hors reste moyen par composante et par âge, entre 1998 et 2018

- Lecture : le patrimoine immobilier moyen des ménages dont la personne de référence a entre 40 et 44 ans est de 158 000 euros en 2018.

- Champ : ménages ordinaires résidant en France métropolitaine.

- Source : Insee, enquête Patrimoine 1997-1998 et enquête Histoire de vie et Patrimoine 2017-2018.

Accumulation puis désépargne, une séquence peu modifiée en vingt ans

Entre 1998 et 2018, les profils d’accumulation sont restés inchangés. Cependant, l’âge auquel le patrimoine atteint son maximum augmente. Il était atteint pour les 50 à 54 ans en 1998 puis pour les 60 à 64 ans en 2010, et désormais pour les 70 à 74 ans. Par ailleurs, en 2018, le patrimoine moyen varie peu entre 50 et 74 ans. Ce décalage du cycle d’accumulation du patrimoine relève principalement de deux effets de génération : d’une part, le pouvoir d’achat des retraités a augmenté au fil du temps. La hausse des pensions de retraite permet aux retraités de ne pas avoir à puiser dans leur épargne (ils peuvent même l’augmenter) pour compenser une perte de niveau de vie dès le passage à la retraite ; ils peuvent cependant avoir à le faire plus tard pour financer la dépendance, l’âge à partir duquel ils désépargnent en 2018 correspondant à celui où la prévalence de la dépendance devient significative. D’autre part, les héritages sont plus tardifs, du fait de la hausse de l’espérance de vie, mais également plus nombreux : ils permettent de maintenir le niveau de patrimoine aux âges élevés.

Le décalage de l’âge auquel le patrimoine est à son maximum est fortement lié au patrimoine immobilier. En 1998, le maximum était atteint entre 50 et 54 ans ; vingt ans plus tard, il est atteint entre 70 et 74 ans. Enfin, aux deux dates, le patrimoine financier se stabilise à partir d’un certain âge, mais cet âge s’est également décalé ; entre 50 et 59 ans en 1998, il est maintenant entre 70 et 74 ans.

En moyenne, le patrimoine brut augmente pour les ménages dont la composition est restée stable

En 2017‑2018, une partie des personnes (36 %) ayant répondu à l’enquête en 2014‑2015 a été réinterrogée, pour apprécier l’évolution individuelle du patrimoine (encadré 5). Bien que trois ans soit une période courte, le montant du patrimoine des ménages a changé, en particulier pour les ménages dont le contour a évolué. Dans l’ensemble, lorsque le ménage a changé de composition, le patrimoine brut a baissé de 6,4 % (figure 7). Il s’agit plus fréquemment de séparations ou de décès d’adultes (pour 10,1 % des personnes) que d‘arrivées (dans 3,2 % des cas), ce qui explique la baisse du patrimoine du ménage. En cas de séparation ou de décès du conjoint, le patrimoine brut a baissé en moyenne respectivement de 38,5 % et 30,2 % entre 2015 et 2018. En cas de séparation, c’est surtout le patrimoine immobilier qui diminue (– 46,5 % en moyenne), la baisse du patrimoine financier étant plus limitée (– 19,5 % en moyenne).

tableauFigure 7 – Évolution entre 2015 et 2018 du patrimoine brut moyen selon l’évolution de la composition du ménage

| Événements principaux survenus entre 2015 et 2018 ayant modifié la composition du ménage | Évolution 2015/2018 du patrimoine brut moyen | Individus concernés |

|---|---|---|

| Individus dont la composition du ménage est stable | 12,5 | 86,3 |

| Séparation du couple | -38,5 | 3,1 |

| Décès d’un des membres du couple | -30,2 | 0,9 |

| Arrivée d’un conjoint (si la personne de référence vivait sans conjoint) | 86,5 | 2,3 |

| Départ d’au moins une personne¹ de 20 ans ou plus (sans arrivée de 20 ans ou plus) | -8,3 | 6,1 |

| Autres situations (y compris éloignement géographique d’un des deux membres du couple) | 24,0 | 1,3 |

| Individus dont le ménage a changé de composition | -6,4 | 13,7 |

| Ensemble | 9,8 | 100,0 |

- 1. Hors personne de référence du ménage et éventuel conjoint.

- Lecture : le patrimoine brut moyen détenu par les 86,3 % d’individus vivant dans les ménages dont la composition est restée stable (composition inchangée ou départs et/ou arrivées uniquement de personnes de moins de 20 ans) a augmenté de 12,5 % entre 2015 et 2018.

- Champ : individus vivant en logement ordinaire en France métropolitaine en 2015 et 2018.

- Source : Insee, enquête Patrimoine 2014-2015 et enquête Histoire de vie et Patrimoine 2017-2018.

Lorsqu’un autre adulte que le conjoint a quitté le ménage, la baisse de patrimoine brut est limitée à 8,3 % en moyenne. À l’inverse, le patrimoine augmente avec l’arrivée de nouveaux adultes dans le ménage : de 86,5 % en moyenne lorsqu’un conjoint rejoint le ménage d’une personne sans partenaire en 2015 et de 46,1 % dans les cas, plus rares, d’arrivée d’une autre personne âgée d’au moins 20 ans. Lorsqu’un conjoint a rejoint le ménage, le patrimoine immobilier augmente en moyenne davantage que le patrimoine financier.

Pour les 86,3 % de personnes vivant dans un ménage stable, le patrimoine brut des ménages a augmenté de 12,5 % en moyenne : dans l’ensemble, la stabilité du ménage a joué en faveur d’une augmentation du patrimoine.

L’ampleur des évolutions du patrimoine dépend du montant et de la composition du patrimoine initial

L’évolution du patrimoine est très variable selon les situations individuelles. La variabilité du patrimoine brut est plus forte lorsque le ménage a changé de contour : il a alors baissé de plus de 25 % pour 30 % des personnes concernées, et augmenté de plus de 125 % pour 20 % d’entre elles. Parmi les ménages stables, le patrimoine brut du ménage a évolué faiblement (entre – 10 % et + 14 %) pour 30 % des personnes, il a baissé de plus de 25 % pour 20 % des personnes et augmenté de plus de 62 % pour 20 % d’entre elles.

Les évolutions sont très liées au montant du patrimoine détenu en 2015. Parmi les ménages stables, le patrimoine brut a peu évolué pour les personnes vivant dans les 20 % de ménages les moins bien dotés. Le patrimoine de ces ménages était constitué de patrimoine résiduel et de patrimoine financier, et sauf exception, cela n’a pas changé en trois ans. À l’opposé, le patrimoine des 10 % de ménages les mieux dotés en 2015 (avec un patrimoine brut supérieur à 595 700 euros) a évolué de façon plus fréquente et plus marquée, à la hausse comme à la baisse. Du fait des montants élevés de sa composante financière, le patrimoine de ces ménages est plus volatil.

Le patrimoine évolue de façon plus significative pour les cadres et les indépendants

Parmi les ménages dont la composition est restée stable, le patrimoine brut de 44 % des personnes a augmenté significativement (soit une hausse de plus de 5 %, représentant aussi au moins 1 000 euros) ; pour les autres (56 %), le patrimoine brut n’a pas significativement évolué, ou a baissé.

Dans les ménages dont la personne de référence est cadre, le patrimoine brut a augmenté pour 56 % des personnes (figure 8). Il n’a en revanche augmenté que pour 37 % des personnes vivant dans un ménage de retraités et 38 % des personnes vivant dans un ménage inactif.

La part des individus dont le patrimoine brut du ménage a augmenté est également très variable selon l’âge de la personne de référence. Elle est la plus forte pour les ménages jeunes (58 % pour les 30‑34 ans et 58 % pour les moins de 25 ans) et nettement plus faible pour les ménages âgés (37 % pour les 65‑69 ans, 38 % pour les 70‑74 ans et 37 % pour les 75‑79 ans). Enfin, le fait d’avoir reçu un don ou un héritage au cours des trois dernières années est également un facteur déterminant. Ainsi, le patrimoine a augmenté pour 76 % des personnes vivant dans un ménage ayant reçu un don dans les trois dernières années et pour 47 % des individus vivant dans un ménage ayant reçu une succession. Cela tient à la particularité des familles faisant des dons, qui sont forcément plus riches, alors que l’héritage concerne beaucoup plus de ménages, avec des montants qui peuvent être faibles.

Âge, groupe social, dons et héritages se conjuguent pour expliquer l’accumulation de patrimoine, au‑delà de la simple augmentation tendancielle liée à la conjoncture économique ; un modèle de régression logistique permet de quantifier leur rôle respectif (figure 8). Ainsi, toutes choses égales par ailleurs, le fait que la personne de référence du ménage soit cadre plutôt qu’employé ou ouvrier augmente de 58 % la probabilité d’une augmentation significative du patrimoine brut, et de 61 % pour les indépendants, agriculteurs et libéraux. Les professions intermédiaires et les inactifs ne sont pas significativement différents des employés ou ouvriers. La probabilité que le patrimoine brut des personnes vivant dans les ménages plus jeunes augmente significativement en 3 ans est supérieure à celle des 60‑64 ans, de 134 % pour les moins de 25 ans, ou de 89 % pour les 30‑34 ans. Enfin, le fait d’avoir reçu un don dans les trois dernières années augmente la probabilité d’avoir une augmentation significative du patrimoine brut de 181 %, et un héritage, de 38 %.

tableauFigure 8 – Déterminants d’une augmentation significative du patrimoine brut des membres d’un ménage stable

| Part des individus ayant connu une hausse significative de leur patrimoine brut | Effet marginal sur la probabilité d’avoir une augmentation significative de patrimoine | |

|---|---|---|

| Âge de la personne de référence | ||

| 24 ans ou moins | 58 | 134** |

| 25 à 29 ans | 54 | 56 |

| 30 à 34 ans | 58 | 89*** |

| 35 à 39 ans | 47 | 17 |

| 40 à 44 ans | 49 | 13 |

| 45 à 49 ans | 55 | 56** |

| 50 à 54 ans | 37 | -20 |

| 55 à 59 ans | 38 | 11 |

| 60 à 64 ans | 37 | Réf. |

| 65 à 69 ans | 37 | 5 |

| 70 à 74 ans | 38 | 20 |

| 75 à 79 ans | 37 | 24 |

| 80 à 84 ans | 42 | 38 |

| 85 ans ou plus | 46 | 85* |

| Catégorie sociale de la personne de référence | ||

| Agriculteur, artisan, commerçant, chef d'entreprise, profession libérale | 55 | 61*** |

| Cadre | 56 | 58*** |

| Profession intermédiaire | 51 | 16 |

| Employé et ouvrier | 44 | Réf. |

| Retraité | 37 | -18 |

| Autre inactif | 38 | -31 |

| Héritage reçu dans les trois dernières années par le ménage | ||

| Non | 46 | Réf. |

| Oui | 47 | 38*** |

| Don reçu dans les trois dernières années par le ménage | ||

| Non | 45 | Réf. |

| Oui | 76 | 181** |

- 1. Les coefficients sont significatifs au seuil de : *** 1 %, ** 5 %, * 10 %.

- Note : la variable expliquée du modèle est une variable binaire qui vaut 1 si le patrimoine brut du ménage a augmenté de plus de 5 % et de 1 000 euros entre 2015 et 2018 (augmentation significative) et 0 sinon. Les variables explicatives sont définies par rapport à la situation du ménage en 2015.

- Lecture : toutes choses égales par ailleurs, avoir reçu un héritage entre 2015 et 2018 accroît de 38 % la probabilité que le patrimoine du ménage augmente par rapport à la situation de référence où le ménage n’a pas reçu d’héritage.

- Champ : individus vivant dans un ménage stable (en logement ordinaire) de France métropolitaine en 2015 et 2018.

- Source : Insee, enquête Patrimoine 2014-2015 et enquête Histoire de vie et Patrimoine 2017-2018.

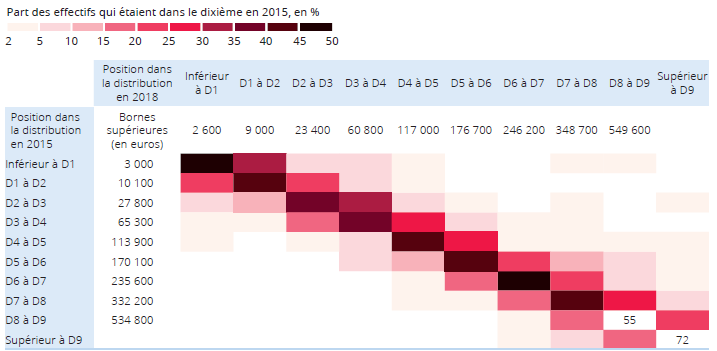

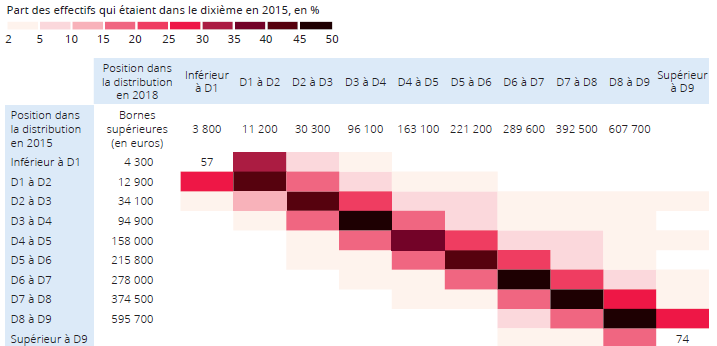

La mobilité au sein de la distribution des patrimoines est faible, mais globalement ascendante

Parmi les ménages dont la composition est restée stable, la mobilité au sein de la distribution du patrimoine total brut est relativement faible (figures 9a et 9b) : 31 % des personnes vivent dans un ménage dont le patrimoine brut est situé dans le même vingtième de la distribution de l’ensemble des patrimoines en 2015 et en 2018 et 34 % sont passés dans un vingtième contigu (figure 9c). Les 35 % restants vivent dans un ménage dont le patrimoine brut a évolué de plus d’un vingtième dans la distribution, et seuls 13 % ont évolué de plus de trois vingtièmes.

tableauFigure 9a – Mobilité dans la distribution du patrimoine brut entre 2015 et 2018

| Position dans la distribution en 2018 | Inférieur à D1 | D1 à D2 | D2 à D3 | D3 à D4 | D4 à D5 | D5 à D6 | D6 à D7 | D7 à D8 | D8 à D9 | Supérieur à D9 | |

|---|---|---|---|---|---|---|---|---|---|---|---|

| Position dans la distribution en 2015 | Bornes supérieures (en euros) | 3 800 | 11 200 | 30 300 | 96 100 | 163 100 | 221 200 | 289 600 | 392 500 | 607 700 | |

| Inférieur à D1 | 4 300 | 57 | 31 | 8 | 3 | 0 | 0 | 0 | 0 | 0 | 0 |

| D1 à D2 | 12 900 | 25 | 41 | 19 | 7 | 2 | 3 | 0 | 0 | 0 | 0 |

| D2 à D3 | 34 100 | 3 | 11 | 42 | 23 | 5 | 6 | 3 | 4 | 2 | 2 |

| D3 à D4 | 94 900 | 0 | 3 | 15 | 45 | 18 | 9 | 4 | 4 | 2 | 0 |

| D4 à D5 | 158 000 | 0 | 0 | 3 | 15 | 39 | 21 | 7 | 7 | 4 | 4 |

| D5 à D6 | 215 800 | 0 | 0 | 2 | 2 | 18 | 41 | 24 | 9 | 4 | 0 |

| D6 à D7 | 278 000 | 0 | 0 | 0 | 3 | 2 | 16 | 48 | 22 | 6 | 3 |

| D7 à D8 | 374 500 | 0 | 0 | 0 | 0 | 2 | 5 | 17 | 47 | 25 | 3 |

| D8 à D9 | 595 700 | 0 | 0 | 0 | 0 | 0 | 0 | 6 | 15 | 50 | 27 |

| Supérieur à D9 | 0 | 0 | 0 | 0 | 0 | 0 | 3 | 4 | 17 | 74 |

- Lecture : 74 % des personnes en ménage stable doté d’un patrimoine brut supérieur au 9ᵉ décile en 2015 vivent toujours dans un ménage dont le patrimoine brut est supérieur au 9ᵉ décile en 2018.

- Champ : individus vivant dans un ménage stable (en logement ordinaire) de France métropolitaine en 2015 et 2018.

- Source : Insee, enquête Patrimoine 2014-2015 et enquête Histoire de vie et Patrimoine 2017-2018.

graphiqueFigure 9a – Mobilité dans la distribution du patrimoine brut entre 2015 et 2018

- Lecture : 74 % des personnes en ménage stable doté d’un patrimoine brut supérieur au 9ᵉ décile en 2015 vivent toujours dans un ménage dont le patrimoine brut est supérieur au 9ᵉ décile en 2018.

- Champ : individus vivant dans un ménage stable (en logement ordinaire) de France métropolitaine en 2015 et 2018.

- Source : Insee, enquête Patrimoine 2014-2015 et enquête Histoire de vie et Patrimoine 2017-2018.

La mobilité est moindre aux extrémités de la distribution : les plus pauvres le restent et les plus riches le restent aussi, malgré les fortes variations de patrimoine. En ajoutant la composante du passif, pour considérer cette fois le patrimoine net, la mobilité est plus forte (figure 9c). Résultant à la fois de remboursements d’anciens emprunts et de la signature de nouveaux emprunts, le montant d’endettement suit en effet sa propre dynamique, ce qui confère davantage de volatilité au patrimoine net.

La mobilité est globalement ascendante pour l’ensemble des ménages stables entre 2015 et 2018, les transitions vers un vingtième supérieur de patrimoine brut étant plus fréquentes que les trajectoires descendantes : 41 % des cas contre 29 % (figure 9c). Pour le patrimoine net, la mobilité ascendante de la population est encore plus fréquente avec 45 % de transitions ascendantes contre 29 % de transitions descendantes.

Pour les personnes dont le ménage a changé de composition, les mobilités descendantes au sein de la hiérarchie des patrimoines bruts sont plus fréquentes (37 %) que lorsque le ménage est stable. Cela est directement lié au fait que les départs d’adultes sont plus fréquents que les arrivées (figure 7). En revanche, la proportion de mobilités ascendantes est identique.

Ainsi, pour les individus vivant en logement ordinaire en France métropolitaine en 2015 et 2018, les mobilités ascendantes sont plus fréquentes que les mobilités descendantes alors que la répartition par vingtième est par définition identique. Une partie de l’explication est que, dans l’ensemble, ces personnes ont accumulé du patrimoine en trois ans alors que les nouveaux arrivants en France métropolitaine (immigrés) entre 2015 et 2018 ont un patrimoine situé plutôt dans le bas de la distribution tandis que les individus décédés ou partis en institution ont dans leur ensemble des patrimoines plus élevés. Ce renouvellement des ménages conduit donc à ralentir le rehaussement de la distribution des patrimoines.

4 % des personnes vivant dans un ménage à composition stable ont acquis un patrimoine immobilier entre 2015 et 2018

Parmi les personnes vivant dans un ménage stable, 65 % appartiennent à un ménage détenant du patrimoine immobilier à la fois début 2015 et début 2018, alors que 29 % n’en détiennent à aucune des deux dates (figure 10). Les 2 % des personnes qui possédaient du patrimoine immobilier en 2015 mais plus en 2018 avaient un niveau de vie en 2015 légèrement plus faible et vivaient plus souvent seules que les autres propriétaires. Les 4 % de nouveaux propriétaires vivent quant à eux dans des ménages plus jeunes, avec un niveau de vie moyen plus faible, que les autres propriétaires.

Les acquisitions d’une résidence principale réalisées sur la période conduisent à une augmentation du taux de propriétaires occupants parmi les personnes appartenant à un ménage stable, qui passe de 62 % à 65 %. La détention de logements autres que la résidence principale reste stable à 20 %.

tableauFigure 10 – Répartition des personnes selon la détention de patrimoine immobilier en 2015 et 2018

| Structure (en %) | Âge moyen de la personne de référence en 2015 (en années) | Niveau de vie moyen en 2015 (en euros) | Configuration familiale en 2015 (en %) | ||||||

|---|---|---|---|---|---|---|---|---|---|

| Personne seule | Parent isolé | En couple sans enfant | En couple, avec enfants | Autre | Ensemble | ||||

| Pas de patrimoine immobilier ni en 2015 ni en 2018 | 29 | 47 | 16 000 | 26 | 21 | 13 | 34 | 6 | 100 |

| Patrimoine immobilier dont la valeur … | |||||||||

| ...a augmenté d’au moins 5 % | 23 | 51 | 26 000 | 11 | 4 | 27 | 55 | 2 | 100 |

| ...a diminué d’au moins 5% | 20 | 53 | 25 000 | 12 | 6 | 33 | 48 | 1 | 100 |

| ...est restée stable (entre – 5 % et + 5%) | 22 | 52 | 24 000 | 11 | 5 | 29 | 55 | 1 | 100 |

| Patrimoine immobilier seulement | |||||||||

| ...en 2018 | 4 | 37 | 20 000 | 11 | 9 | 27 | 54 | 0 | 100 |

| ...en 2015 | 2 | 51 | 21 000 | 21 | 14 | 18 | 42 | 6 | 100 |

- Lecture : 29 % des personnes vivent dans un ménage qui ne détient pas de patrimoine immobilier ni en 2015 ni en 2018 ; en 2015, la personne de référence était âgée de 47 ans en moyenne dans ces ménages où le niveau de vie moyen était de 15 000 euros.

- Champ : individus vivant dans un ménage stable (en logement ordinaire) de France métropolitaine en 2015 et 2018.

- Source : Insee, enquête Patrimoine 2014-2015 et enquête Histoire de vie et Patrimoine 2017-2018.

Encadré 2 - Des évolutions du patrimoine moins dynamiques dans l’enquête qu’en comptabilité nationale

La sous‑estimation dans l’enquête Histoire de vie et Patrimoine (HVP) du patrimoine mesuré par la comptabilité nationale est un phénomène connu et ancien. Elle est particulièrement forte pour certains actifs financiers et résulte vraisemblablement d’une sous‑déclaration de certaines composantes de ce patrimoine par les ménages. Les actifs et passifs doivent par exemple être valorisés à leur valeur de marché par les ménages, or ces derniers peuvent avoir une difficulté à estimer cette valeur de marché s’ils n’ont pas l’intention de céder l’actif considéré.

Le total des actifs financiers mesuré par l’enquête HVP 2017‑2018 représente 31 % du total mesuré par la comptabilité nationale en 2017 et ce taux de couverture atteint 75 % pour les actifs non financiers. Selon l’enquête, le patrimoine brut total des ménages augmente de 96 % entre 1998 et 2017, soit une progression moins dynamique que celle observée par la Comptabilité nationale (+ 177 %). L’écart d’évolution est plus important pour les actifs non financiers : + 63 % selon l’enquête contre + 130 % selon la comptabilité nationale.

Malgré ce défaut de couverture des actifs financiers notamment, l’enquête HVP rend compte de façon satisfaisante de la composition et de la répartition de patrimoine entre les ménages ainsi que de leur évolution. Par ailleurs, il s’agit de la seule source permettant de documenter les inégalités de patrimoine et sa répartition dans la population en lien avec les évènements de vie.

Encadré 3 - Un premier éclairage sur l’évolution du patrimoine financier entre fin 2019 et fin 2020

En 2020, selon la comptabilité nationale, la consommation des ménages a chuté de 6,5 % du fait des restrictions mises en place dans le cadre de la lutte contre l’épidémie de COVID‑19 et, dans une moindre mesure, de l’incertitude face à l’avenir. Dans le même temps, le revenu disponible a très légèrement progressé, de 0,6 %. Cela se traduit par une très forte augmentation de l’épargne, dont le taux est passé de 14,9 % en 2019 à 21,0 % en 2020, soit + 6,1 points (figure A). Ce surcroît exceptionnel s’est concrétisé sous forme financière : le taux d’épargne financière a ainsi progressé de 7,1 points pour atteindre 11,7 %, un taux historiquement élevé, près de 5 points supérieur aux niveaux les plus élevés observés depuis 1950. Cette progression a été particulièrement spectaculaire entre le quatrième trimestre de 2019 (4,4 %) et le deuxième trimestre de 2020 (19,3 %). Le taux d’épargne financière se replie au troisième trimestre avec la reprise de la consommation avant de rebondir au quatrième trimestre sous l’effet du deuxième confinement, pour s’établir à 11,7 %.

Cette hausse exceptionnelle des flux d’épargne accompagnée d’une hausse des prix des actifs sur l’ensemble de l’année a un impact sur les montants d’en‑cours des placements financiers détenus par les ménages, qui augmenteraient de 5,5 % entre fin 2019 et fin 2020 [Ouvrir dans un nouvel ongletBanque de France, 2021].

Seule l’enquête Histoire de vie et Patrimoine des ménages permettra d’apprécier comment cette hausse globale du patrimoine financier brut s’est répartie dans la population, en 2022.

Dans l’immédiat, les données bancaires apportent des premiers éléments. Comme dans Bonnet et al. (2021), les données de Crédit Mutuel Alliance Fédérale peuvent être mobilisées en considérant la somme des en‑cours détenus par leurs clients sur les comptes courants, livrets, comptes‑titres et sous forme d’assurance‑vie. Les résultats présentés ici sont à prendre avec précaution, d’une part parce que les clients du Crédit Mutuel ne sont pas représentatifs de l’ensemble de la population, d’autre part parce que les en‑cours étudiés ici ne couvrent que partiellement le patrimoine financier.

tableauFigure A – Taux d’épargne des ménages de 2017 à 2020

| Ensemble | Épargne financière | ||

|---|---|---|---|

| 2017 | T1 | 13,8 | 4,0 |

| T2 | 14,1 | 4,1 | |

| T3 | 14,0 | 4,0 | |

| T4 | 14,3 | 4,3 | |

| 2018 | T1 | 13,8 | 3,7 |

| T2 | 14,4 | 4,3 | |

| T3 | 14,5 | 4,3 | |

| T4 | 15,1 | 5,0 | |

| 2019 | T1 | 15,3 | 5,1 |

| T2 | 14,7 | 4,3 | |

| T3 | 14,8 | 4,3 | |

| T4 | 15,0 | 4,4 | |

| 2020 | T1 | 19,0 | 9,9 |

| T2 | 27,1 | 19,3 | |

| T3 | 16,1 | 6,2 | |

| T4 | 22,1 | 11,7 | |

- Note : données corrigées des variations saisonnières et des jours ouvrables (CVS-CJO).

- Lecture : au 1er trimestre 2017, le taux d’épargne des ménages s’élève à 19 %.

- Champ : France.

- Source : Insee, Comptes Nationaux, base 2014, données provisoires.

graphiqueFigure A – Taux d’épargne des ménages de 2017 à 2020

- Note : données corrigées des variations saisonnières et des jours ouvrables (CVS-CJO).

- Lecture : au 1er trimestre 2017, le taux d’épargne des ménages s’élève à 19 %.

- Champ : France.

- Source : Insee, Comptes Nationaux, base 2014, données provisoires.

D’après les données du Crédit Mutuel, qui concordent avec celles exhaustives de la Banque de France, le patrimoine financier brut détenu dans cet établissement a fortement augmenté. En 2020, le patrimoine financier brut augmente donc de 8 % en moyenne alors qu’il n’avait progressé que de 5 % entre février 2019 et février 2020. Cela se traduit essentiellement par une hausse des en‑cours sur les comptes de dépôts et les comptes sur livrets : ils progressent de 5 % entre février et mai 2020 avant de ralentir à l’été et d’accélérer en fin d’année lors du deuxième confinement pour s’établir à un niveau supérieur de 12 % à celui de fin 2019 (figure B). La dynamique des en‑cours placés sur comptes titres et de l’assurance‑vie est différente parce que très sensible à l’évolution des cours boursiers. La baisse des marchés boursiers au début des mesures de restriction affecte directement ces produits dont les en‑cours diminuent de 4 % de fin février à fin avril, avant de repartir à la hausse pour s’établir à 2 % au‑dessus de leur niveau de fin 2019.

tableauFigure B – Évolution du patrimoine financier brut par rapport à fin 2019

| Ensemble | Comptes courants et livrets | Comptes-titres et assurance vie | ||

|---|---|---|---|---|

| 2019 | Février | 94,52 | 93,75 | 95,65 |

| Mars | 95,28 | 94,82 | 95,97 | |

| Avril | 96,17 | 95,49 | 97,19 | |

| Mai | 96,14 | 96,08 | 96,22 | |

| Juin | 97,18 | 96,72 | 97,85 | |

| Juillet | 97,88 | 97,85 | 97,92 | |

| Août | 97,84 | 98,07 | 97,50 | |

| Septembre | 98,24 | 98,22 | 98,27 | |

| Octobre | 98,30 | 98,04 | 98,67 | |

| Novembre | 98,79 | 98,31 | 99,49 | |

| Décembre | 100,00 | 100,00 | 100,00 | |

| 2020 | Janvier | 100,57 | 100,62 | 100,50 |

| Février | 100,05 | 101,03 | 98,60 | |

| Mars | 98,66 | 102,49 | 92,97 | |

| Avril | 100,72 | 104,78 | 94,69 | |

| Mai | 102,02 | 106,14 | 95,91 | |

| Juin | 102,99 | 107,26 | 96,67 | |

| Juillet | 104,17 | 108,84 | 97,24 | |

| Août | 104,84 | 108,87 | 98,87 | |

| Septembre | 104,86 | 109,05 | 98,66 | |

| Octobre | 104,04 | 108,43 | 97,52 | |

| Novembre | 106,44 | 109,78 | 101,49 | |

| Décembre | 107,95 | 111,66 | 102,45 | |

- Lecture : en mars 2020, les encours détenus par les clients du Crédit mutuel sur leurs comptes-titres et en assurance vie s’établissent à 93 % de leur niveau de décembre 2019.

- Champ : clients Crédit Mutuel de France métropolitaine hors Corse.

- Source : données Crédit Mutuel Alliance Fédérale, calculs Insee.

graphiqueFigure B – Évolution du patrimoine financier brut par rapport à fin 2019

- Lecture : en mars 2020, les encours détenus par les clients du Crédit mutuel sur leurs comptes-titres et en assurance vie s’établissent à 93 % de leur niveau de décembre 2019.

- Champ : clients Crédit Mutuel de France métropolitaine hors Corse.

- Source : données Crédit Mutuel Alliance Fédérale, calculs Insee.

Cette hausse concerne toute la distribution de patrimoine financier. Plus le patrimoine financier est élevé, plus la progression est forte en niveau, mais faible en proportion du patrimoine financier initial (figure C).

Pour la moitié de la population au patrimoine financier brut le moins élevé en 2019, la hausse est limitée en montant, de 800 euros en moyenne. Pour autant, compte tenu de la faiblesse du niveau initial de patrimoine financier brut, cela représente une hausse de 32 %. L’accroissement des montants d’en‑cours augmente ensuite avec le niveau initial : pour les 5 % les mieux dotés, les montants d’en‑cours augmentent de 20 100 euros, du fait de la hausse de l’épargne liquide (comptes courants et livrets) et aussi de l’épargne financière (assurance‑vie, comptes‑titres). Le patrimoine financier brut augmente cependant seulement de 4 % : un patrimoine élevé traduit une longue histoire d’accumulation et il est proportionnellement peu affecté sur une année.

L’évolution du patrimoine dépend aussi du profil des ménages. La hausse est plus faible pour les indépendants et les salariés du privé, qui ont pu être plus affectés par des baisses de revenus [Bonnet et al., 2021]. Le patrimoine financier des personnes âgées de 40 à 60 ans a le plus augmenté, de 3 100 euros sur un an, soit une hausse de 7 %. Pour les autres classes d’âge, la hausse est plus faible (de + 1 300 euros en moyenne pour les moins de 25 ans à + 2 600 euros pour les 60 ans ou plus). Le patrimoine augmentant avec l’âge, les taux d’évolution sont les plus faibles pour les 60 ans ou plus (+ 3 %) et les plus élevés pour les plus jeunes (+ 18 %).

Les statistiques bancaires mobilisées ici ne permettent pas de connaître la proportion de ménages ayant pu augmenter leur épargne ou, à l’inverse, ayant dû puiser dans leurs réserves. L’enquête mensuelle de conjoncture auprès des ménages (Camme) de l’Insee, qui suit l’opinion des ménages sur leur environnement économique et leur situation financière, apporte des informations sur ce sujet : pendant le premier confinement, les ménages ont été plus nombreux à épargner. La part de ces ménages est passée de 38 % en février 2020 à 46 % en juin 2020, avant de diminuer légèrement et atteindre un niveau encore élevé en fin d’année, 42 % (figure D). Cette part augmente nettement sur toute l’année quels que soient l’âge et la catégorie socioprofessionnelle, sauf pour les ménages comportant au moins un indépendant. Pour ces derniers, la part des ménages épargnants baisse légèrement, passant de 42 % en moyenne en 2019 à 41 % en 2020 (contre de 38 % à 42 % pour l’ensemble des ménages).

tableauFigure C – Évolution du patrimoine financier brut entre fin 2019 et fin 2020

| Comptes courants et livrets | Comptes-titres et assurance vie | Ensemble | |

|---|---|---|---|

| Inférieur à D5 | 720 | 70 | 790 |

| D5 à C75 | 3 400 | 400 | 3 800 |

| C75 à C95 | 7 210 | 870 | 8 070 |

| Supérieur à C95 | 17 200 | 3 760 | 20 960 |

| Ensemble | 3 510 | 500 | 4 010 |

- Note : les 50 % de ménages aux plus bas patrimoines financiers en décembre 2019 ne sont pas nécessairement les mêmes en décembre 2020 ; la moyenne calculée à ces deux dates n’est donc pas nécessairement réalisée sur les mêmes ménages.

- Champ : clients Crédit Mutuel de France métropolitaine hors Corse.

- Source : données Crédit Mutuel Alliance Fédérale, calculs Insee.

graphiqueFigure C – Évolution du patrimoine financier brut entre fin 2019 et fin 2020

- Note : les 50 % de ménages aux plus bas patrimoines financiers en décembre 2019 ne sont pas nécessairement les mêmes en décembre 2020 ; la moyenne calculée à ces deux dates n’est donc pas nécessairement réalisée sur les mêmes ménages.

- Champ : clients Crédit Mutuel de France métropolitaine hors Corse.

- Source : données Crédit Mutuel Alliance Fédérale, calculs Insee.

tableauFigure D – Répartition des ménages selon leur situation financière entre 2018 et fin 2020

| Le ménage : | ||||

|---|---|---|---|---|

| Met de côté | Boucle juste son budget | S'endette ou tire sur ses réserves | ||

| 2018 | Janvier | 37,2 | 37,0 | 25,8 |

| Février | 36,6 | 37,1 | 26,3 | |

| Mars | 35,2 | 39,6 | 25,2 | |

| Avril | 36,2 | 38,8 | 25,0 | |

| Mai | 35,7 | 39,5 | 24,8 | |

| Juin | 36,7 | 38,5 | 24,8 | |

| Juillet | 38,0 | 36,6 | 25,3 | |

| Août | 39,3 | 34,8 | 25,9 | |

| Septembre | 35,8 | 37,9 | 26,3 | |

| Octobre | 36,2 | 38,0 | 25,8 | |

| Novembre | 35,4 | 38,2 | 26,4 | |

| Décembre | 31,9 | 40,0 | 28,0 | |

| 2019 | Janvier | 32,9 | 40,1 | 27,0 |

| Février | 35,4 | 37,7 | 26,9 | |

| Mars | 37,2 | 37,5 | 25,3 | |

| Avril | 36,7 | 37,4 | 25,9 | |

| Mai | 37,8 | 36,9 | 25,3 | |

| Juin | 38,5 | 37,1 | 24,5 | |

| Juillet | 39,7 | 35,7 | 24,6 | |

| Août | 40,1 | 35,1 | 24,8 | |

| Septembre | 39,5 | 35,7 | 24,8 | |

| Octobre | 38,5 | 34,8 | 26,6 | |

| Novembre | 36,4 | 38,6 | 25,1 | |

| Décembre | 37,5 | 35,6 | 26,9 | |

| 2020 | Janvier | 36,3 | 38,4 | 25,3 |

| Février | 38,0 | 36,9 | 25,0 | |

| Mars | 40,4 | 35,6 | 24,1 | |

| Avril | 41,9 | 36,6 | 21,6 | |

| Mai | 43,7 | 36,6 | 19,7 | |

| Juin | 46,0 | 36,2 | 17,8 | |

| Juillet | 45,1 | 36,9 | 18,0 | |

| Août | 44,5 | 36,3 | 19,2 | |

| Septembre | 43,3 | 37,6 | 19,1 | |

| Octobre | 43,5 | 37,3 | 19,2 | |

| Novembre | 42,5 | 35,5 | 22,0 | |

| Décembre | 42,3 | 36,3 | 21,4 | |

- Lecture : en janvier 2020, 36 % des personnes déclarent mettre de l’argent de côté.

- Champ : France métropolitaine, personnes de 15 ans ou plus.

- Source : Insee, enquête Camme.

graphiqueFigure D – Répartition des ménages selon leur situation financière entre 2018 et fin 2020

- Lecture : en janvier 2020, 36 % des personnes déclarent mettre de l’argent de côté.

- Champ : France métropolitaine, personnes de 15 ans ou plus.

- Source : Insee, enquête Camme.

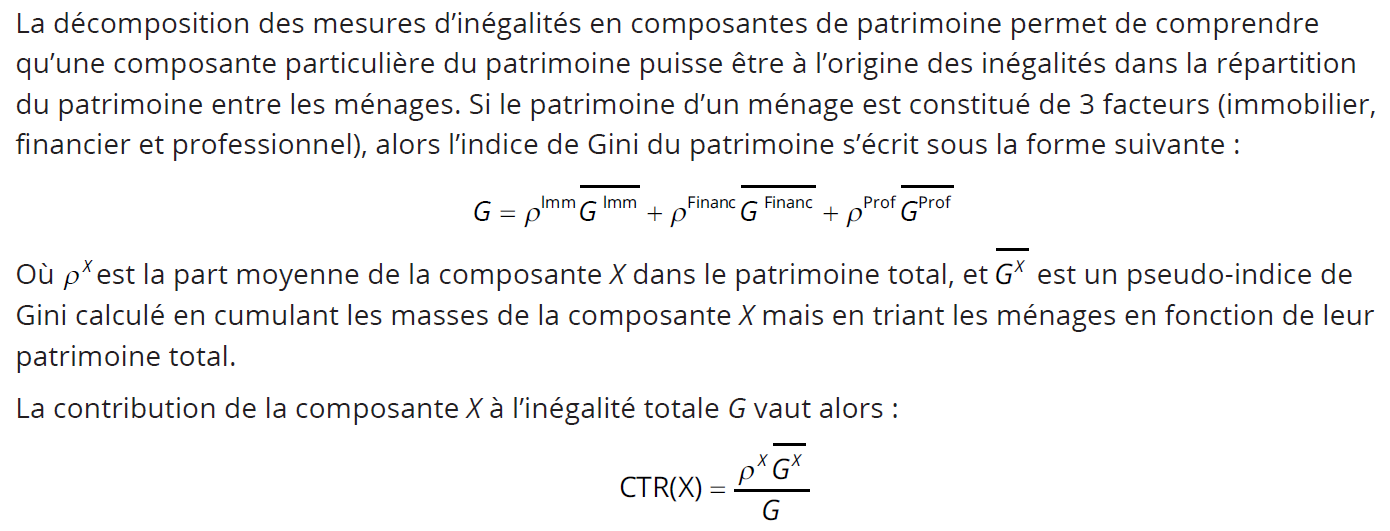

Encadré 4 - L’indice de Gini

L’indice de Gini est un indicateur synthétique d’inégalités. Il permet de mesurer le degré d’inégalité d’une distribution pour une population donnée. Il est compris entre 0 et 1, et plus il est proche de 1, plus la distribution est inégalitaire. Si on trie la population des ménages par patrimoine croissant, et que l’on associe à chaque part de la population des ménages la part que représente le cumul de leur patrimoine, on obtient la courbe de Lorenz du patrimoine.

Comme tout indicateur synthétique, l’indice de Gini ne rend compte que partiellement des inégalités de patrimoine. Si on prend l’exemple d’une distribution qui serait telle que la moitié des ménages détient 0 % du patrimoine, et l’autre moitié des ménages détient chacun une part égale du patrimoine, l’indice de Gini serait égal à 1/2. Si la masse de patrimoine total est multipliée par deux entre un instant t et un instant t+1, sans que la répartition entre les ménages détenant du patrimoine n’évolue, alors l’indice de Gini sera toujours égal à 1/2. Mais sous un autre aspect, les inégalités ont crû car 50 % des ménages détiennent deux fois plus de patrimoine, quand l’autre moitié ne détient toujours rien. Cet exemple théorique permet d’illustrer le clivage croissant entre les ménages propriétaires d’un bien immobilier et les autres ménages, que peine à retranscrire l’évolution de l’indice de Gini entre 1998 et 2018. L’indice de Gini pour le patrimoine financier ne souffre pas de cette limite puisque tous les ménages en ont.

Sources

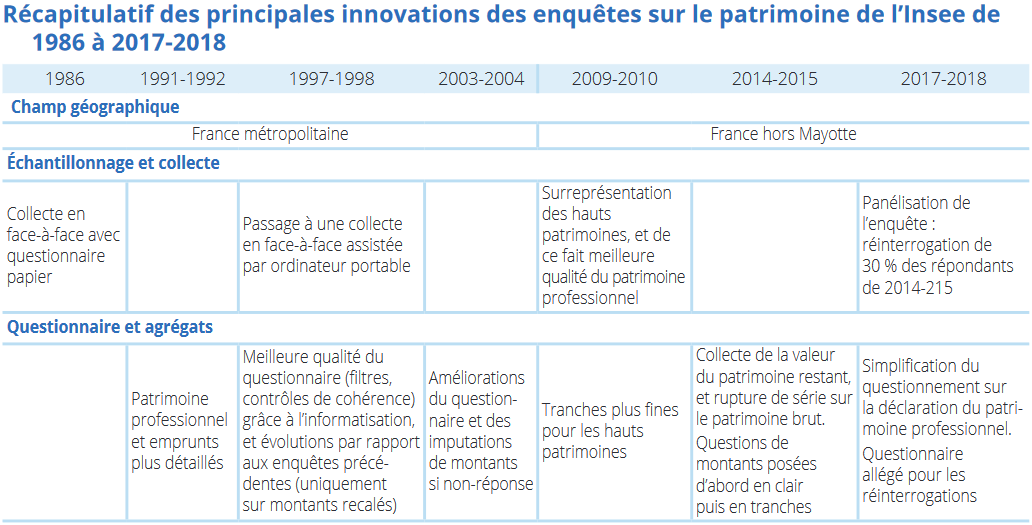

Encadré 1 - L’enquête Histoire de vie et Patrimoine et ses évolutions

Depuis 1986, l’Insee réalise, tous les six ans environ et depuis 2014 tous les trois ans environ, une enquête visant à décrire le patrimoine des ménages. L’enquête Histoire de vie et Patrimoine 2017‑2018 s’est déroulée entre septembre 2017 et janvier 2018, en France hors Mayotte. Elle réinterroge pour la première fois des personnes ayant répondu en 2014‑2015. 13 685 ménages en logement ordinaire ont répondu à l’enquête, dont un tiers pour la deuxième fois. Les données présentées sont fondées sur leurs réponses, sans calage sur les masses des comptes de patrimoine de la comptabilité nationale.

Comme ses prédécesseurs, le questionnaire de l’enquête Histoire de vie et Patrimoine 2017‑2018 porte sur toutes les dimensions du patrimoine (financier, immobilier, professionnel, résiduel, endettement). Il rassemble également des informations biographiques sur le ménage pour mieux comprendre comment s’est constitué le patrimoine : description du cycle d’activité professionnelle, de la situation patrimoniale des parents, de leur situation familiale, etc. Les revenus sont obtenus par appariement avec les données fiscales et sociales de 2016.

Le questionnaire 2017‑2018 comporte des nouveautés par rapport à l’édition précédente, essentiellement liées à la panélisation de l’enquête. La réinterrogation permet en effet d’alléger le questionnaire de toutes les informations biographiques déjà recueillies. Les questions sur la détention des différents actifs et passifs sont aussi adaptées pour rappeler au ménage la réponse donnée lors de l’enquête précédente. Des questions spécifiques sur l’évolution de la valeur des actifs financiers depuis la dernière enquête ont été ajoutées. Enfin, un module spécifique a été ajouté afin de décrire, le cas échéant, les séparations et leurs effets sur le patrimoine détenu par le ménage. Pour cette première édition, 153 personnes sont concernées dont 102 ont déjà effectué le partage de leur patrimoine et peuvent le décrire.

Depuis l’enquête Patrimoine 2014‑2015, la méthode utilisée pour mesurer la valeur des véhicules, biens durables, bijoux et œuvres d’art a été modifiée par rapport aux vagues d’enquête précédentes, pour satisfaire les objectifs d’harmonisation des questionnements poursuivis par le dispositif européen HFCS (annexe Sources et méthodes de l’ouvrage). L’enquête demande désormais directement aux ménages d’évaluer la valeur de ces actifs restants, plutôt que de calculer la composante « reste des actifs » par la différence entre le patrimoine total déclaré par les ménages et les composantes financières, immobilières et professionnelles. Suite à cette évolution, seul le patrimoine brut hors reste issu des enquêtes Patrimoine est comparable à celui des précédentes éditions.

Les DOM hors Mayotte sont intégrés dans le champ de l’enquête depuis 2009‑2010. Les séries longues portent de ce fait sur la France métropolitaine, les évolutions entre 2010 et 2018 pouvant porter sur l’ensemble de la France hors Mayotte. D’autres changements dans la méthodologie de l’enquête ont pu affecter les montants des agrégats de patrimoine (figure) [Accardo et al., 2014 ; Ferrante et al., 2016].

Enfin, les résultats issus des séries longues sont en euros courants ; les constats se vérifient également en euros constants (compte tenu de l’évolution des prix à la consommation sur la période).

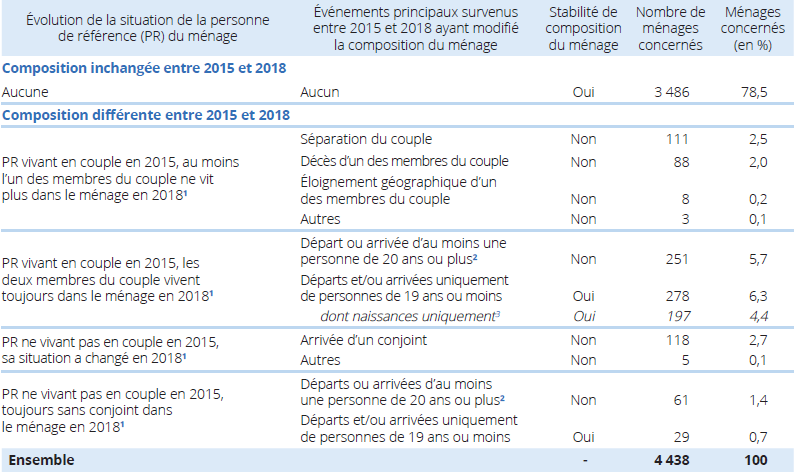

Encadré 5 - Patrimoine des ménages et suivi des personnes : le panel HVP

L’enquête Histoire de vie et Patrimoine (HVP) mesure historiquement le patrimoine au niveau du ménage. Au sein du ménage, toutes les composantes du patrimoine ne sont pas individualisables sans hypothèse supplémentaire (seul le patrimoine financier l’est intégralement). Cependant, dans le cadre d’un panel, il n’est pas possible de suivre le patrimoine du ménage car un ménage peut se recomposer au fil des années. C’est pourquoi le panel HVP suit des personnes, réinterrogées tous les 3 ans, quel que soit leur ménage d’appartenance. Lors de la réinterrogation, le questionnaire s’adresse à tous les membres du ménage au moment de l’enquête (c’est‑à‑dire tous les cohabitants de la personne suivie faisant budget commun avec elle) afin d’avoir une mesure du patrimoine du ménage. Cette mesure est importante pour fournir à chaque vague d’enquête des résultats représentatifs des ménages en France, quelle que soit leur composition. Mais dans le cadre du suivi du patrimoine, il faut tenir compte des évolutions de composition du ménage intervenues entre deux vagues d’enquête et de la façon dont elles déterminent le niveau de patrimoine. Certaines évolutions ont a priori des effets limités et peuvent être négligées : la naissance d’un enfant, le changement de résidence d’un jeune adulte pour ses études, etc. D’autres évolutions sont déterminantes : une séparation qui divise le patrimoine entre les membres du ménage, le décès d’un membre, dont la succession s’effectue en partie hors ménage, etc.

À l’instar de Ouvrir dans un nouvel ongletKennickel et al. (1997), on qualifie de ménages à composition stable les ménages dont on suppose pouvoir comparer le patrimoine entre deux dates, même lorsqu’un événement familial a modifié le contour du ménage. Les ménages stables sont ceux dont la composition n’a pas évolué en trois ans entre 2015 et 2018 (78 % des ménages des individus panel suivis entre les deux enquêtes) et ceux dans lesquels à la fois la situation « de couple » de la personne de référence du ménage en 2015 n’a pas changé (à savoir, la personne de référence était en couple dans le ménage en 2015 et vit toujours avec cette personne en 2018, ou bien, elle vivait sans conjoint dans le ménage en 2015 et est toujours dans ce cas en 2018) et les seuls événements survenus sont l’arrivée ou le départ de personnes ayant moins de 20 ans (7 % des ménages, dont 71 % avec uniquement des arrivées, 28 % avec uniquement des départs et 1 % les deux à la fois (figure). Lorsque toute autre évolution de la composition est survenue, soit dans 15 % des cas, le ménage est considéré comme instable pour le suivi du patrimoine au sein de cette unité (départ du ménage entre 2015 ou 2018 de la personne de référence ou de son conjoint pour cause de séparation du couple, d’éloignement géographique, de décès d’un des membres du couple ou de budget séparé, ou au contraire, arrivée entre 2015 et 2018 d’un conjoint si la personne de référence ne vivait pas en couple dans le ménage en 2015).

- 1. Vivant en couple : étant en couple avec une personne de son ménage.

- 2. Départ : personne de 20 ans ou plus en 2015 ayant quitté le ménage entre 2015 et 2018 ; arrivée : personne de 20 ans ou plus en 2018 ayant intégré le ménage entre 2015 et 2018.

- 3. Arrivée(s) au sein du ménage entre 2015 et 2018 uniquement de personnes ayant 3 ans au plus en 2018.

- Lecture : 5,7 % des ménages des individus panels pour lesquels les deux membres du couple de référence vivent toujours dans le même ménage en 2018 ont connu l’arrivée ou le départ d’au moins une personne de 20 ans ou plus. Ces ménages sont considérés comme non stables.

- Champ : ménages des individus panels de France métropolitaine suivis entre 2015 et 2018.

Différentes sources sont mobilisées pour cette vue d'ensemble (voir aussi partie sources et méthodes de l’ouvrage).

L’enquête Histoire de vie et Patrimoine

Dénommées Actifs financiers en 1986 et 1991‑1992, puis Patrimoine en 1997‑1998, 2003‑2004, 2009‑2010 et 2014‑2015, et enfin Histoire de vie et Patrimoine (HVP) en 2017‑2018, les enquêtes Patrimoine décrivent les biens immobiliers, financiers et professionnels détenus par les ménages, ainsi que leur endettement et leur parcours familial et professionnel. Ces enquêtes permettent d’observer en évolution la distribution des patrimoines des ménages et les taux de détention des différents actifs patrimoniaux. Elles comportent aussi une information très complète sur les facteurs explicatifs des comportements patrimoniaux : biographie familiale et professionnelle, héritages et donations, revenus et situation financière.

Depuis l’édition 2009‑2010, l’enquête permet également d’évaluer la valeur de leur patrimoine restant : véhicules, biens durables, bijoux, œuvres d’art, etc. Par ailleurs, les départements d’outre‑mer (DOM, hors Mayotte) sont interrogés – les comparaisons avec les années antérieures ne peuvent donc être réalisées que sur la France métropolitaine – et les hauts patrimoines sont surreprésentés dans l’échantillon de l’enquête.

La dernière enquête Histoire de vie et Patrimoine 2017‑2018 s’est déroulée entre septembre 2017 et janvier 2018, en France hors Mayotte. Elle réinterroge pour la première fois des personnes ayant répondu en 2014‑15. Plus de 21 000 ménages en logement ordinaire ont été échantillonnés et 13 685 ont répondu à l’enquête, dont un tiers pour la deuxième fois. Les données présentées sont fondées sur leurs réponses, avant tout calage sur les masses des comptes de patrimoine de la comptabilité nationale.

Le questionnaire 2017‑2018 comporte des nouveautés par rapport à l’édition précédente, essentiellement liées à la panélisation de l’enquête. La réinterrogation permet en effet d’alléger le questionnaire de toutes les informations biographiques déjà recueillies. Les questions sur la détention des différents actifs et passifs sont aussi adaptées pour rappeler au ménage la réponse donnée lors de l’enquête précédente. Des questions spécifiques sur l’évolution de la valeur des actifs financiers depuis la dernière enquête ont été ajoutées.

L’enquête Patrimoine s’inscrit dans un cadre européen depuis l’édition 2009‑2010 : en partenariat avec la Banque de France, l’Insee produit les données de l’enquête Patrimoine qui servent à renseigner la partie française du Household Finance and Consumption Survey (HFCS). Dans ce cadre, l’enquête a lieu désormais tous les trois ans, avec une ré‑interrogation sur plusieurs vagues d’une partie des ménages.

Données de Crédit Mutuel Alliance Fédérale

Les résultats de l’encadré 3 reposent sur l’exploitation de données de comptes bancaires anonymisées auxquelles le Crédit Mutuel Alliance Fédérale a permis l’accès. Elles représentent un échantillon fixe d’individus au cours du temps en 2019 et 2020, permettant d’étudier la manière dont ils ont traversé la crise sanitaire.

L’échantillon a été constitué à partir de clients dont le Crédit Mutuel Alliance Fédérale était la banque principale en décembre 2018 et en juin 2020 selon des critères géographiques et de tranche d’âge. L’échantillon, bien que repondéré afin de représenter la structure de la population française en termes d’âge et de département de résidence, n’est pas totalement représentatif de la population française : les retraités restent sous‑représentés, tandis que les étudiants sont sur‑représentés (Bonnet et al., 2021).

Notre partenaire, le Crédit Mutuel Alliance Fédérale, souhaite rappeler les éléments suivants :

Première banque à adopter le statut d’entreprise à mission, Crédit Mutuel Alliance Fédérale a participé à cette étude dans le cadre des missions qu’elle s’est fixées :

contribuer au bien commun en œuvrant pour une société plus juste et plus durable : pour Crédit Mutuel Alliance Fédérale, participer à l’information économique c’est contribuer au débat démocratique ;

protéger l’intimité numérique et la vie privée de chacun : Crédit Mutuel Alliance Fédérale veille à la protection absolue des données de ses clients. Toutes les analyses réalisées dans le cadre de cette étude ont été effectuées sur des données strictement anonymisées et sur les seuls systèmes d’information sécurisés et hébergés en France du Crédit Mutuel.

Enquête mensuelle de conjoncture auprès des ménages

Afin de suivre l'opinion des ménages sur leur environnement économique et sur leur situation personnelle, l’Insee réalise une enquête mensuelle de conjoncture auprès des ménages (Camme). Le questionnaire a été plusieurs fois adapté afin d’interroger les Français de métropole sur leurs conditions de vie durant le confinement ou sur les éventuelles conséquences de la crise sanitaire sur leur revenu. Plus de 1 600 ménages répondent tous les mois à l’enquête.

Définitions

Le patrimoine brut correspond au montant total des actifs détenus par un ménage, c’est‑à‑dire l’ensemble des biens lui permettant de disposer de ressources futures. Il inclut son patrimoine financier, son patrimoine immobilier et son patrimoine professionnel, mais aussi les biens durables (voiture, équipement de la maison, etc.), les bijoux, les œuvres d’art et autres objets de valeur, soit tout ce qui relève du patrimoine matériel, négociable et transmissible. Les droits à la retraite et le capital humain des membres du ménage (leurs connaissances et savoir‑faire acquis) en sont exclus. Il est évalué avant déduction des éventuels remboursements d’emprunts en cours.

Le patrimoine net correspond au montant total des actifs détenus par un ménage duquel est déduit le montant du capital qu’il doit encore au titre des emprunts qu’il a souscrits (contractés pour acquérir un bien immobilier, un bien d’équipement, ou pour tout autre motif personnel ou professionnel).

Le patrimoine brut hors reste correspond au patrimoine brut réduit à ses composantes immobilières, financières et professionnelles, hors biens durables, bijoux, œuvres d’art et autres objets de valeur.

En ordonnant une distribution de revenus, de niveaux de vie, de patrimoines, etc., les déciles (notés généralement de D1 à D9) sont les valeurs qui partagent cette distribution en 10 parties d’effectifs égaux. Les vingtiles la partagent en 20 parties d’effectifs égaux, chaque groupe étant nommé vingtième, et les centiles (notés généralement de C1 à C99), en 100 parties d’effectifs égaux. La médiane (D5 ou C50) partage la population en deux sous‑populations égales.

Le revenu disponible comprend les revenus d’activité, les indemnités de chômage, retraites et pensions, les revenus du patrimoine (fonciers et financiers) et les autres prestations sociales perçues. Tous ces revenus sont nets des impôts directs : impôt sur le revenu, taxe d’habitation, contribution sociale généralisée (CSG), contribution à la réduction de la dette sociale (CRDS) et autres prélèvements sociaux sur les revenus du patrimoine. Le revenu disponible correspond ainsi à l’ensemble des revenus à la disposition du ménage pour consommer et épargner.

Le rapport interdécile correspond au rapport du 9ᵉ décile au 1ᵉ décile (D9/D1). Il met en évidence l'écart entre le revenu (ou le niveau de vie) plancher des 10 % des ménages les plus aisés et le revenu plafond des 10 % des ménages les plus modestes.

Accardo J., Coppoletta‑Solotareff R., Ferrante A., Romani M., « La détention d’actifs patrimoniaux début 2015 », in Les revenus et le patrimoine des ménages, coll. « Insee Références », édition 2016.

Accardo J., Arrondel L., Lamarche P., « Patrimoine et comportements d’épargne, les apports de l’enquête Patrimoine 2010 », Économie et Statistique, n° 472‑473, Insee, 2014.

Banque de France, « Ouvrir dans un nouvel ongletL’impact de la crise du Covid‑19 sur la situation financière des entreprises et des ménages en 2020 », février 2021.

Bernard J.‑B., Berthet L., « Patrimoine financier des ménages français : quelles évolutions en 20 ans ? », Document de Travail n° G2015/18, Insee, décembre 2015.

Bonnet O., Olivia T., Roudil, Valentin T., « En 2020, la chute de la consommation a alimenté l’épargne, faisant progresser notamment les hauts patrimoines financiers », Insee, Note de conjoncture, mars 2021.

Cazenave-Lacrouts M.C., Guillas D., Lebrault G., « Le patrimoine des ménages en 2018 – Repli de la détention de patrimoine financier », Insee Première n° 1722, décembre 2018.

Cazenave‑Lacrouts M.‑C., Guillas D., Lebrault G., Mordier B., « 10 % des ménages détiennent près de la moitié du patrimoine total », Insee Focus n° 176, décembre 2019.

Ferrante A., Guillas D., Solotareff R., « Entre 2010 et 2015, les inégalités de patrimoine se réduisent légèrement », Insee Première n° 1621, novembre 2016.

Ferrante A., Solotareff R., « Entre 1998 et 2015, le patrimoine double mais diminue pour les 20 % les moins dotés », in Les revenus et le patrimoine des ménages, coll. « Insee Références », édition 2018.

Kennickel A., Starr‑Mccluer M., « Ouvrir dans un nouvel ongletHousehold saving and portfolio change: evidence from the 1983–89 SCF panel », Review of Income and Wealth n° 43/4, December 1997.

L’évolution dans l’enquête Patrimoine est moins forte que dans la comptabilité nationale (encadré 2).

L’enquête ne permet cependant de mesurer que le patrimoine des ménages ordinaires et non celui des personnes vivant en institution.

Les séries présentées ici commencent en 1996, date à partir de laquelle les données sont complètes et harmonisées. Blasco et Picard (2018) mesurent les inégalités depuis 1975 sur un champ constant (mais partiel, hors revenus financiers non fiscalisés et allocation adulte handicapé) et obtiennent les mêmes résultats (voir fiche 1.9) : le point bas des inégalités aurait été en 2004 selon le rapport interdécile et en 1997‑1998 selon le rapport interquintile et l’indice de Gini. D’après Bozio et al. (2020), le point bas des inégalités mesurées par le ratio entre les 10 % les plus aisés et les 50 % les plus pauvres aurait été atteint en 2014, et le point bas de la part des 10 % les plus aisés aurait été atteint au début des années 1980. D’après toutes les analyses, les inégalités ont fortement diminué dans les années 1970, notamment avec le développement de la protection sociale qui a fait augmenter le niveau de vie des plus modestes plus fortement que celui du reste de la population.

Raisonner en matière de patrimoine brut permet de commenter des taux d’évolution calculés sur une valeur toujours positive.

La volatilité augmente globalement, mais pas dans les situations où s’ajoute au patrimoine net un emprunt ayant servi à acheter un actif nouvellement intégré dans le patrimoine brut. Si un ménage a par exemple acquis un bien immobilier entre 2015 et 2018 en le finançant en partie par l’emprunt, son patrimoine brut a davantage évolué que son patrimoine net. Mais dans toutes les autres situations où le ménage est endetté, le patrimoine net est plus volatil que le patrimoine brut.