Les entreprises en France Édition 2021

Le secteur de l’hébergement-restauration à travers la crise sanitaire de 2020

Benjamin Bureau (Banque de France), Anne Duquerroy (Banque de France), Julien Giorgi (Insee), Mathias Lé (Banque de France), Suzanne Scott (Insee)

En France, le secteur de l’hébergement‑restauration a été le plus touché par la crise liée à la Covid‑19. Particulièrement affectée par les restrictions sanitaires, l’activité du secteur a plongé dans des proportions considérables au gré des différents épisodes de confinement : – 71 % de mars à mai 2020 par rapport au niveau d’activité qui aurait été observé en absence de crise sanitaire, et – 63 % en novembre‑décembre.

Cet effondrement de l’activité se traduit par un choc majeur sur la trésorerie des entreprises du secteur : plus de huit entreprises sur dix subissent ainsi un choc de trésorerie négatif en 2020, contre moins d’une sur deux pour l’ensemble des sociétés non financières. Grâce aux mesures de soutien public, les très petites entreprises semblent toutefois relativement moins affectées que les autres entreprises du secteur hébergement‑restauration.

Fin 2020, le besoin de financement nécessaire pour aborder la phase de redémarrage de l’activité est sensiblement plus élevé dans le secteur de l’hébergement que dans celui de la restauration. Au cours de l’année 2020, dans ces deux secteurs, il a fortement fluctué avec la mise en place et le retrait des contraintes sanitaires, et son augmentation a été limitée grâce aux mesures de soutien.

Insee Références

Paru le :01/12/2021

- Un secteur particulièrement touché par la crise sanitaire

- Un secteur très sensible aux mesures de restrictions sanitaires, et dont l’activité fluctue fortement au cours de l’année 2020

- Les mesures de soutien ont réduit la forte dispersion des chocs de trésorerie

- Les aides aux entreprises atténuent sensiblement les besoins opérationnels de financement

- Un secteur très fortement affecté par les restrictions sanitaires mais prompt à se redresser

Un secteur particulièrement touché par la crise sanitaire

En France, le secteur de l’hébergement-restauration a été particulièrement affecté par la crise sanitaire et les mesures de restrictions adoptées pour endiguer l’épidémie de Covid-19 : la valeur ajoutée du secteur a chuté de 37 % en 2020 [Baleyte et al., 2021]. Les cafés, bars et restaurants n’ont ainsi plus pu accueillir du public du 15 mars au 2 juin 2020, et de la fin octobre au printemps 2021. Le secteur de l’hébergement a de son côté subi de plein fouet l’impact des deux confinements. De surcroît, les entreprises ont dû s’adapter à de nouveaux protocoles sanitaires, aux fermetures en soirée, et faire face à la baisse de la clientèle étrangère. Dans le même temps, les activités de livraison et de vente à emporter ont été insuffisantes pour empêcher la chute de l’activité.

Dans ce contexte, le secteur de l’hébergement-restauration est celui qui a eu le plus recours aux dispositifs de soutien public : alors qu’il rassemble un peu plus de 5 % de l’emploi salarié privé, il représente 26 % des heures d’activité partielle depuis mars 2020, 37 % des montants cumulés de versements au titre du fonds de solidarité, 8 % des montants de prêts garantis par l’État (PGE) et 7 % des cotisations sociales reportées restant à recouvrer à mi-mai 2021 [Ouvrir dans un nouvel ongletFrance Stratégie - IGF, 2021].

Ce tableau d’ensemble masque toutefois des situations individuelles très diverses, parfois plus dégradées, ou au contraire meilleures que ne le laisserait penser l’évolution moyenne.

Un secteur très sensible aux mesures de restrictions sanitaires, et dont l’activité fluctue fortement au cours de l’année 2020

Sur la période de crise sanitaire allant de mars à décembre 2020, l’hébergement-restauration est le secteur le plus touché en France, avec un choc d’activité estimé de – 50 % (dossier « Pandémie de Covid-19 et pertes d’activité : évaluation de l’impact de la crise sur les trajectoires des entreprises françaises en 2020 »). Au-delà de ce bilan annuel des pertes d’activité, l’analyse de la dynamique d’activité permet d’affiner le diagnostic sur la situation du secteur de l’hébergement-restauration. Interdits d’accueil du public du 15 mai au 2 juin, à l’exception de la vente à emporter, les entreprises de la restauration n’ont pu continuer à fonctionner jusqu’au deuxième confinement (à l’automne 2020) qu’au prix d’un protocole sanitaire renforcé, limitant les capacités d’accueil et les horaires d’ouverture. Elles sont ensuite demeurées fermées à partir du 30 octobre. Le secteur de l’hébergement n’a pas connu d’interdiction d’accueil du public, mais les besoins d’hébergement ont été largement réduits du fait du confinement de la population.

Cette situation rend l’activité du secteur particulièrement sensible à l’évolution des mesures de restrictions sanitaires. De mars à mai 2020, les pertes d’activité par rapport à une situation sans crise sanitaire s’élèvent ainsi à 71 % pour l’ensemble de l’hébergement-restauration, la plus forte perte mensuelle étant enregistrée en avril (– 83 %, figure 1). Les restrictions de déplacement entre le 11 et le 28 mai, et la réouverture tardive (début juin) au public des restaurants après le premier confinement, limitée aux terrasses dans les zones les plus touchées par l’épidémie, ont repoussé le rebond de l’activité. En juin, le secteur de l’hébergement-restauration subit encore une perte d’activité marquée, de 46 %, contre 9,7 % pour l’ensemble de l’économie. Lors du deuxième confinement (du 30 octobre au 15 décembre 2020), l’hébergement-restauration a une nouvelle fois fait partie des secteurs les plus affectés, avec une perte d’activité de 63 % en novembre-décembre. À la différence du premier confinement, qui touchait sensiblement la majorité des secteurs de l’économie, le choc attribuable au deuxième confinement a été beaucoup plus localisé : seuls les secteurs de l’hébergement-restauration et des autres services (arts, spectacles et activités récréatives notamment) ont enregistré des chocs d’ampleur comparable à ceux observés lors du premier confinement.

tableauFigure 1 - Chocs mensuels d’activité dans l’hébergement-restauration en 2020

| Choc (en %) | |

|---|---|

| Janvier | 0,0 |

| Février | -4,4 |

| Mars | -55,0 |

| Avril | -83,1 |

| Mai | -76,4 |

| Juin | -47,4 |

| Juillet | -31,0 |

| Août | -22,5 |

| Septembre | -30,6 |

| Octobre | -38,2 |

| Novembre | -65,8 |

| Décembre | -60,2 |

- Lecture : le chiffre d’affaires observé en avril 2020 est 83,1 % plus faible que le chiffre d’affaires qui aurait été observé en l’absence de crise (chiffre d'affaires contrefactuel).

- Champ : sociétés du secteur de l'hébergement-restauration.

- Source : déclarations TVA (DGFiP) ; calculs des auteurs.

graphiqueFigure 1 - Chocs mensuels d’activité dans l’hébergement-restauration en 2020

- Lecture : le chiffre d’affaires observé en avril 2020 est 83,1 % plus faible que le chiffre d’affaires qui aurait été observé en l’absence de crise (chiffre d'affaires contrefactuel).

- Champ : sociétés du secteur de l'hébergement-restauration.

- Source : déclarations TVA (DGFiP) ; calculs des auteurs.

Les mesures de soutien ont réduit la forte dispersion des chocs de trésorerie

Les entreprises ne sont généralement pas en mesure d’ajuster à la baisse l’intégralité de leurs charges de fonctionnement (loyers, dettes fournisseurs, intérêts d’emprunts, etc.), de sorte que les pertes de chiffre d’affaires engendrées par les restrictions sanitaires pèsent négativement sur leur trésorerie et nécessitent, pour beaucoup d’entre elles, une augmentation de leur endettement.

Pour une période donnée, le choc de trésorerie mesuré avant augmentation de l’endettement, c’est-à-dire à financement inchangé, correspond au flux de liquidités généré par l’exploitation, après prise en compte des investissements nécessaires au maintien ou au développement de l’outil de production, versement des dividendes et paiement des charges d’intérêts. À fonds propres constants et hors cession d’actifs, ce choc de trésorerie « à financement inchangé » correspond donc à une variation de la dette financière nette, cette variation pouvant être positive ou négative.

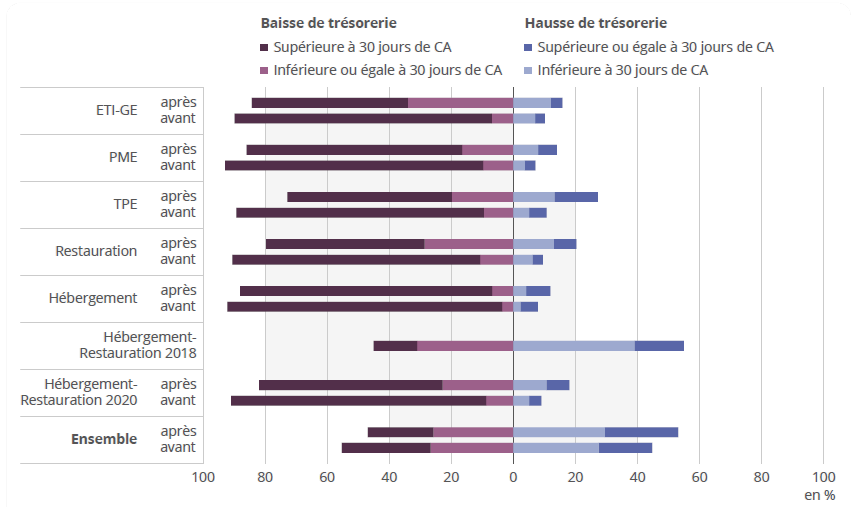

La répartition entre chocs de trésorerie négatifs et positifs, pondérée par les effectifs, est extrêmement déséquilibrée dans l’hébergement-restauration fin 2020, ce qui reflète l’intensité de la diminution d’activité. La part des entreprises dont la dette nette augmente avant soutien (c’est-à-dire avec un choc négatif de trésorerie) est ainsi beaucoup plus importante dans le secteur de l’hébergement-restauration (87 % des entreprises et 91 % des salariés) que pour l’ensemble des secteurs d’activité (41 % des entreprises et 56 % des salariés, figure 2). En comparaison, en 2018, moins d’une entreprise sur deux du secteur de l’hébergement-restauration faisait face à une variation de trésorerie négative (avant financement). En outre, les variations sont plus intenses en 2020 : elles sont supérieures à un mois de chiffre d’affaires pour 82 % des entreprises du secteur, contre 14 % en 2018.

tableauFigure 2 - Part des entreprises avec choc de trésorerie positif ou négatif en 2020

| Catégorie | Répartition des salariés (en %) | Avant ou après soutien | Baisse de trésorie | Hausse de trésorie | Ensemble | ||

|---|---|---|---|---|---|---|---|

| Supérieure à 30 jours de CA | Inférieure ou égale à 30 jours de CA | Inférieure à 30 jours de CA | Supérieure ou égale à 30 jours de CA | ||||

| Catégorie d'entreprise | |||||||

| ETI-GE | 28 | après | 50 | 34 | 12 | 4 | 100 |

| avant | 83 | 7 | 7 | 3 | 100 | ||

| PME | 42 | après | 70 | 16 | 8 | 6 | 100 |

| avant | 83 | 10 | 4 | 3 | 100 | ||

| TPE | 30 | après | 53 | 20 | 13 | 14 | 100 |

| avant | 80 | 9 | 5 | 6 | 100 | ||

| Secteur | |||||||

| Restauration | 73 | après | 51 | 29 | 13 | 7 | 100 |

| avant | 80 | 11 | 6 | 3 | 100 | ||

| Hébergement | 27 | après | 81 | 7 | 4 | 8 | 100 |

| avant | 89 | 4 | 2 | 6 | 100 | ||

| Hébergement-restauration | |||||||

| 2018 | /// | 14 | 31 | 39 | 16 | 100 | |

| 2020 | après | 59 | 23 | 11 | 7 | 100 | |

| avant | 82 | 9 | 5 | 4 | 100 | ||

| Ensemble | 100 | après | 21 | 26 | 29 | 24 | 100 |

| avant | 29 | 27 | 27 | 17 | 100 | ||

- Note : les chocs sont calculés à financement constant par rapport à l’année précédente, donc notamment avant prêt garanti par l'État (PGE).

- Lecture : en 2020, avant les mesures de soutien, 80 % des entreprises (pondéré par l'emploi) de la restauration connaissent une baisse de trésorerie particulièrement forte (supérieure à 30 jours de CA) et 3 % une hausse de trésorerie particulièrement forte (supérieure à 30 jours de CA). Ces évolutions sont respectivement de 51 % et 7 % après mesures de soutien.

- Champ : sociétés non financières.

- Sources : DGFiP-Insee, Dares, Acoss ; calculs des auteurs.

graphiqueFigure 2 - Part des entreprises avec choc de trésorerie positif ou négatif en 2020

- Note : les chocs sont calculés à financement constant par rapport à l’année précédente, donc notamment avant prêt garanti par l'État (PGE).

- Lecture : en 2020, avant les mesures de soutien, 80 % des entreprises (pondéré par l'emploi) de la restauration connaissent une baisse de trésorerie particulièrement forte (supérieure à 30 jours de CA) et 3 % une hausse de trésorerie particulièrement forte (supérieure à 30 jours de CA). Ces évolutions sont respectivement de 51 % et 7 % après mesures de soutien.

- Champ : sociétés non financières.

- Sources : DGFiP-Insee, Dares, Acoss ; calculs des auteurs.

Après mesures de soutien, les très petites entreprises (TPE) du secteur sont relativement moins affectées par la crise : 73 % d’entre elles (en pondérant par l’emploi) subissent un choc négatif de trésorerie, contre 86 % pour les PME et 84 % pour les entreprises de taille intermédiaire ou les grandes entreprises (ETI-GE). Cette situation légèrement plus favorable pour les TPE s’explique notamment par les mesures de soutien (activité partielle, fonds de solidarité et reports/exonérations de cotisations sociales et d’impôt sur les sociétés) qui bénéficient davantage aux TPE. À la suite des mesures d’aide, la proportion de chocs négatifs de trésorerie diminue ainsi de 16 points pour les TPE, de 7 points pour les PME et 6 points pour les ETI.

Les aides aux entreprises atténuent sensiblement les besoins opérationnels de financement

Les difficultés subies par les entreprises peuvent également être étudiées en examinant leurs besoins de financement opérationnels . Ces besoins sont définis comme les ressources additionnelles nécessaires à l’entreprise pour absorber la baisse de trésorerie liée au choc d’activité, tout en conservant un volant de trésorerie opérationnelle suffisant pour aborder la phase de reprise.

Par hypothèse, seules les entreprises en situation de choc négatif de trésorerie ont un besoin de financement opérationnel. Fin 2020, le besoin opérationnel médian des entreprises de l’hébergement-restauration équivaut à 23 jours de chiffre d’affaires (CA, figure 3a). Il aurait été égal à plus du double sans les mesures de soutien (58 jours). Après soutien, l’intensité du besoin est plus forte dans le secteur de l’hébergement, avec une valeur médiane de 69 jours de CA, contre 13 jours dans la restauration.

tableauFigure 3a - Distribution du besoin opérationnel dans le secteur hébergement-restauration, par secteur

| Hébergement-restauration | Hébergement | Restauration | ||||

|---|---|---|---|---|---|---|

| Avant soutien | Après soutien | Avant soutien | Après soutien | Avant soutien | Après soutien | |

| 1er quartile | 11 | 0 | 26 | 0 | 11 | 0 |

| Médiane | 58 | 23 | 101 | 69 | 46 | 13 |

| 3e quartile | 122 | 81 | 172 | 134 | 104 | 68 |

| Écart interquartile | 111 | 81 | 146 | 134 | 93 | 68 |

- Lecture : avant mesures de soutien, la médiane du besoin opérationnel de financement est de 58 jours de chiffre d'affaires dans l’hébergement-restauration. Après soutien, la médiane est de 23 jours.

- Champ : sociétés non financières.

- Sources : DGFiP-Insee, Dares, Acoss ; calculs des auteurs.

graphiqueFigure 3a - Distribution du besoin opérationnel dans le secteur hébergement-restauration, par secteur

- Lecture : avant mesures de soutien, la médiane du besoin opérationnel de financement est de 58 jours de chiffre d'affaires dans l’hébergement-restauration. Après soutien, la médiane est de 23 jours.

- Champ : sociétés non financières.

- Sources : DGFiP-Insee, Dares, Acoss ; calculs des auteurs.

Ce besoin médian diffère fortement selon la taille des entreprises : les PME affichent ainsi un besoin opérationnel médian de plus d’un mois de CA (36 jours, après soutien) fin 2020, alors qu’il n’est que de 2 semaines pour les TPE et les ETI-GE (15 et 13 jours respectivement, figure 3b). Ce constat d’une moindre intensité du choc de trésorerie post-soutien pour les TPE reste valable aux autres quantiles de la distribution. En outre, la dispersion est beaucoup moins forte au sein de la population des TPE qu’elle ne l’est au sein des grandes entreprises ou des PME. L’action des mesures de soutien contribue à ce résultat : le besoin médian a été divisé par 3 fin 2020 grâce au recours aux mesures de soutien pour cette catégorie d’entreprises.

Un secteur très fortement affecté par les restrictions sanitaires mais prompt à se redresser

L’hébergement-restauration est le secteur le plus atteint par la crise liée à la Covid-19, en raison de son extrême sensibilité aux mesures de restrictions sanitaires. Cependant, de la même manière que la situation de ce secteur s’est dégradée particulièrement rapidement, elle s’est également redressée rapidement dès l’allègement des restrictions. Le Conseil d’analyse économique dresse un constat similaire à partir de données de comptes bancaires [Ouvrir dans un nouvel ongletEpaulard et al., 2021].

L’évolution mensuelle du besoin de financement opérationnel médian, avant et après prise en compte des mesures de soutien, exprimé en jours de chiffre d’affaires et pondéré par l’emploi des entreprises, illustre cette dynamique. Ainsi, le besoin opérationnel médian des entreprises croît fortement de mars à mai avant d’entamer une légère décrue à la faveur de l’assouplissement des restrictions sanitaires du 1er confinement et du démarrage de la saison estivale (figure 4a).

À partir d’octobre, à mesure que de nouvelles restrictions sont mises en place, le besoin de financement opérationnel médian des entreprises recommence à nouveau à croître dans les deux secteurs, quoique dans une moindre mesure dans la restauration.

tableauFigure 4a - Analyse de l’impact des mesures de soutien sur le besoin de financement opérationnel en 2020 : besoin opérationnel médian, avant soutien

| Restauration | Hébergement | |

|---|---|---|

| Avant soutien | ||

| Janvier | 0,0 | 0,0 |

| Février | 0,0 | 0,0 |

| Mars | 1,0 | 3,3 |

| Avril | 14,9 | 26,4 |

| Mai | 26,0 | 45,7 |

| Juin | 25,2 | 53,8 |

| Juillet | 23,6 | 48,0 |

| Août | 27,1 | 41,1 |

| Septembre | 28,7 | 47,1 |

| Octobre | 27,8 | 61,0 |

| Novembre | 37,7 | 84,2 |

| Décembre | 46,3 | 102,4 |

- Lecture : en juin 2020, avant mesures de soutien, le besoin opérationnel médian des entreprises du secteur de la restauration est de 25,2 jours de CA, contre 53,8 jours dans l'hébergement.

- Champ : sociétés des secteurs de l'hébergement et de la restauration.

- Sources : DGFiP-Insee, Dares, Acoss ; calculs des auteurs.

graphiqueFigure 4a - Analyse de l’impact des mesures de soutien sur le besoin de financement opérationnel en 2020 : besoin opérationnel médian, avant soutien

- Lecture : en juin 2020, avant mesures de soutien, le besoin opérationnel médian des entreprises du secteur de la restauration est de 25,2 jours de CA, contre 53,8 jours dans l'hébergement.

- Champ : sociétés des secteurs de l'hébergement et de la restauration.

- Sources : DGFiP-Insee, Dares, Acoss ; calculs des auteurs.

Cette dynamique infra-annuelle est en partie liée à celle du crédit inter‑entreprises, notamment du fait des règlements des dettes fournisseurs. En effet, la contrainte de règlement à 60 jours a engendré des décaissements dans une période marquée par l’absence de recettes, dégradant les trésoreries en mars et avril 2020, mais également à l’automne. Au contraire, la dynamique s’inverse rapidement au moment de la réouverture estivale sous l’effet conjoint de la reprise de l’activité et des paiements différés aux fournisseurs, avec des flux de trésorerie mensuels (agrégés au niveau du secteur) à nouveau positifs (figure 5). De plus, comme indiqué plus haut, les entreprises du secteur ont bénéficié des prêts garantis par l’État (PGE) pour faire face à leurs problèmes de trésorerie. Les PGE ne sont toutefois pas pris en compte dans ce dossier.

tableauFigure 5 - Flux de trésorerie liés à la dynamique du crédit inter-entreprises

| base 100 en janvier 2020 | |

|---|---|

| Janvier | 100,0 |

| Février | -92,1 |

| Mars | -498,1 |

| Avril | -814,0 |

| Mai | -281,6 |

| Juin | 569,1 |

| Juillet | 811,0 |

| Août | 552,9 |

| Septembre | -143,9 |

| Octobre | -607,1 |

| Novembre | -625,1 |

| Décembre | -307,4 |

- Lecture : les flux de trésorerie liés au crédit inter-entreprise sont environ 8 fois plus importants en juillet qu'en janvier 2020.

- Sources : DGFiP-Insee, Dares, Acoss ; calculs des auteurs.

graphiqueFigure 5 - Flux de trésorerie liés à la dynamique du crédit inter-entreprises

- Lecture : les flux de trésorerie liés au crédit inter-entreprise sont environ 8 fois plus importants en juillet qu'en janvier 2020.

- Sources : DGFiP-Insee, Dares, Acoss ; calculs des auteurs.

À l’issue de l’année 2020, il apparaît que bon nombre d’entreprises du secteur de l’hébergement-restauration étaient probablement en capacité d’améliorer sensiblement et rapidement leur situation financière à la suite de la réouverture au public des cafés-restaurants, et ce malgré une exposition à la crise particulièrement prononcée. La reprise d’activité a cependant été limitée par les couvre‑feux à l’hiver puis le reconfinement de 2021, prolongeant les difficultés du secteur.

Les mesures de soutien ont joué un rôle notable permettant de contenir les besoins de financement opérationnels : au plus fort du premier confinement, elles permettent de réduire de 20 % à 50 % le besoin opérationnel médian. Lors du deuxième confinement, les mesures de soutien réduisent encore davantage le besoin opérationnel médian, de 30 % à 70 %, ce qui traduit notamment la montée en puissance du fonds de solidarité.

Sources

L’analyse s’appuie sur un modèle de microsimulation permettant d’apprécier l’impact de la crise sanitaire sur la situation financière des entreprises à un niveau individuel. La simulation est réalisée en deux temps : on estime tout d’abord l’impact de la crise sanitaire sur la trésorerie de chaque entreprise en construisant un tableau de flux de trésorerie, qui conduit à l’estimation d’un choc de trésorerie avant financement ; ces résultats sont ensuite mobilisés pour en déduire les besoins de financement des entreprises.

Des données individuelles particulièrement riches sont utilisées. Les déclarations mensuelles de TVA permettent de reconstruire les chroniques individuelles et sectorielles d’activité mensuelle, à travers une estimation du chiffre d’affaires (dossier « Pandémie de Covid-19 et pertes d’activité : évaluation de l’impact de la crise sur les trajectoires des entreprises françaises en 2020 »). Ces données sont ensuite rapprochées des dernières données comptables disponibles (Insee, Fare 2018), en s’assurant de la cohérence du chiffre d’affaires individuel annuel estimé pour 2018 avec le chiffre d’affaires renseigné dans Fare. De ce fait, seules les entreprises de plus de 2 ans sont conservées dans l’échantillon. Les entrepreneurs individuels sont exclus, tout comme les entreprises présentant des données imputées dans Fare. L’échantillon final comporte 63 575 entreprises (entreprises « profilées » par l’Insee ou entreprises mono‑unité légale) de l’hébergement-restauration (repérées à l’aide du code APE) et assure une bonne représentativité de l’ensemble du secteur.

Afin de simuler un tableau de flux de trésorerie pour chaque entreprise au cours de l’année 2020, des données individuelles sur le recours effectif aux mesures publiques de soutien sont également mobilisées (activité partielle, reports/exonérations de cotisations patronales). Les données indisponibles au moment de la réalisation de cette étude sont quant à elles simulées (fonds de solidarité et report de l’impôt sur les sociétés).

Définitions

Les mesures de soutien public considérées dans ce dossier sont l’activité partielle, le fonds de solidarité et les reports de charges fiscales et sociales. Les prêts garantis par l’État (PGE) ne sont en revanche pas pris en compte.

Un choc d’activité est la différence (en %) entre le chiffre d’affaires observé et le chiffre d’affaires qui aurait été observé en l’absence de crise (CA contrefactuel). Un choc d’activité peut s’exprimer au niveau de l’entreprise, du secteur − à différents niveaux d’agrégation de la nomenclature d’activité − ou de l’économie toute entière.

Le chiffre d’affaires (CA) est le montant des ventes de biens ou services réalisées par une entreprise. Il est calculé à partir des déclarations mensuelles de TVA et sert ici d’estimation de l’activité courante des entreprises.

Un choc de trésorerie est le flux de liquidités généré par l’exploitation, après prise en compte des investissements nécessaires au maintien ou au développement de l’outil de production, auquel on retranche encore le versement des dividendes et le paiement des charges d’intérêts.

Les besoins (de financement) opérationnels sont les liquidités additionnelles nécessaires à l’entreprise pour absorber une baisse de trésorerie tout en conservant un volet de trésorerie opérationnelle pour aborder la phase de reprise de l’activité.

La trésorerie opérationnelle est le niveau de trésorerie, exprimé en nombre de jours de chiffre d’affaires (CA) moyen de l’entreprise avant crise, compatible avec la réalisation d’un CA cible. Ce CA cible est une moyenne du CA anticipé (CA contrefactuel) au cours des 6 prochains mois et du CA observé lors des 6 derniers mois.

Pour en savoir plus

Baleyte J., Bourgeois A., Favetto B., Heam J.-C., Lequien M., Ralle P., « L’économie française en 2020 : une année de bouleversements », Insee Analyses n° 64, mai 2021.

Bureau B., Duquerroy A., Giorgi J., Lé M., Scott S., Vinas F., « L’impact de la crise sanitaire sur la situation financière des entreprises en 2020 : une analyse sur données individuelles », Documents de travail n° G2021-03, Insee, juillet 2021.

Bureau B., Duquerroy A., Giorgi J., Lé M., Scott S., Vinas F., « Une année de crise COVID : impact sur la dynamique de l’activité des entreprises en France. Une évaluation sur données individuelles », Documents de travail n° G2021-02, Insee, juillet 2021.

Epaulard A., Fize É., Le Calvé T., Martin P., Paris H., Parra Ramirez K., Sraer D., « Ouvrir dans un nouvel ongletLa situation financière des PME/TPE en août 2021 au vu de leurs comptes bancaires », Focus n° 065-2021, Conseil d’analyse économique, septembre 2021.

France Stratégie – IGF, « Ouvrir dans un nouvel ongletComité de suivi et d’évaluation des mesures de soutien financier aux entreprises confrontées à l’épidémie de Covid-19 – Rapport final », juillet 2021.

Les fermetures, totales ou partielles, ont même débuté dès la fin septembre dans certaines zones géographiques.

Cette dynamique du crédit-interentreprises est simulée à partir des encours de dettes et créances commerciales observés dans les bilans des entreprises et d’hypothèses quant au débouclage de ces contrats.

Les fermetures, totales ou partielles, ont même débuté dès la fin septembre dans certaines zones géographiques.

Cette dynamique du crédit-interentreprises est simulée à partir des encours de dettes et créances commerciales observés dans les bilans des entreprises et d’hypothèses quant au débouclage de ces contrats.