Courrier des statistiques N4 - 2020

Ines, le modèle qui simule l’impact des politiques sociales et fiscales

Le modèle Ines, coproduction de l’Insee et de la Drees et plus récemment de la Cnaf,

simule les principaux prélèvements et prestations sociales en France. Fondé sur un

échantillon d’individus et de ménages issu de l’enquête Revenus fiscaux et sociaux,

le modèle de microsimulation mobilise un ensemble de données riches en informations

sur les caractéristiques socio-démographiques, le logement, l’emploi et les revenus

des personnes. L’article relate l’histoire d’Ines, décrit les données utilisées, les

dispositifs sociaux et fiscaux simulés et le fonctionnement du modèle ainsi que ses

principales caractéristiques.

Les études réalisées avec ce modèle de microsimulation permettent d’éclairer le débat

public dans les domaines de la redistribution monétaire, de la fiscalité ou de la

protection sociale. Les trois premières applications décrites sont des études annuelles,

qui fournissent une analyse ex post des effets du système socio-fiscal et de ses évolutions : analyse de la redistribution,

bilan des réformes mises en œuvre chaque année, publication d’indicateurs avancés

de pauvreté et d’inégalités. Les deux suivantes concernent des analyses ex ante : un cahier de variantes mettant en œuvre un ensemble de réformes socio-fiscales fictives,

et des éclairages apportés sur des projets de réformes. Deux exemples d’études originales

et plus ponctuelles concluent ce panorama.

- Un modèle pour simuler la législation socio-fiscale

- Encadré 1. Ines, une déjà longue histoire

- Les données en entrée du modèle

- Encadré 2. Les données utilisées par le modèle Ines

- Les dispositifs sociaux et fiscaux simulés par le modèle Ines

- Le fonctionnement du modèle aujourd’hui

- Un modèle statique mais pouvant introduire des effets de comportements

- Une documentation détaillée et un modèle en open source

- Les utilisations récurrentes du modèle Ines

- Encadré 3. Deux exemples d’études originales à partir d’Ines

- Vers une extension des sources mobilisées par Ines ?

L’analyse de l’impact de transferts sociaux et fiscaux est un champ important de l’évaluation des politiques publiques. Si de nombreuses études évaluent l’effet d’un transfert particulier, il est difficile d’avoir une vision globale du système socio-fiscal et de ses répercussions sur les niveaux de vie. En effet, la législation des prélèvements et des prestations sociales en France est complexe (fondée sur de nombreux codes : le code général des impôts, de l’action sociale et des familles, ou de la sécurité sociale), et les interactions entre transferts socio-fiscaux, nombreux. Les modèles de microsimulation permettent d’identifier les effets de ces différents dispositifs sur les revenus des individus et de leur famille, en tenant compte de leurs caractéristiques spécifiques. Ces modèles restituent une analyse globale des transferts en fonction des configurations familiales, du niveau de vie des ménages ou encore du statut d’activité des individus. Ils permettent également de prendre en compte toutes les interactions qui existent entre les dispositifs. Les modèles de microsimulation ont ainsi acquis « une place centrale, mais un peu méconnue, dans le domaine de l’analyse des politiques sociales et fiscales » (Legendre, 2019).

Cet article présente le modèle de microsimulation Ines (encadré 1). De la famille des modèles de microsimulation statiques (Voir l’article de Didier Blanchet pour une discussion générale sur les modèles de microsimulation), Ines simule les principaux prélèvements et prestations en France. Il permet de réaliser des études approfondies afin d’éclairer le débat dans les domaines de la redistribution monétaire, la fiscalité ou la protection sociale.

Un modèle pour simuler la législation socio-fiscale

Les modèles de microsimulation « statiques » simulent pour chaque personne les prélèvements qu’elle paye et les prestations qu’elle reçoit à partir des barèmes de la législation, ce qui permet d’en déduire son revenu disponible. Pour ce faire, ils s’appuient sur des données réelles (âge, composition familiale, revenus, statut d’activité des individus, etc.). Il est possible de faire varier les barèmes et d’étudier l’effet de ces variations sur le revenu disponible des ménages ou sur les finances publiques, et donc in fine d’apporter des éclairages utiles sur les effets de ces politiques publiques.

Ces modèles permettent ainsi d’évaluer l’effet d’une variation des barèmes de certains prélèvements ou prestations sociales sur le niveau de vie des personnes concernées, de repérer les gagnants et les perdants des réformes, ou encore de mesurer l’effet des réformes sur le taux de pauvreté, les inégalités de niveaux de vie, et les finances publiques. Pour cela, on compare deux situations : celle dans laquelle les barèmes ont été modifiés, par rapport à celle « contrefactuelle », généralement la législation actuellement appliquée. Ces modèles sont dits statiques, car ils tiennent compte de l’effet mécanique de la modification du barème, mais pas des effets de comportement pouvant découler des réformes (modification de l’offre de travail, par exemple) et des effets de bouclages macroéconomiques (via une variation de la consommation, puis du PIB et de l’emploi par exemple).

C’est dans ce but que le modèle Ines a vu le jour en 1995. Développé par l’Insee (David et alii, 1999), il est ensuite rejoint par la Drees au début des années deux-mille et la Cnaf en 2016 (encadré 1). Dès le début de son histoire, le modèle Ines a été utilisé comme outil d’aide à la décision pour calibrer les grandes réformes sur la fiscalité et la redistribution. Ainsi, le modèle a été utilisé pour chiffrer la mise en place de la prime pour l’emploi, nouveau crédit d’impôt, en 2001, la construction et la mise en place du revenu de solidarité active (RSA) en 2009 ((Ouvrir dans un nouvel ongletBessis et Cotton, 2019) détaillent le rôle des modèles de microsimulation Ines, Saphir (Direction Générale du Trésor) et Myriade (Cnaf) dans la création du RSA), de la Prestation d’accueil du jeune enfant en 2014 (Paje), et de la prime d’activité en 2016. En 2019, il a servi à calibrer les mesures de réponse à l’urgence sociale suite au mouvement des gilets jaunes et permet d’alimenter les travaux autour du revenu universel d’activité (RUA).

Encadré 1. Ines, une déjà longue histoire

Le modèle Ines est né en 1995, dans la division des Études sociales de l’Insee, suite aux recommandations du rapport Guibert(i). Deux autres modèles avaient été développés en France, mais avec chacun des lacunes(ii) :

- le modèle d’impôt sur le revenu (MIR) ne simule que… l’impôt sur le revenu ;

- la base de données du modèle Sysiff repose sur l’enquête Budget de famille et présente un défaut de robustesse, car les revenus sont renseignés sur une base déclarative.

Dès sa conception, Ines pallie ces insuffisances en simulant les principaux prélèvements et prestations à partir de l’enquête Revenus fiscaux (ERF) de 1990 : cette source regroupe des données fiscales et les informations socio-démographiques du recensement. Le modèle est présenté dès 1996(iii) et documenté en 1999 (David et alii, 1999). Il est rapidement utilisé dans le débat politique pour faire un bilan de la politique familiale et évaluer le projet de mise sous condition de ressources des allocations familiales, dont les résultats sont publiés (Thélot et Villac, 1998)(iv).

Au début des années deux-mille, la Drees (Direction de la recherche, des études, de l’évaluation et des statistiques, service statistique du ministère en charge de la Santé et des Solidarités) rejoint l’Insee pour développer le modèle Ines(v). La nouvelle version se base sur l’ERF de 1996, appariement entre l’enquête Emploi et les déclarations fiscales ; elle est présentée en 2003 (Ouvrir dans un nouvel ongletAlbouy et alii, 2003). La collaboration permet de mutualiser les coûts de développement et de maintenance du modèle, qui en sort « plus fiable que le précédent du fait de procédures de validations croisées et des échanges de savoirs entre les deux équipes » (Ouvrir dans un nouvel ongletBessis et Cotton, 2019).

En 2006, l’ERF fait place à l’enquête Revenus fiscaux et sociaux (ERFS), fondée sur l’enquête Emploi en continu, les données fiscales et sociales.

Une nouvelle étape importante se déroule en 2016 avec la mise à disposition publique du code source du modèle sur le site de l’Adullact (Association des développeurs et utilisateurs de logiciels libres pour les administrations et les collectivités territoriales), et l’arrivée de la Cnaf (Caisse nationale des allocations familiales) qui rejoint les équipes Insee-Drees pour cogérer le modèle.

(i) Ce rapport a été commandé en 1994 par Michel Glaude, directeur de la direction des statistiques démographiques et sociales de l’Insee de l’époque, et par ailleurs auteur des premières expériences de microsimulation à l’Insee.

(ii) Voir l’article de Didier Blanchet dans ce même numéro ainsi que (Legendre, 2019) et (Ouvrir dans un nouvel ongletBessis et Cotton, 2019).

(iii) Lors d’une journée d’étude à l’Insee, qui a donné lieu au premier dossier de revue consacré en France aux méthodes de microsimulation (Ouvrir dans un nouvel ongletInsee, 1998).

(iv) Ce rapport, commandé par le Premier ministre, contient les premiers résultats publiés à partir d’Ines et une première présentation sommaire de ce modèle. Les conséquences du rapport seront l’annulation de la mise sous condition de ressources des allocations familiales et le plafonnement de l’avantage dû au quotient familial.

(v) Au passage, la signification de l’acronyme devient désormais « Insee-Drees », elle était auparavant une contraction de « Insee-études sociales ».

Les données en entrée du modèle

Contrairement aux maquettes de cas types qui simulent la législation pour un individu fictif, les modèles de microsimulation se basent sur l’observation de situations réelles, et sont donc très liés aux données utilisées. Depuis 2006, le modèle Ines utilise principalement les données de l’enquête Revenus fiscaux et sociaux (ERFS) (encadré 2). Cette source contient des centaines d’informations détaillées sur les revenus, l’emploi ou la situation familiale pour un échantillon de plus de 50 000 ménages et 130 000 individus. L’ERFS est la source privilégiée par l’Insee pour l’analyse des niveaux de vie. Cette richesse d’information permet de pouvoir simuler finement les prestations, cotisations et contributions sociales qui dépendent de nombreuses variables, pas toujours présentes dans les seules sources fiscales : contour de la famille, historique de la situation sur le marché du travail, nombre d’heures travaillées, type d’emploi et d’entreprise, loyers, lieu d’habitation, situation de handicap, etc.

L’échantillon de l’ERFS est représentatif de la population française vivant en logement ordinaire et en France métropolitaine (encadré 2). Cela permet de produire des analyses en répartissant la population en dix groupes de taille égale selon leur niveau de vie (des 10 % les plus modestes aux 10 % les plus aisés), ou selon le statut d’activité ou la configuration familiale. Certains résultats peuvent être donnés à des niveaux plus fins, en divisant la population en 20 par exemple, afin d’estimer l’effet de certaines mesures spécifiques qui touchent surtout les plus aisés, comme la transformation de l’impôt de solidarité sur la fortune (ISF) en impôt sur la fortune immobilière (IFI) (Paquier et alii, 2019). Mais l’effet estimé aux extrémités est moins robuste que ceux estimés par dixième et la taille de l’échantillon ne permet pas de détailler davantage, par centième par exemple, contrairement aux sources exhaustives.

Notons enfin que les données portant sur les revenus de l’année N ne sont disponibles qu’en N+2 : pour les besoins du modèle (simulation de la législation de l’année N+2), cela nécessite de « vieillir » les données de l’ERFS (voir infra).

Encadré 2. Les données utilisées par le modèle Ines

- L’enquête Revenus fiscaux et sociaux (ERFS)

Pour chaque année N, l’ERFS est constituée par un appariement entre les répondants à l’enquête Emploi du 4e trimestre et les sources fiscales de l’année, à savoir les déclarations de revenus de l’année N (remplies en mars N+1), la taxe d’habitation au 1er janvier de l’année N, ainsi que les fichiers de la caisse nationale des allocations familiales (Cnaf), la caisse nationale de l’assurance vieillesse (Cnav) et la caisse centrale de la mutualité sociale agricole (CCMSA) qui donnent les prestations sociales versées. Notons que le modèle n’utilise pas directement les données de l’ERFS relatives à l’impôt sur le revenu (IR) ou aux prestations mais les simule*.

La dernière version du modèle (2018) utilise le millésime 2016 de l’enquête. L’échantillon sur lequel se base l’ERFS 2016, tiré dans les fichiers de la taxe d’habitation, est constitué de 120 000 individus pour 54 000 ménages répondants, ménages dits « ordinaires » de France métropolitaine : sont ainsi exclus les ménages vivant en collectivité (foyers, prisons, hôpitaux, etc.), de même que les personnes vivant dans des habitations mobiles (mariniers, etc.) et les sans-domicile.

- Les autres bases de données utilisées par le modèle

L’enquête Budget de famille de l’Insee est utilisée pour imputer les données de consommation à partir desquelles la TVA acquittée par les ménages est simulée dans Ines. Il s’agit d’une enquête réalisée depuis 1979 sur la consommation des ménages, l’objectif étant de mesurer le plus précisément possible les dépenses mais aussi les ressources des ménages résidant en France (Métropole et DROM). Elle couvre l’ensemble des ménages dits « ordinaires ».

L’enquête Logement est utilisée dans Ines pour imputer des loyers, qui sont absents de l’ERFS. L’enquête a pour objet de décrire les conditions de logement des ménages et leurs dépenses en logement et contient donc les loyers et charges des locataires ainsi que de nombreuses autres informations.

Afin de simuler l’impôt sur la fortune (ISF) et l’impôt sur la fortune immobilière (IFI), il est nécessaire de disposer des patrimoines des individus. Pour cela, nous mobilisons un appariement statistique à partir des enquêtes Patrimoine de l’Insee. Ces enquêtes décrivent les biens immobiliers, financiers et professionnels des ménages ainsi que leur endettement, à partir d’un échantillon tiré dans les fichiers de la taxe d’habitation et d’autres sources fiscales. Pour mieux appréhender les hauts patrimoines, on mobilise également les fichiers spécifiques à l’ISF et à l’IFI, récemment mis à disposition par la DGFiP (Paquier et alii, 2019).

* Les données de l’ERFS sur certaines prestations sont toutefois utilisées dans le modèle, par exemple l’Allocation adulte handicapé (AAH) pour mieux prendre en compte les personnes en situation de handicap.

Les dispositifs sociaux et fiscaux simulés par le modèle Ines

Pour chaque personne, foyer ou ménage, en fonction du niveau d’analyse requis, le modèle Ines mobilise les données de l’ERFS et leur applique l’ensemble des règles de la législation.

Il est par exemple ainsi possible d’identifier les ménages éligibles à la prime d’activité, en utilisant la composition familiale (nombre d’enfants à charge, couple ou famille monoparentale), la situation mensuelle des personnes par rapport à l’emploi reconstitué à partir d’un « calendrier d’activité » et les revenus du ménage. En mobilisant toutes ces informations pour chaque ménage potentiel, le modèle permet de simuler un droit à la prestation qui est intégré ensuite au revenu disponible de ce ménage, en prenant en compte la possibilité d’un non recours à la prestation, c’est-à-dire que les personnes ne demandent pas celle-ci bien qu’ils en aient le droit.

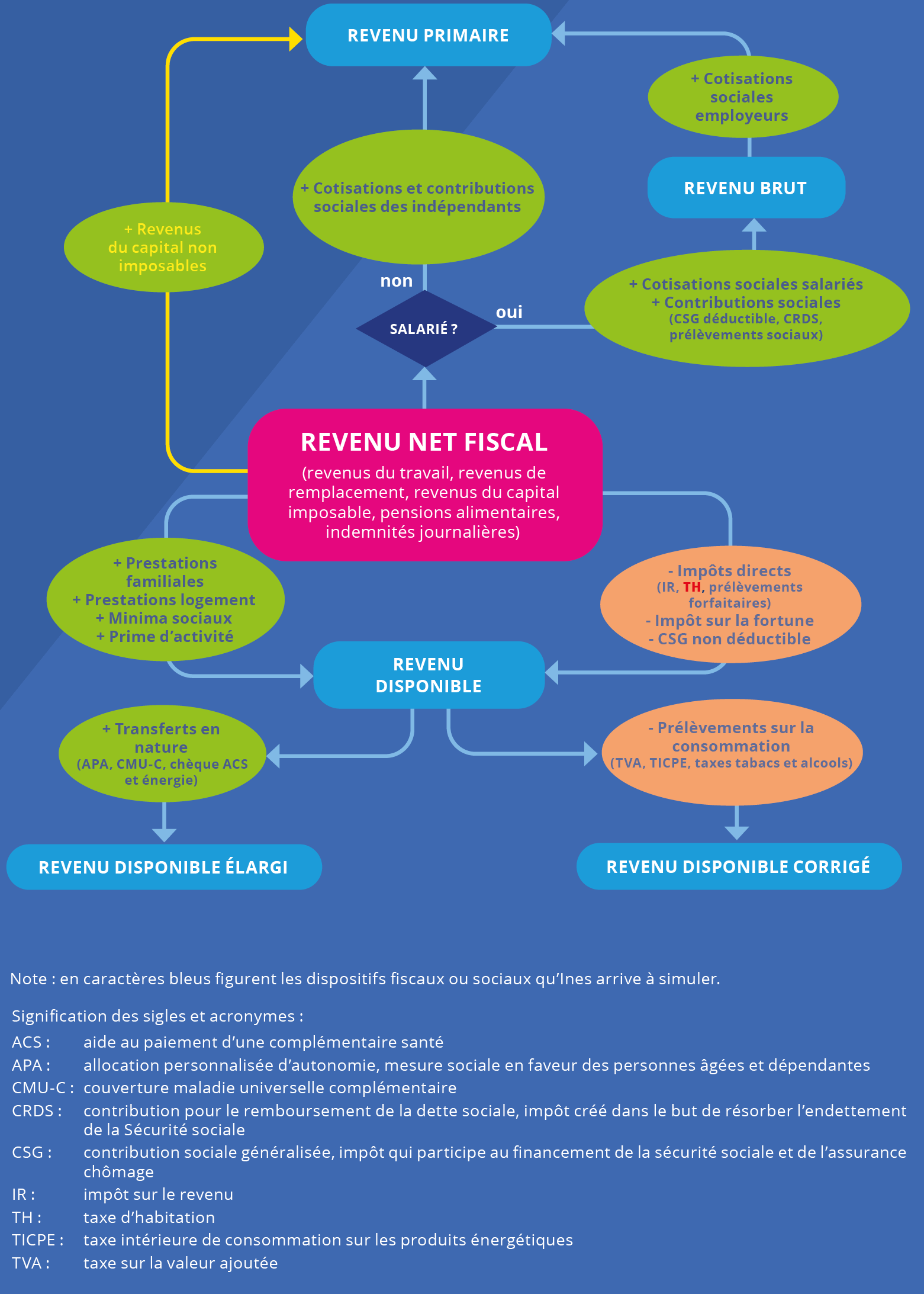

Les revenus sont cruciaux pour simuler les différents transferts. Les revenus utilisés en entrée du modèle et qui demeurent constants en cas de modification du montant des différents transferts reçus ou payés sont les revenus nets déclarés dans la déclaration fiscale (on parle de point fixe du modèle). À partir de ces revenus déclarés, le modèle Ines permet de simuler la plupart des transferts fiscaux et sociaux comme l’illustre la figure 1. Sont simulées les cotisations et contributions sociales, qu’elles soient à la charge de l’employeur, du salarié ou de l’indépendant. De même l’ensemble des autres prélèvements et subventions assis sur la masse salariale sont simulés, comme le crédit d’impôt compétitivité-emploi (CICE) ou la taxe sur les salaires ou les transports. Pour l’impôt direct le modèle simule l’impôt sur le revenu, l’ensemble des crédits d’impôt et les prélèvements forfaitaires. Récemment le développement d’un module sur le patrimoine des ménages (Paquier et alii, 2019) a permis la simulation de l’impôt de solidarité sur la fortune (ISF) et de l’impôt sur la fortune immobilière (IFI). Enfin le module de taxation indirecte (Ouvrir dans un nouvel ongletAndré et alii, 2016) permet d’ajouter à l’analyse des prélèvements tels que la taxe intérieure de consommation sur les produits énergétiques (TICPE) ou les taxes sur le tabac.

Du côté des prestations versées aux ménages, le modèle permet de simuler les prestations familiales avec ou sans condition de ressources, les aides personnelles au logement, les minima sociaux, la prime d’activité et la garantie jeune. Pour certaines de ces prestations comme la prime d’activité, du non recours est pris en compte. Enfin certains transferts en nature peuvent aussi être simulés, pour une analyse d’un revenu disponible « élargi » (figure 1).

Le plus souvent, ces transferts sont simulés selon la législation de l’année antérieure, mais ils peuvent également être simulés selon une autre législation (voir infra).

Figure 1. Les différents concepts de revenu et les dispositifs socio-fiscaux simulés avec Ines

Le fonctionnement du modèle aujourd’hui

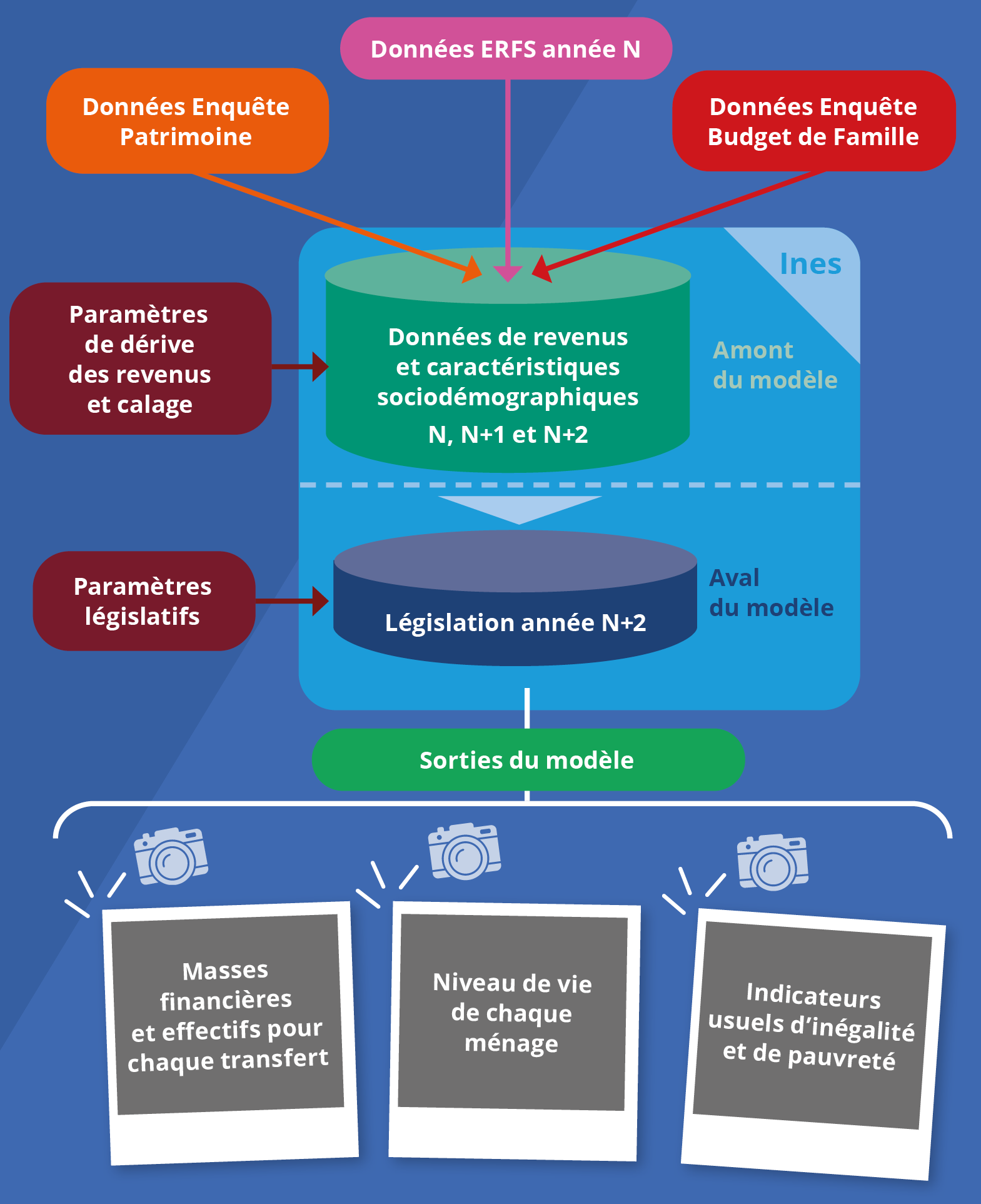

Le modèle Ines simule ces transferts socio-fiscaux grâce à un enchaînement de plus de 100 programmes informatiques. Pour ce faire, il prend en entrée une version de l’ERFS qui est d’abord retravaillée dans la partie « amont » du modèle, puis utilisée dans la partie « aval » pour simuler les différents transferts du système socio-fiscal d’une année de législation donnée, à partir des barèmes législatifs. L’« amont » permet de garantir que le format des données sera exploitable par le reste du modèle. L’« aval » contient l’ensemble des programmes simulant la législation. Dans cette partie, on applique les paramètres de la législation (et éventuel non recours) aux données sorties de la partie amont. C’est à cette opération que nous faisons référence quand nous parlons de « simulation ». Elle se distingue des « imputations » présentes dans l’amont, qui ont vocation à ajouter ou à se caler sur des données externes.

En sortie, le modèle permet d’obtenir les masses financières et les effectifs des bénéficiaires ou personnes assujetties aux différents transferts, le revenu disponible et le niveau de vie des ménages, ainsi que différents indicateurs usuels d’inégalité et de pauvreté (figure 2). Le fait que les transferts soient simulés permet de comparer l’ensemble des résultats du modèle dans différentes situations en fonction de changements législatifs et d’analyser les effets redistributifs.

Pour tourner, le modèle a besoin de deux paramètres importants : l’année de référence (l’année de l’ERFS en entrée) et l’année de législation que l’on souhaite simuler. Dans son utilisation courante ce couple est généralement composé de la dernière version de l’ERFS disponible (année N) et de l’année de législation correspondant à deux ans après (année N+2).

Quelle que soit l’année de législation choisie, les données de l’ERFS, sont « vieillies » de deux ans dans la partie amont du modèle, afin de représenter au mieux la population des années N+1 et N+2. Pour cela, le modèle prend en compte une multitude d’évolutions socio-démographiques (pyramide des âges, les catégories socio-professionnelles, etc.) ou économiques (inflation, évolution des salaires, etc.) entre l’année de référence et deux ans plus tard.

Concrètement, ce vieillissement se fait en deux étapes, une étape de calage en modifiant les poids de chaque ménage dans l’ERFS et une étape de dérive des revenus :

- on s’assure d’abord par exemple qu’on obtient le même nombre d’enfants, de chômeurs et de couples que dans les sources Insee de l’année N+2, puis on fait évoluer les revenus entre l’année N et l’année N+2. Par exemple, si le nombre de chômeurs a augmenté entre l’année N et l’année N+2, on augmente le poids des chômeurs dans l’échantillon dans la première étape ;

- pour la deuxième étape, on applique une évolution différente selon le type de revenu (salaires, pensions de retraites ou de chômage, revenus financiers, revenus agricoles, etc.) et selon l’année. Entre l’année N et N+1, on utilise en général les données fiscales récemment disponibles, et entre N+1 et N+2 on utilise les données Insee de la comptabilité nationale, de la Banque de France (pour les revenus financiers), ou d’enquêtes de la statistique publique.

Figure 2. Données et paramètres, ce qui alimente le modèle Ines

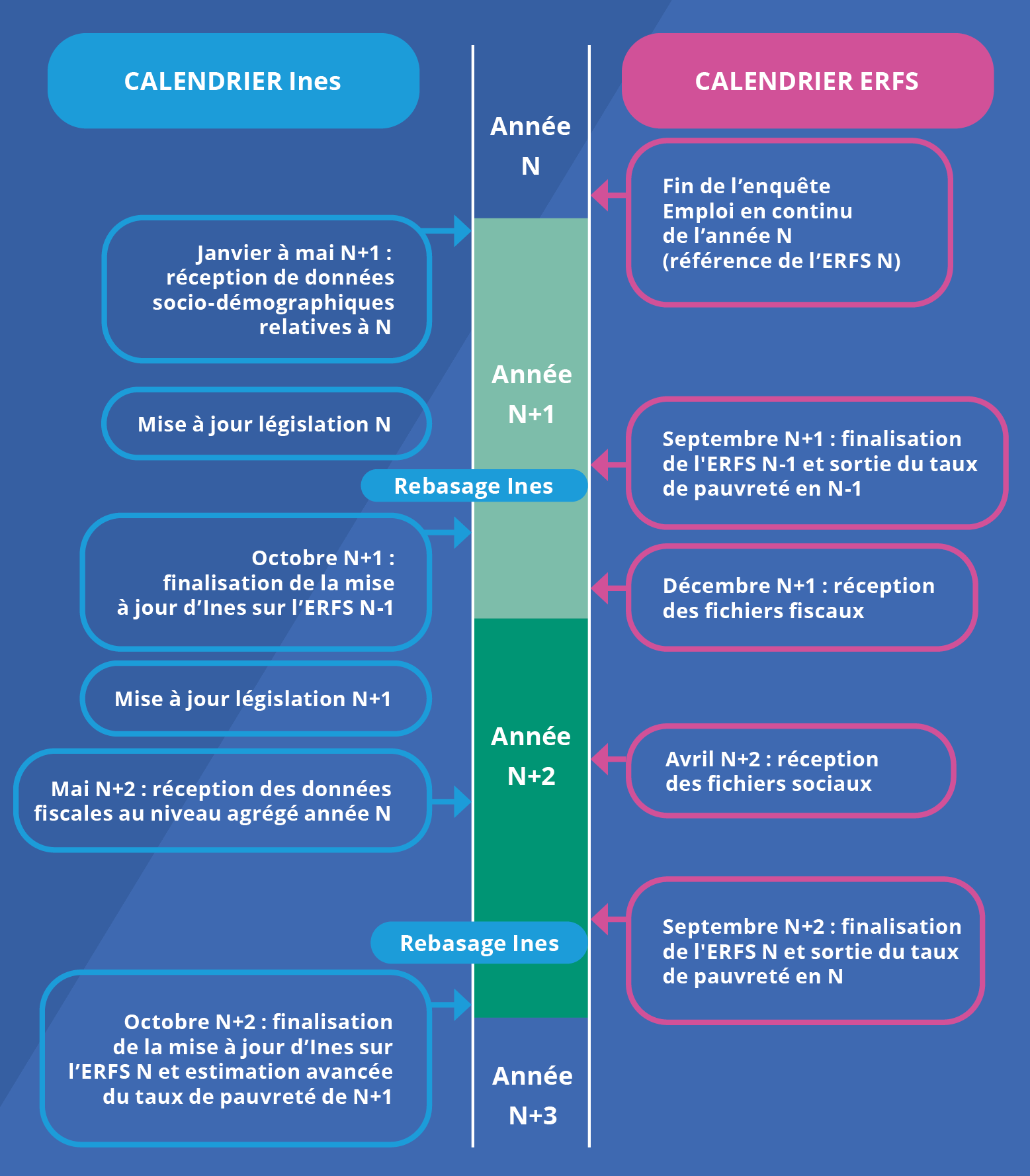

Le modèle est mis à jour chaque année entre février et octobre afin de simuler la législation de l’année précédente (figure 3). En 2020, le modèle évolue ainsi pour intégrer la législation 2019. Cette mise à jour consiste d’une part à actualiser l’ensemble des paramètres des différents barèmes législatifs. Par exemple, on met à jour en 2020 le montant forfaitaire de l’allocation adulte handicapé, qui est passé de 860 euros à 900 euros en novembre 2019. Elle implique d’autre part un travail de codage des nouveaux dispositifs sociaux et fiscaux, qui peut s’avérer conséquent quand des réformes d’ampleur voient le jour.

En plus de ces mises à jour annuelles, le modèle est modifié en continu pour être amélioré ou corrigé. Des modules complémentaires sont en outre régulièrement créés. Facultatifs dans l’exécution du modèle, ils permettent d’étendre le champ des mesures couvert et d’étoffer les sorties, avec notamment l’analyse des taxes indirectes (principalement TVA et les droits d’accise sur le tabac et l’alcool) et des prélèvements sur le patrimoine (impôt sur la fortune, ISF, et impôt sur la fortune immobilière, IFI).

Figure 3. Calendrier de l'ERFS et de la mise à jour d'Ines

Un modèle statique mais pouvant introduire des effets de comportements

Dans son utilisation la plus courante, le modèle ne prend en compte aucun effet de comportement dans l’évaluation des réformes socio-fiscales, il est purement statique.

Or, des réactions comportementales peuvent résulter des réformes mises en œuvre sur les transferts simulés : par exemple, une baisse de la consommation de tabac suite à la hausse de la fiscalité, une hausse des dividendes versés suite à la mise en place du prélèvement forfaitaire unique (PFU) en 2018 ou encore une modification de l’offre de travail suite aux réformes de la prime d’activité.

Les effets de bouclages macro-économiques ne sont pas non plus traités, comme l’impact positif d’une hausse des revenus sur la consommation, le PIB et en retour sur l’emploi et les revenus. Introduire ces incidences nécessite en effet de faire de nombreuses hypothèses, en s’appuyant sur des travaux souvent divergents, si sérieux soient-ils. L’analyse statique est moins contestable et ainsi l’absence de prise en compte d’effets de comportement est « quasi systématique par la plupart des gouvernements et des institutions indépendantes chargées de réaliser des chiffrages de mesures économiques » (Ouvrir dans un nouvel ongletBach et alii, 2020).

Il faut ainsi bien avoir en tête que les effets mesurés sont en général des effets de court terme, ne prenant pas en compte les effets dynamiques. Certaines études ont toutefois estimé des élasticités comportementales à partir du modèle Ines (Ouvrir dans un nouvel ongletFugazza et alii, 2003 ; Ouvrir dans un nouvel ongletLehmann et alii, 2013 ; Sicsic, 2019). L’évaluation de la mise en place de la prime pour l’emploi en 2001 a ainsi été réalisée en prenant en compte des effets sur l’offre de travail (Ouvrir dans un nouvel ongletFugazza et alii, 2003). Des travaux actuels mesurent l’impact du PFU et de la réforme de l’ISF en 2018 en intégrant des effets induits par ces dispositifs sur les montants du patrimoine et les dividendes.

Une documentation détaillée et un modèle en open source

Ines est le premier modèle de microsimulation sur données représentatives à être entré dans l’ère du libre : depuis 2016 le code source du modèle et sa documentation sont publiques, et disponibles en ligne sur le site de l’Adullact (Association des développeurs et utilisateurs de logiciels libres pour les administrations et les collectivités territoriales) (voir Ouvrir dans un nouvel onglethttps://adullact.net/projects/ines-libre).

L’accès aux données de l’ERFS demeure fortement contrôlé du fait des données fiscales présentes. Mais toute personne ayant ce droit d’accès peut désormais utiliser le modèle pour réaliser des études ou évaluer des réformes. Cette ouverture donne au modèle « une position centrale illustrée par exemple par son utilisation par l’OFCE » (Legendre, 2019). L’OFCE fait en effet partie des tout premiers utilisateurs du modèle et saluait en 2017 cette mise à disposition comme une « révolution silencieuse dans la statistique publique » (Ouvrir dans un nouvel ongletMadec et Timbeau, 2017).

La richesse de la documentation est fondamentale : tant l’équipe de développement que les utilisateurs « libres » doivent pouvoir comprendre le modèle et connaître la qualité de ses résultats en fonction des dispositifs étudiés.

À la fin de la période de mise à jour, l’équipe de développement produit une note de validation de la version stabilisée du modèle. Cette version est aussi appelée modèle « figé » de l’année de législation qui vient d’être intégrée. Grâce à cette version « figée », ou tag dans le vocabulaire des outils de gestion des versions, l’évolution constante du modèle ne perturbe pas la reproductibilité des résultats. Ceci est particulièrement utile car les chiffrages doivent pouvoir être reproduits avec une certaine constance d’une semaine sur l’autre, voire d’une année sur l’autre.

La note annuelle de validation permet de faire un état des lieux des forces et faiblesses du modèle : en particulier, elle compare les sorties du modèle avec des effectifs de bénéficiaires de prestations et des masses versées ou payées, issues de sources externes et appelées « cibles externe » ; ces dernières sont corrigées pour se ramener à un champ équivalent à celui de l’ERFS.

Les résultats des simulations ne sont en effet pas « calés » sur des sources externes, ce qui permet de juger leur qualité. On montre ainsi que les simulations de l’impôt sur le revenu, des allocations familiales, des allocations logement ou de la prime d’activité sont très proches des cibles, tandis que les simulations de l’allocation aux adultes handicapés (AAH) ou des prestations pour les jeunes enfants (CMG, PrePare, AEEH) sont de moins bonne qualité. Dans la plupart des cas, lorsque les dispositifs sont simulés avec une moindre précision, c’est parce qu’ils s’adressent à un public très spécifique que les données ne permettent pas d’identifier parfaitement bien. C’est notamment le cas de l’allocation aux adultes handicapés.

Une documentation plus générale du modèle peut être trouvée par les utilisateurs inscrits sur le site de l’Adullact dans un « wiki » spécifique au modèle Ines. De plus, chaque développement de nouveau module ou de nouveaux transferts simulés dans Ines donne lieu à des documents de travail documentant la méthode et les résultats de ces ajouts (Cela a notamment été le cas pour la simulation de la CMU-C et des chèques ACS (Sireyjol, 2016), des prélèvements indirects (Ouvrir dans un nouvel ongletAndré et alii, 2016), de l’ISF et de l’IFI (Paquier et alii, 2019)).

Les utilisations récurrentes du modèle Ines

Depuis le milieu des années quatre-vingt-dix, l’agrandissement de l’équipe Ines et l’enrichissement progressif du modèle par l’ajout de nouveaux modules pouvant étoffer les simulations, ont permis une diversification des utilisations et des publications liées à celui-ci. On détaille par la suite cinq utilisations importantes du modèle Ines. Les trois premières se concentrent sur une analyse du système socio-fiscal tel qu’il existe ou de l’effet de réformes qui ont eu lieu (analyse ex post), alors que les deux suivantes servent à étudier les effets de pistes de réformes ou de réformes fictives (analyse ex ante). On présente également deux exemples d’études plus ponctuelles dans l’encadré 3.

Encadré 3. Deux exemples d’études originales à partir d’Ines

Nous présentons ici deux études ponctuelles et originales faites à partie d’Ines, qui répondent à des questions économiques complémentaires aux analyses redistributives statiques habituelles qui ont été développées précédemment.

Ines a été utilisé pour évaluer les taux marginaux effectifs de prélèvement (TMEP) en 2014, qui sont une mesure des incitations au travail (Fourcot et Sicsic, 2017). Pour calculer des TMEP, il faut pouvoir mesurer l’effet d’une hausse des revenus sur les transferts socio-fiscaux, ce qui nécessite le recours à un modèle de microsimulation. On simule à partir d’Ines les prestations sociales et les prélèvements de chaque ménage, d’abord dans une situation contrefactuelle, puis dans une situation fictive dans laquelle les revenus sont augmentés. (Sicsic, 2018) a étendu l’analyse en calculant également les gains – ou incitations - monétaires au retour à l’emploi (à partir des taux de prélèvement du retour à l’emploi), et ce sur longue période en remontant à la fin des années quatre-vingt-dix. L’étude montre que les taux marginaux ont diminué pour les très bas revenus mais augmenté pour les plus hauts revenus et que les taux de retour à l’emploi ont diminué dans tout le premier tiers de la distribution. Le profil des taux marginaux en fonction du niveau de revenu a évolué d’un U vers un tilde. Cette étude s’inscrit dans une lignée d’analyses des TMEP par microsimulation, initiés en France par (Ouvrir dans un nouvel ongletBourguignon, 1998), et réalisés à l’international (Ouvrir dans un nouvel ongletJara et Tumino, 2013).

Ines a également été mobilisé pour évaluer les effets redistributifs de la TVA, à court et moyen terme (André et Biotteau, 2019). Il est bien établi que la TVA est un prélèvement anti redistributif en simulation statique (Ouvrir dans un nouvel ongletAndré et alii, 2016). L’innovation de cette étude est de prendre en compte les effets de second tour qui ne sont en général pas analysés. En effet, une hausse initiale des taux de TVA se traduit l’année même par une augmentation des prix des produits soumis à la TVA, puis dans un second temps, les salaires et les autres revenus s’ajustent partiellement, de même que les barèmes des prestations sociales, du fait de l’indexation partielle des revenus, prestations et loyers sur l’inflation. À partir d’Ines les auteurs simulent la TVA et les effets directs et indirects. Ce travail nécessite notamment de simuler l’effet du changement des barèmes liés aux revalorisations. Les auteurs montrent que la TVA reste un prélèvement légèrement inégalitaire à moyen terme, malgré les effets de compensation liés aux revalorisations des revenus.

- Comment le système socio-fiscal redistribue et réduit les inégalités ?

Un des principaux objectifs du modèle Ines est de décrire la redistribution opérée par le système socio-fiscal. Depuis les années deux-mille, une photographie annuelle de la redistribution est publiée dans l’ouvrage « France, portrait social » de l’Insee. Les montants des différents transferts par décile de niveau de vie y sont indiqués, ainsi que le revenu disponible avant et après redistribution, ce qui permet de chiffrer la baisse des inégalités due au système socio-fiscal. Ainsi, en 2018, les 10 % de personnes les plus pauvres disposent d’un niveau de vie moyen avant redistribution de 3 290 euros par an, contre 73 130 euros pour les 10 % les plus aisées, soit 22,2 fois plus (Insee, 2019). Après redistribution, ce rapport est réduit à 5,6.

Ce bilan redistributif permet de chiffrer également la contribution de chaque transfert à la réduction des inégalités (Voir (André et alii, 2015) pour la méthode de décomposition). On montre ainsi que, si les prestations sociales représentent des transferts monétaires deux fois moins importants que les prélèvements, elles contribuent en 2018 pour 63 % à la réduction des inégalités du fait de leur ciblage vers les plus modestes, contre 37 % pour les prélèvements.

L’avantage d’un modèle de microsimulation est triple pour l’analyse de la redistribution, il permet de :

(i) faire des bilans redistributifs sur longue période comme cela a été le cas

par le passé

avec le modèle Ines : voir (Murat et alii, 2001) sur la période 1990-1998, (Amar et alii, 2007)

sur la période 1996-2006, et (Eidelman et alii, 2013) sur la période 1990-2010 ;

(ii) prendre en compte les transferts non présents dans les données de l’ERFS :

par exemple les cotisations sociales non contributives dans l’analyse habituelle

(Contrairement à d’autres publications (Ouvrir dans un nouvel ongletGuillaud et alii, 2019),

seuls les transferts socio-fiscaux non contributifs sont pris en compte dans

l’analyse

de la redistribution), l’impôt sur la fortune immobilière, voir un champ élargi

de la redistribution à l’assurance maladie ou l’éducation dans certaines publications

(Amar et alii, 2008) ;

(iii) donner des résultats plus récents que les données ERFS reposant sur des

années

antérieures.

- Quels effets des réformes socio-fiscales mises en œuvre chaque année sur les inégalités ?

L’application précédente permet d’avoir un panorama centré sur le champ des transferts sociaux-fiscaux pertinents pour l’analyse de la redistribution. On peut aussi souhaiter analyser l’effet de l’ensemble des changements législatifs et réglementaires sur le niveau de vie des ménages et sur divers indicateurs d’inégalité.

Pour cela, chaque année depuis 2014, l’Insee et la Drees publient un bilan redistributif et budgétaire des nouvelles mesures sociales et fiscales entrées en vigueur l’année précédente dans l’ouvrage « France, portrait social ». Le bilan intègre dans la même analyse des mesures mises en œuvre l’année précédant la publication (par exemple sur l’année 2018 pour l’édition 2019 de l’ouvrage ; (Biotteau et alii, 2019)) relevant des lois de finances et de financement de la Sécurité sociale, initiales et rectificatives, ainsi que de décrets et des accords nationaux interprofessionnels.

Le principe de cette évaluation est de comparer le revenu disponible obtenu avec la nouvelle législation par rapport à une législation dite « contrefactuelle » si aucune modification législative n’était intervenue dans l’année. La différence entre la situation effective et la situation contrefactuelle correspond uniquement à l’effet des réformes, indépendamment des évolutions conjoncturelles qui ont eu lieu dans le même temps et des effets des réformes décidées précédemment. La comparaison permet d’identifier les ménages dont le niveau de vie augmente ou diminue du fait des réformes et de les décrire en fonction de leur position dans l’échelle des niveaux de vie ou du statut d’activité. Elle permet également de mesurer l’effet de chaque mesure sur les finances publiques.

Les mesures prises en compte sont les modifications directes du mode de calcul des transferts permettant de passer d’un revenu « brut » au revenu disponible. Dans certaines analyses les taxes indirectes sont prises en compte.

- Comment mesurer les inégalités et la pauvreté plus rapidement ?

L’Insee publie à partir de l’ERFS le taux de pauvreté et les principaux indicateurs d’inégalités de niveau de vie relatifs à l’année N en septembre de l’année N+2. Pour évaluer plus rapidement l’efficacité des politiques publiques de lutte contre la pauvreté et les inégalités, l’Insee met en œuvre grâce à une méthode fondée sur Ines, appelée nowcasting, afin de produire à l’automne N+1 des indicateurs avancés sur l’année N (figure 3).

Ainsi, le taux de pauvreté 2018 a été estimé en octobre 2019 (Cornuet et Sicsic, 2019). L’exercice est plus global que le précédent, il prend non seulement en compte les réformes mises en œuvre mais aussi l’évolution de la conjoncture, les revalorisations habituelles ou encore l’effet des anciennes réformes. Cette méthode est également utilisée par Eurostat pour réaliser des publications avancées des indicateurs d’inégalités ou par des universitaires (Ouvrir dans un nouvel ongletGasior et Rastrigina, 2017).

Pour faire cet exercice, l’ERFS d’une année N est mobilisée une première fois pour simuler l’année N, et une seconde fois pour simuler l’année N+1 (législation et évolution des différents types de revenus entre N et N+1) (L’évaluation décalée est de bonne qualité car à l’automne N+2, la grande majorité des données de cadrage sont disponibles pour N+1. Voir (Fontaine et Fourcot, 2015) pour plus de détails sur la méthode). L’évolution des indicateurs entre N et N+1 qui est publiée s’appuie donc sur l’utilisation d’un seul millésime de l’ERFS. Ce faisant, la méthode gagne en robustesse, car elle permet de s’affranchir des aléas d’échantillonnage d’une ERFS à l’autre. C’est la cinquième année que l’Insee publie cet exercice d’estimation avancée et les résultats ont toujours été très proches des résultats définitifs publiés un an après (Fontaine et Sicsic, 2015).

- Quel est l’effet d’une hausse ou baisse des transferts socio-fiscaux ?

Comme indiqué par (Legendre, 2019), un des outputs importants des modèles de microsimulation est de pouvoir simuler des réformes socio-fiscales fictives.

Depuis 2018, l’Insee met à disposition, pour la première fois en France, un cahier de variantes de réformes de prestations et prélèvements élaboré à partir du modèle Ines. Il simule l’effet d’une hausse et d’une baisse fictives de 1 %, 3 % et 5 % des principaux transferts sur les niveaux de vie des ménages par décile, les inégalités, les finances publiques, les bénéficiaires des transferts (voir (Fontaine et Sicsic, 2018) pour la méthodologie). Cela montre par exemple qu’une hausse de 5 % du montant forfaitaire du RSA diminuerait le taux de pauvreté de 0,1 point et l’intensité de la pauvreté de 0,7 point et coûterait 850 millions d’euros aux finances publiques. Ce cahier prend la forme d’une publication et d’un fichier présentant toutes les variantes (Cornuet et Sicsic, 2019).

La nature de l’exercice est différente du bilan annuel des effets des réformes socio-fiscales : les effets sont calculés à partir de mesures fictives, définies de façon théorique, et non sur des mesures réellement entrées en vigueur, mais les résultats des deux exercices sont cohérents.

- L’aide à la décision et l’évaluation des politiques publiques

Le modèle Ines est régulièrement mobilisé à la demande des administrations et des organismes en charge du suivi et de l’évaluation des politiques publiques (Parlement, Haut Conseil de la famille, de l’enfance et de l’âge, Cour des Comptes, comité d’évaluation de la fiscalité du capital, groupe d’experts sur le SMIC, etc.) : la simulation apporte des éclairages ex ante sur les effets des réformes des prélèvements et des prestations, c’est-à-dire avant de décider de la mise en œuvre. Cette utilisation répond à l’un des objectifs principaux du modèle Ines depuis sa création, et continue chaque année de représenter une part importante du travail produit par les équipes de développement, notamment à la Drees.

Récemment le modèle a été fortement mobilisé pour répondre à l’urgence sociale du mouvement des gilets jaunes. En décembre 2018, la Drees a ainsi été amenée à simuler plusieurs pistes de réforme permettant de cibler l’aide annoncée par le Président de la République (100 € mensuels) sur le public visé (les salariés au niveau du Smic). Ces travaux ont contribué à l’arbitrage en faveur d’une augmentation du bonus individuel de la prime d’activité. Les équipes ont à nouveau été sollicitées au moment de l’évaluation de cette réforme par l’Assemblée Nationale à l’été 2019.

Ines est aussi utilisé depuis près de trois ans pour apporter des éclairages techniques sur les conséquences d’une fusion de certaines prestations et minima sociaux. Ce projet de revenu universel d’activité (RUA) est encore à l’étude au moment de l’écriture de cet article.

Ces travaux nécessitent de simuler très précisément les transferts faisant l’objet de la réforme et participent donc à l’amélioration du modèle. Ils sont généralement publiés sous forme de notes annexées à des rapports publics..

Vers une extension des sources mobilisées par Ines ?

Une grande force du modèle Ines est l’expérience accumulée depuis sa création il y a plus de 20 ans. Le modèle a servi à l’élaboration ou la modification de nombreux transferts socio-fiscaux affectant le niveau de vie des ménages et a pour cela fait l’objet d’améliorations constantes pour simuler le plus précisément ces transferts. Les utilisations du modèle se sont diversifiées au fur et à mesure des années et le modèle est utilisé aujourd’hui, au-delà l’analyse traditionnelle de la redistribution, pour fournir des estimations avancées des indicateurs d’inégalités, évaluer les réformes passées, ou encore apporter des éclairages sur celles qui sont en projet ou qui pourraient avoir lieu. Ces applications sont également l’occasion d’étoffer et d’améliorer le modèle.

Fort de cette expérience, le modèle Ines s’appuie sur une documentation importante, gage de sa fiabilité. Un des atouts d’Ines, qui assure la précision des simulations, est lié aux données utilisées, en particulier les informations très riches de l’enquête Emploi. C’est toutefois aussi une de ses limites, car la taille des échantillons d’enquête sur lesquels se fonde le modèle est réduite et ne permet pas de donner des résultats pour des petites sous-populations. Les nouvelles bases de données administratives exhaustives qui sont en train d’être mises à disposition de la Statistique publique seraient une source d’amélioration à terme sur ce point. Ces données, notamment celles de la DSN qui sont mensuelles, pourraient également améliorer la connaissance des trajectoires et revenus infra-annuels. Cela pourrait permettre de gagner en précision pour la simulation de certains transferts pour lesquels une connaissance des trajectoires de revenus est essentielle, dans un contexte où le système socio-fiscal évolue pour prendre en compte les ressources de façon plus « contemporaine ». Une modification de la méthode de vieillissement, moins adaptée lors de crises économiques de grande ampleur comme celle provoquée par le Covid-19, pourrait également être une piste d’évolution du modèle. De quoi prédire encore un long avenir au modèle Ines !

Courrier des statistiques

Paru le :29/06/2020

Ines est l’acronyme d’« Insee-Drees », les deux organismes qui développent conjointement le modèle : la Cnaf cogère également le modèle avec l’Insee et la Drees depuis 2016.

Voir l’article de Didier Blanchet dans même numéro pour une discussion générale sur les modèles de microsimulation.

(Bessis et Cotton, 2019) détaillent le rôle des modèles de microsimulation Ines, Saphir (Direction Générale du Trésor) et Myriade (Cnaf) dans la création du RSA.

Pour les prestations sociales, le contour de la famille est souvent différent de celui du ménage (on parle de « foyer RSA » ou « foyer prime d’activité ». Par simplicité, dans cet article, nous ne parlons que de ménages.

On simule les cotisations et les contributions sociales en appliquant la législation à un revenu brut, lui-même reconstitué à partir du revenu net et des taux de cotisation et contribution.

La taxe d’habitation est directement présente dans les données de l’ERFS ; la taxe foncière n’est pas simulée.

i.e. allocations familiales, allocation de soutien familial, allocation d’éducation de l’enfant handicapé, prime de naissance et allocation de base de la prestation d’accueil du jeune enfant, complément familial, allocation de rentrée scolaire et complément libre choix d’activité.

i.e. revenu de solidarité active, allocation de l’adulte handicapé, allocation supplémentaire d’invalidité, allocation de solidarité aux personnes âgées, allocation de solidarité spécifique et garantie jeune (depuis 2017).

i.e. allocation personnalisée d’autonomie, couverture maladie universelle complémentaire et chèques aide au paiement d’une complémentaire santé (Sireyjol, 2016), chèque énergie, ou bourses du secondaire.

Ces programmes sont codés en SAS. Une migration du modèle vers le langage libre R est en cours.

Le niveau de vie d’un ménage correspond à son revenu disponible rapporté à un nombre d’unité de consommation, permettant de prendre en compte la composition du ménage et les économies d’échelle.

Pour cela on utilise une méthode classique de calage sur marge.

Ces deux étapes sont elles-mêmes liées : on prend en compte le calage dans l’étape de dérive des revenus.

Le modèle ne simule pas de transitions entre statuts d’activité, (par exemple entre le travail et le chômage), comme le font d’autres modèles comme Euromod.

Une trentaine de types de revenus sont différenciés.

Par exemple, l’enquête ACEMO pour les salaires qui permet de tenir compte de la catégorie socio-professionnelle et du secteur d’activité de chacun des salariés. On utilise également l’inflation pour certains revenus.

L’Observatoire français des conjonctures économiques est un organisme indépendant de recherche, de prévision et d’évaluation des politiques publiques créé par l’État en février 1981, au sein de la Fondation nationale des sciences politiques.

Cela a notamment été le cas pour la simulation de la CMU-C et des chèques ACS (Sireyjol, 2016), des prélèvements indirects (André et alii, 2016), de l’ISF et de l’IFI (Paquier et alii, 2019).

Dans la vue d’ensemble de l’ouvrage jusqu’à 2014, puis dans la fiche « Redistribution monétaire » ensuite.

Voir (André et alii, 2015) pour la méthode de décomposition.

Contrairement à d’autres publications (Guillaud et alii, 2019), seuls les transferts socio-fiscaux non contributifs sont pris en compte dans l’analyse de la redistribution.

L’évaluation décalée est de bonne qualité car à l’automne N+2, la grande majorité des données de cadrage sont disponibles pour N+1. Voir (Fontaine et Fourcot, 2015) pour plus de détails sur la méthode.

Adresse à la Nation du Président de la République du 10 décembre 2018, annonçant des mesures de réponse à l’urgence économique et sociale, notamment une hausse de salaire de 100 € au niveau du Smic.

Comme les bases Fidéli (Fichiers démographiques sur les logements et les individus) produites par l’Insee, ou la Déclaration Sociale Nominative (DSN).

C’est le cas de la réforme du prélèvement à la source de l’impôt sur le revenu, ou de celle à venir de la « contemporanéisation » des ressources pour le calcul des allocations logements, i.e. l’assise sur les revenus de l’année n-1 voire du trimestre passé, au lieu de n-2.

Pour en savoir plus

ALBOUY, Valérie, BOUTON, François, LE MINEZ, Sylvie et PUCCI, Muriel, 2003. Ouvrir dans un nouvel ongletLe modèle de microsimulation INES : un outil d’analyse des politiques socio-fiscales. In : Dossiers solidarité et santé. La microsimulation des politiques de transferts sociaux et fiscaux à la Drees : objectifs, outils et principales études et évaluations. [en ligne]. Juillet-septembre 2003. N°3, pp. 23-43. [Consulté le 20 avril 2020].

AMAR, Élise, MARICAL, François, LAIB, Nadine et MIROUSE, Benoît, 2007. 1996-2006 : 10 ans de réforme du système de redistribution. In : France Portrait social, édition 2007. [en ligne]. 1er novembre 2007. Collection Insee Références, pp. 81-97. [Consulté le 20 avril 2020].

AMAR, Élise, BEFFY, Magali, MARICAL, François et RAYNAUD, Émilie, 2008. Les services publics de santé, éducation et logement contribuent deux fois plus que les transferts monétaires à la réduction des inégalités de niveau de vie. In : France, portrait social, édition 2008. [en ligne]. 1er novembre 2008. Collection Insee Références, pp. 85-101. [Consulté le 20 avril 2020].

ANDRÉ, Mathias et BIOTTEAU, Anne-Lise, 2019. Effets de moyen terme d’une hausse de TVA sur le niveau de vie et les inégalités : une approche par microsimulation. [en ligne]. 11 février 2019. Insee, Documents de travail, n°F1901-G2019/01. [Consulté le 20 avril 2020].

ANDRÉ, Mathias, BIOTTEAU, Anne-Lise et DUVAL, Jonathan, 2016. Ouvrir dans un nouvel ongletModule de taxation indirecte du modèle Ines – Hypothèses, principes et aspects pratiques. [en ligne]. Novembre 2016. Drees, Documents de travail, Série Sources et méthodes, n°60. [Consulté le 20 avril 2020].

ANDRÉ, Mathias, CAZENAVE, Marie-Cécile, FONTAINE, Maëlle, FOURCOT, Juliette et SIREYJOL, Antoine, 2015. Effet des nouvelles mesures sociales et fiscales sur le niveau de vie des ménages : méthodologie de chiffrage avec le modèle de microsimulation Ines. [en ligne]. 8 décembre 2015. Insee, Documents de travail, n° F1507. [Consulté le 20 avril 2020].

BACH, Laurent, BOZIO, Antoine, FABRE, Brice, GUILLOUZOUIC, Arthur, LEROY, Claire et MALGOUYRES, Clément, 2020. Ouvrir dans un nouvel ongletDes analyses fiscales simplistes ? [en ligne]. 28 février 2020. Le blog des économistes de l’IPP. [Consulté le 20 avril 2020].

BESSIS, Franck et COTTON, Paul, 2019). Ouvrir dans un nouvel ongletModèles de microsimulation et monopole de l’expertise économique : de nouveaux rapports entre gouvernants et gouvernés ? In : L’État des économistes. La science économique face à la puissance publique (XXe-XXIe siècles). [en ligne]. Novembre 2019, Amiens, France. [Consulté le 20 avril 2020].

BIOTTEAU, Anne-Lise, FREDON, Simon, PAQUIER, Félix, SCHMITT, Kévin, SICSIC, Mickaël et VERGIER, Noémie, 2019. Les personnes les plus aisées sont celles qui bénéficient le plus des mesures socio-fiscales mises en œuvre en 2018, principalement du fait des réformes qui concernent les détenteurs de capital. In : France, portrait social, édition 2019. [en ligne]. Collection Insee Références, pp. 133-155. [Consulté le 20 avril 2020].

BOURGUIGNON, François, 1998. Ouvrir dans un nouvel ongletFiscalité et redistribution. [en ligne]. Rapport du Conseil d’Analyse Économique n°11, Éditions La Documentation française. [Consulté le 20 avril 2020].

CORNUET, Flore et SICSIC, Michaël, 2019. Estimation avancée du taux de pauvreté et des indicateurs d’inégalités. En 2018, les inégalités et le taux de pauvreté augmenteraient. [en ligne]. Octobre 2019. Collection Insee Analyses, n°49. [Consulté le 20 avril 2020].

DAVID, Marie-Gabrielle, LHOMMEAU, Bertrand et STARZEC, Christophe, 1999. Le Modèle de Microsimulation INES. [en ligne]. Août 1999. Insee, Documents de travail, n°F9902, tome 2. [Consulté le 20 avril 2020].

EIDELMAN, Alexis, LANGUMIER, Fabrice et VICARD, Augustin, 2013. Prélèvements et transferts aux ménages : des canaux redistributifs différents en 1990 et 2010. In : Économie et Statistique. [en ligne]. 29 août 2013. Insee, n°459, pp. 5-26. [Consulté le 20 avril 2020].

FONTAINE, Maëlle et FOURCOT, Juliette, 2015. Nowcasting du taux de pauvreté par la micro-simulation. [en ligne]. Décembre 2015. Insee, Documents de travail, n°F1506. [Consulté le 20 avril 2020].

FONTAINE, Maëlle et SICSIC, Michaël, 2015. Des indicateurs précoces de pauvreté et d’inégalités - Résultats expérimentaux pour 2014. [en ligne]. 23 décembre 2015. Collection Insee Analyses, n°23. [Consulté le 20 avril 2020].

FONTAINE, Maëlle et SICSIC, Michaël, 2018. L’effet d’une variation du montant de certains transferts du système socio-fiscal sur le niveau de vie : résultats sur 2016 à partir du modèle de microsimulation Ines.(Cahier de variantes). [en ligne]. 30 août 2018. Insee, Documents de travail, n° F1806. [Consulté le 20 avril 2020].

FOURCOT, Juliette et SICSIC, Michaël, 2017. Les taux marginaux effectifs de prélèvement pour les personnes en emploi en France en 2014. [en ligne]. Février 2017. Insee, Documents de travail, n°F1701. [Consulté le 20 avril 2020].

FUGAZZA, Marco, LE MINEZ, Sylvie et PUCCI, Muriel, 2003. Ouvrir dans un nouvel ongletL’influence de la PPE sur l’activité des femmes en France : une estimation à partir du modèle Ines. In : Économie et prévision. [en ligne]. n°160-161, pp. 79-102. [Consulté le 20 avril 2020].

GASIOR, Katrin et RASTRIGINA, Olga, 2017. Ouvrir dans un nouvel ongletNowcasting: timely indicators for monitoring risk of poverty in 2014-2016. [en ligne]. 10 mai 2017. EUROMOD Working Paper Series EM7/17. [Consulté le 20 avril 2020].

GUILLAUD, Elvire, OLCKERS, Matthew et ZEMMOUR, Michaël, 2019. Ouvrir dans un nouvel ongletFour levers of redistribution: The impact of tax and transfer systems on inequality reduction. [en ligne]. 13 janvier 2019. The Review of Income and Wealth. DOI : 10.1111/roiw.12408. [Consulté le 20 avril 2020].

INSEE, 1998. Ouvrir dans un nouvel ongletLes modèles de microsimulation. In : Économie et Statistique / Economics and Statistics. [en ligne]. Septembre 1998. N°315, pp. 29-116. [Consulté le 20 avril 2020].

INSEE, 2019. Fiche 4.4 Redistribution monétaire. In : France, portrait social, édition 2019. [en ligne]. 19 novembre 2019. Collection Insee Références, pp. 200-201. [Consulté le 20 avril 2020].

JARA, H. Xavier et TUMINO, Alberto, 2013. Ouvrir dans un nouvel ongletTax-benefit systems, income distribution and work incentives in the European Union. In : International journal of microsimulation. [en ligne]. N°6(1), pp. 27-62. [Consulté le 20 avril 2020].

LEHMANN, Étienne, MARICAL, François et RIOUX, Laurence, 2013. Ouvrir dans un nouvel ongletLabor Income Responds Differently to Income-Tax and Payroll-Tax Reforms. In : Journal of Public Economics. [en ligne]. 16 octobre 2012. Vol. 99, pp. 66-84. [Consulté le 20 avril 2020].

LEGENDRE, François, 2019. L’émergence et la consolidation des méthodes de microsimulation en France. In : Économie et Statistique / Economics and Statistics. [en ligne]. 18 décembre 2019. N°510-511-512, pp. 207-220. [Consulté le 20 avril 2020].

MADEC, Pierre et TIMBEAU, Xavier, 2017. Ouvrir dans un nouvel ongletStatistique publique : une révolution silencieuse. [en ligne]. Le blog de l’OFCE. [Consulté le 20 avril 2020].

MURAT, Fabrice, ROTH, Nicole et STARZEC, Christophe, 2001. L’évolution de la redistributivité du système socio-fiscal entre 1990 et 1998 : une analyse à structure constante. In : France, portrait social, édition 2000-2001. V. 2000/01. pp. 133-150. ISSN : 1279-3671.

PAQUIER, François, SCHMITT, Kévin, SICSIC, Michaël, 2019. Simulation des effets redistributifs de la transformation de l’ISF en IFI à l’aide du modèle Ines. [en ligne]. 18 décembre 2019. Insee, Documents de travail, n°F1908. [Consulté le 20 avril 2020].

SICSIC, Michaël, 2018. Les incitations monétaires au travail en France entre 1998 et 2014. In : Économie et Statistique / Economics and Statistics. [en ligne]. 10 janvier 2019. N°503-504, pp. 13-35. [Consulté le 20 avril 2020].

SICSIC, Michaël, 2019. Les incitations fiscales au travail et à la R&D et leurs effets sur le marché du travail. Paris : École doctorale des sciences économiques et gestion, sciences de l’information et de la communication. Thèse de doctorat de sciences économiques.

SIREYJOL, Antoine, 2016. La CMU-C et l’ACS réduisent les inégalités en soutenant le pouvoir d’achat des plus modestes – Impact redistributif de deux dispositifs d’aide à la couverture complémentaire santé. [en ligne]. Octobre 2016. Les Dossiers de la Drees, n°7. [Consulté le 20 avril 2020].

THÉLOT, Claude, VILLAC, Michel, 1998. Politique familiale – Bilan et perspectives. Rapport à la Ministre de l’emploi et de la solidarité et au Ministre de l’économie, des finances et de l’industrie. 22 juillet 1998. Paris, Éditions La Documentation française. ISBN : 978-2-11-090989-7.