Insee Première ·

Mai 2022 · n° 1899

Insee Première ·

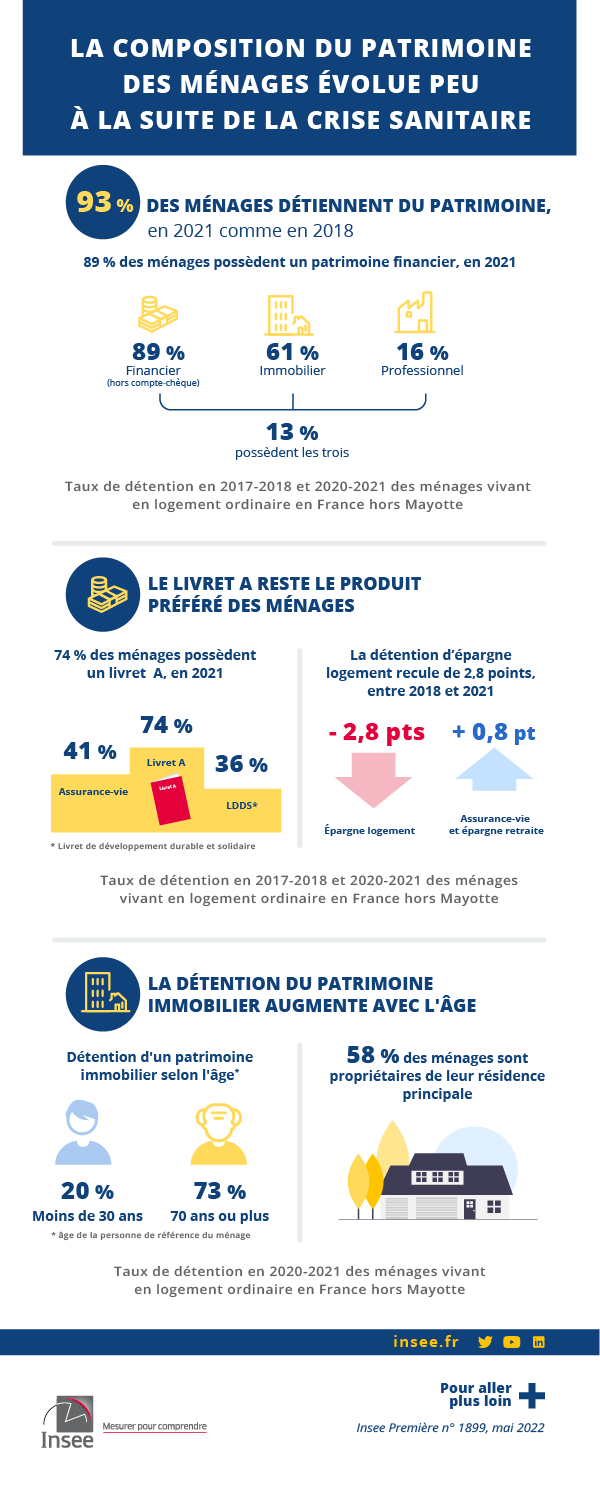

Mai 2022 · n° 1899 La composition du patrimoine des ménages évolue peu à la suite de la crise sanitaire

La composition du patrimoine des ménages évolue peu à la suite de la crise sanitaire

Début 2021, 89,2 % des ménages vivant en France détiennent des produits financiers, 61,2 % possèdent un bien immobilier et 16,2 % ont des actifs professionnels.

Entre 2018 et 2021, la détention des principales composantes du patrimoine reste quasi stable. Alors que la crise économique et sanitaire liée à la pandémie de Covid-19 a conduit à un surplus d’épargne en 2020 et 2021, les ménages semblent avoir favorisé les supports déjà ouverts pour le placer. Quelques recompositions du patrimoine s’observent néanmoins sur la période : la détention de livret A se stabilise après un net recul sur la période précédente (2015-2018), la détention d’assurance-vie et d’épargne retraite progresse tandis que l’épargne logement recule.

- En trois ans, la détention de patrimoine est restée stable

- Le livret A reste le produit préféré des ménages

- L’assurance-vie progresse depuis 2010, en particulier les supports risqués

- L’attrait relatif des PEL au sein des placements financiers sans risque diminue

- La détention des valeurs mobilières reste stable

- L’immobilier conserve une place importante dans le patrimoine des ménages

- Les indépendants et les agriculteurs détiennent davantage de patrimoine professionnel

- Encadré – La crise sanitaire a eu peu de conséquences sur la détention des actifs financiers

En trois ans, la détention de patrimoine est restée stable

Début 2021, 93,3 % des ménages vivant en France hors Mayotte possèdent au moins un actif financier (autre qu’un compte-chèques), immobilier ou professionnel. Ainsi, 89,2 % détiennent des produits financiers, 61,2 % possèdent un bien immobilier et 16,2 % ont des actifs professionnels (figure 1) ; 12,6 % des ménages possèdent les trois à la fois et 57,6 % à la fois du patrimoine financier et immobilier. Parmi les produits financiers, 7,8 % des ménages possèdent en 2021 un portefeuille diversifié, comprenant au moins un livret d’épargne, un produit d’épargne logement, des valeurs mobilières, et un produit d’épargne retraite ou d’assurance-vie. À l’opposé, 11,3 % des ménages ne détiennent aucun de ces produits financiers.

tableauFigure 1a – Détention de patrimoine immobilier début 2021 selon les caractéristiques des ménages

| Répartition des ménages |

Patrimoine immobilier | |||

|---|---|---|---|---|

| Résidence principale1 | Autre logement2 | Ensemble | ||

| Âge de la personne de référence du ménage | ||||

| Moins de 30 ans | 9,0 | 16,9 | 4,9 | 19,8 |

| 30-39 ans | 14,8 | 47,0 | 13,9 | 51,6 |

| 40-49 ans | 17,6 | 57,3 | 19,1 | 61,3 |

| 50-59 ans | 16,9 | 61,3 | 24,6 | 65,9 |

| 60-69 ans | 19,0 | 65,7 | 23,2 | 69,5 |

| 70 ans ou plus | 22,7 | 71,0 | 21,0 | 73,4 |

| Catégorie socioprofessionelle de la personne de référence du ménage3 | ||||

| Agriculteur | 1,0 | 90,8 | 31,2 | 91,4 |

| Artisan, commerçant, chef d'entreprise | 5,1 | 66,1 | 33,0 | 70,4 |

| Profession libérale | 1,7 | 76,6 | 50,1 | 85,7 |

| Cadre | 11,5 | 69,2 | 35,6 | 75,9 |

| Profession intermédiaire | 13,8 | 59,7 | 14,8 | 63,0 |

| Employé | 12,3 | 36,4 | 10,3 | 40,7 |

| Ouvrier qualifié | 8,6 | 45,7 | 9,6 | 48,9 |

| Ouvrier non qualifié | 3,9 | 27,3 | 7,1 | 32,2 |

| Retraité ancien agriculteur, artisan, commerçant, chef d'entreprise | 4,0 | 80,2 | 27,0 | 84,0 |

| Retraité ancien cadre ou profession libérale | 6,2 | 86,0 | 36,7 | 88,0 |

| Retraité ancien autre salarié | 27,1 | 61,2 | 15,0 | 63,7 |

| Autre inactif n’ayant jamais travaillé | 3,8 | 17,0 | 3,3 | 17,7 |

| Type de ménage | ||||

| Personne seule | 37,6 | 43,7 | 12,9 | 47,5 |

| Famille monoparentale | 9,5 | 32,6 | 11,3 | 37,3 |

| Couple sans enfant | 25,5 | 75,5 | 26,9 | 78,6 |

| Couple avec enfants | 24,9 | 70,2 | 24,4 | 73,7 |

| Autre type de ménage | 2,5 | 49,4 | 12,6 | 55,1 |

| Ensemble | 100,0 | 57,5 | 19,2 | 61,2 |

- 1. Y compris en usufruit pour la résidence principale.

- 2. Résidence secondaire, logement donné en location, logement vacant, etc.

- 3. Hors catégorie socioprofessionnelle impossible à coder (1,0 %).

- Lecture : début 2021, 16,9 % des ménages dont la personne de référence a moins de 30 ans sont propriétaires de leur résidence principale.

- Champ : France hors Mayotte, ménages vivant en logement ordinaire.

- Source : Insee, enquête Histoire de vie et Patrimoine 2020-2021.

Depuis 2018, la détention de patrimoine est restée globalement stable, tout comme ses principales composantes (immobilière et financière) (figure 2), alors que l’augmentation du patrimoine des ménages observée pendant la crise sanitaire aurait pu se traduire par une augmentation de la détention d’actifs (encadré).

tableauFigure 2 – Détention d’actifs patrimoniaux de 2010 à 2021

| 2010r | 2015r | 2018r | 2021 | |

|---|---|---|---|---|

| Patrimoine immobilier1 | 61,7 | 61,9 | 62,0 | 61,2 |

| Résidence principale1 | 57,6 | 57,6 | 58,0 | 57,5 |

| Autre logement2 | 19,2 | 18,9 | 18,3 | 19,2 |

| Patrimoine financier | 92,3 | 90,5 | 88,6 | 89,2 |

| Livret d'épargne | 85,1 | 86,0 | 83,7 | 83,9 |

| Livret défiscalisé | 84,9 | 85,8 | 83,3 | 83,4 |

| Livret A ou Bleu | 68,5 | 76,2 | 73,2 | 73,5 |

| Livret développement durable et solidaire (LDDS, ex-LDD ou Codevi) |

39,7 | 37,4 | 35,2 | 35,9 |

| Livret d’épargne populaire (LEP) | 23,4 | 18,8 | 17,8 | 16,4 |

| Livret jeune | 15,1 | 14,2 | 12,4 | 10,9 |

| Livret soumis à l'impôt (livret B, livret Orange) | 6,5 | 5,9 | 6,1 | 6,8 |

| Épargne logement | 31,8 | 32,8 | 33,2 | 30,4 |

| Plan d'épargne logement (PEL) | 22,9 | 25,5 | 27,5 | 24,7 |

| Compte épargne logement (CEL) | 16,8 | 15,6 | 13,6 | 12,5 |

| Assurance-vie et ensemble épargne retraite | 49,0 | 51,2 | 45,9 | 46,7 |

| Assurance-vie | 35,0 | 37,4 | 39,2 | 40,5 |

| Épargne retraite | 13,0 | 15,3 | 14,0 | 15,2 |

| Plan d'épargne populaire (PEP) | 4,4 | 2,7 | 2,1 | 1,8 |

| Valeur mobilière | 19,7 | 17,2 | 16,0 | 16,7 |

| Épargne salariale | 15,7 | 14,9 | 14,2 | 14,3 |

| Autres produits financiers3 | 4,2 | 4,4 | 3,8 | 3,6 |

| Patrimoine professionnel | 15,9 | 15,2 | 15,0 | 16,2 |

- r : les données ont été révisées à la suite du changement méthodologique décrit dans les sources.

- 1. Y compris en usufruit pour la résidence principale.

- 2. Résidence secondaire, logement donné en location, logement vacant, etc.

- 3. Bon d'épargne, de caisse ou du Trésor, compte à terme, compte courant d'associés, livret d'épargne entreprise.

- Lecture : début 2021, 83,9 % des ménages détiennent au moins un livret d'épargne, contre 83,7 % en 2018.

- Champ : France hors Mayotte, ménages vivant en logement ordinaire.

- Source : Insee, enquêtes Patrimoine 2009-2010, 2014-2015 et Histoire de vie et Patrimoine 2017-2018, 2020-2021.

Le livret A reste le produit préféré des ménages

Les livrets d’épargne sont de loin les produits financiers les plus fréquemment détenus : début 2021, 83,9 % des ménages déclarent en posséder au moins un. Première forme d’épargne, ils constituent un placement sans risque de perte en capital. Les livrets défiscalisés restent les plus prisés, en particulier le livret A (ou Bleu) détenu par 73,5 % des ménages en 2021. Ensuite, 35,9 % des ménages détiennent un livret de développement durable et solidaire (LDDS), 16,4 % un livret d’épargne populaire (LEP) et 10,9 % un livret jeune.

Après une diminution entre 2015 et 2018 en lien avec l’évolution défavorable des taux d’intérêt, la part des ménages détenant un livret défiscalisé se stabilise, portée par une stabilité de la détention de livret A et une légère augmentation de la détention de LDDS (+ 0,7 point). Il est possible que le surcroît d’épargne de 2020 ait soutenu la stabilité du taux de détention de ces livrets, malgré des taux d’intérêt restés très bas sur la période (0,75 % en août 2015 puis 0,50 % depuis février 2020 pour le livret A et le LDDS).

L’assurance-vie progresse depuis 2010, en particulier les supports risqués

L’assurance-vie est le deuxième placement financier détenu par les ménages : 40,5 % des ménages possèdent au moins un contrat et cette part a augmenté de 1,3 point depuis début 2018. D’après la fédération des assurances, sur ces trois dernières années, les encours d’assurance-vie ont surtout augmenté avant la crise sanitaire débutée en mars 2020, légèrement diminué ensuite puis augmenté de manière très importante en 2021. La hausse de la détention sur la période récente ne serait donc pas directement à relier au surcroît d’épargne de 2020, mais serait surtout la poursuite d’une tendance plus longue de recours accru à ce produit depuis dix ans. De fait, la détention d’assurance-vie progresse de manière continue depuis 2010 (+ 5,5 points).

Depuis 2015, les contrats multisupports portent l’augmentation du taux de détention : ces contrats permettent des investissements sur des supports en unités de compte qui présentent un risque de perte en capital : la part des ménages qui en détiennent passe de 13,3 % à 16,8 %, et ces produits représentent 40,9 % des contrats d’assurance-vie en 2021 contre 33,6 % en 2015. Dans le même temps, la part des ménages détenant des contrats d’assurance-vie monosupport, ne permettant l’investissement que sur des fonds euros garantis, reste quasi stable, passant de 28,0 % en 2015 et 2018 à 27,4 % en 2021. Cette évolution vers davantage de risque peut s’expliquer par la baisse marquée des rendements garantis des fonds euros ; estimés en moyenne entre 1,0 % et 1,3 % en 2020, ils sont en repli continu depuis 2015 (2,5 %).

Bénéficiant d’une fiscalité attractive, l’assurance-vie permet non seulement d’accumuler un patrimoine au cours de la vie, mais également de le transmettre en succession dans des conditions intéressantes. Cela expliquerait que sa détention augmente fortement avec l’âge : 48,2 % des ménages dont la personne de référence a 70 ans ou plus détiennent au moins un produit de ce type, contre 22,1 % parmi les moins de 30 ans. Depuis 2018, l’effet de l’âge est accentué : la détention progresse chez les ménages dont la personne de référence a plus de 50 ans et baisse légèrement chez les plus jeunes.

Début 2021, 16,4 % des ménages détiennent une épargne retraite (plan d’épargne populaire − PEP − compris), une proportion en hausse de 0,9 point depuis 2018. Cette augmentation est portée par deux familles de produits : d’une part, la retraite surcomplémentaire proposée par l’employeur et détenue par 6,9 % des ménages (+ 0,7 point depuis 2018), et d’autre part, le plan d’épargne retraite populaire (PERP), puis son successeur le plan d’épargne retraite (PER), détenus par 5,7 % des ménages (+ 1,3 point depuis 2018), accessibles aux particuliers dans les établissements bancaires. Cette progression est à relier à la création au 1er octobre 2019 des plans d’épargne retraite (PER) individuels, d’entreprise collectif et d’entreprise obligatoire qui remplacent les dispositifs existant précédemment pour uniformiser les règles des produits d’épargne retraite. Cette création vise également à attirer plus d’épargnants en offrant des conditions de sortie en rente ou en capital plus souples et une fiscalité avantageuse.

Alors qu’ils étaient déjà les plus gros détenteurs en proportion, les ménages dont la personne de référence exerce une profession libérale sont ceux pour lesquels la hausse de la détention d’épargne retraite est la plus forte (+ 5,2 points entre 2018 et 2021). Les ménages dont la personne de référence est cadre, indépendant ou agriculteur sont également surreprésentés parmi les détenteurs d’épargne retraite.

L’attrait relatif des PEL au sein des placements financiers sans risque diminue

Début 2021, 30,4 % des ménages détiennent un produit d’épargne logement (compte épargne logement − CEL − ou plan d’épargne logement − PEL). Parmi eux, 58,9 % ne détiennent qu’un PEL, 18,6 % uniquement un CEL et 22,4 % ont les deux produits. La détention de CEL baisse de manière constante depuis 2010 (– 4,3 points), alors que celle de PEL, en hausse entre 2010 et 2018 (+ 4,6 points), marque le pas entre 2018 et 2021 (– 2,8 points).

Ces évolutions sont étroitement liées aux variations des taux de rendement des différents produits d’épargne. La faible rémunération du CEL (0,50 % en 2015 puis 0,75 % depuis 2018) ainsi que la fiscalisation des CEL ouverts depuis janvier 2018 les ont rendus moins attractifs sur la période récente. La rémunération du PEL est restée plus attractive sur le long terme que celle du livret A : 2,5 % pour les PEL ouverts entre août 2003 et janvier 2015, avant une diminution progressive jusqu’à 1,0 % depuis août 2016. Dans un contexte où les ménages ont favorisé une épargne peu risquée, l’intérêt relatif de ce placement est donc demeuré, au moins jusqu’en 2017. Cependant, depuis 2018, l’ouverture de nouveaux contrats, qui font désormais l’objet d’une fiscalisation, diminue. En témoigne la forte diminution de la détention d’épargne logement des plus jeunes depuis 2018, en baisse de 9,6 points pour les ménages dont la personne de référence a moins de 30 ans.

La détention des valeurs mobilières reste stable

Début 2021, 16,7 % des ménages détiennent des valeurs mobilières. Après le repli important imputable à la crise financière et économique de 2008, leur détention est stable depuis 2015.

La propension à détenir ces valeurs risquées augmente avec le patrimoine et varie selon la catégorie socioprofessionnelle. Ainsi, les ménages dont la personne de référence est agriculteur, cadre ou profession libérale sont ceux qui possèdent le plus souvent des valeurs mobilières (autour de 30 %, voire plus de 40 % pour les agriculteurs) alors que moins de 10 % des ménages dont la personne de référence est ouvrière ou employée en détiennent.

L’immobilier conserve une place importante dans le patrimoine des ménages

Début 2021, 61,2 % des ménages possèdent un patrimoine immobilier. Cette part est stable depuis dix ans. Dans le détail, 57,5 % des ménages sont propriétaires de leur résidence principale et 19,2 % possèdent un autre logement (résidence secondaire, logement vacant, loué ou mis à disposition gratuitement). La détention d’autres logements augmente légèrement depuis 2018 (+ 0,9 point), surtout du fait des résidences secondaires, et la détention de la résidence principale est stable (– 0,5 point).

La détention de patrimoine immobilier augmente de façon importante avec l’âge : 19,8 % des ménages dont la personne de référence a moins de 30 ans sont propriétaires, contre 73,4 % des ménages de 70 ans ou plus. Entre 2010 et 2018 les écarts s’étaient resserrés : favorisé par un meilleur accès au crédit, le taux de détention avait progressé de 5 points pour l’ensemble des ménages dont la personne de référence avait moins de 40 ans, alors qu’il avait diminué pour leurs aînés. À l’inverse, depuis 2018, la détention immobilière baisse de 2,4 points chez les moins de 30 ans et de 3,8 points pour les trentenaires, alors qu’elle est plutôt stable chez les ménages plus âgés.

Au total depuis 2010, la détention immobilière a diminué de 7,3 points pour les ménages dont la personne de référence a entre 50 et 59 ans et de 6,2 points pour les sexagénaires. Ces diminutions pourraient traduire un accès à la propriété plus difficile pour les générations nées au tournant des années 1960, mais aussi résulter d’une désaccumulation au moment du passage à la retraite. Les plus touchés sont les retraités, en particulier les anciens salariés non cadres (– 6 points), et les inactifs n’ayant jamais travaillé (– 7,7 points).

Les indépendants et les agriculteurs détiennent davantage de patrimoine professionnel

Début 2021, 16,2 % des ménages détiennent un patrimoine professionnel. Ces actifs (entreprises, terres, bâtiments, fonds de commerce, exploités ou non par le ménage dans le cadre d’une activité professionnelle) relèvent d’une logique patrimoniale particulière : leur détention reste surtout liée à une activité professionnelle, présente ou passée. Plus de 75 % des ménages dont la personne de référence ou le conjoint est indépendant en activité (soit 11 % de la population) en possèdent et 97,1 % des agriculteurs.

Encadré – La crise sanitaire a eu peu de conséquences sur la détention des actifs financiers

La crise sanitaire liée à la pandémie de Covid-19 a globalement engendré une très forte augmentation de l’épargne financière des ménages, avec un surplus estimé par la Banque de France à 142 milliards d’euros entre le premier trimestre 2020 et le premier trimestre 2021. Selon l’enquête Histoire de vie et Patrimoine, 48 % des ménages vivant en France hors Mayotte déclarent début 2021 qu’ils épargnent à peu près autant qu’avant la crise sanitaire, 16 % déclarent qu’ils épargnent davantage et 16 % qu’ils épargnent moins (les 20 % restants ne s’estiment pas concernés par la question car ils n’ont pas d’épargne). Du point de vue financier, tous les ménages n’ont pas été touchés de la même manière par cette crise. Au moment de l’enquête (entre octobre 2020 et février 2021 selon les ménages), un quart des ménages déclare avoir subi des pertes de revenu en raison de la crise sanitaire ; 43 % des ménages dans cette situation ont compensé ces pertes de revenu en puisant dans leur épargne ou en vendant des actifs financiers et deux tiers en diminuant leur consommation. Les dépenses mensuelles ont, quant à elles, plus fréquemment diminué (pour 26 % des ménages) qu’augmenté (19 %). Dans certains cas, la baisse des dépenses a pu favoriser l’épargne.

Cependant, 98 % des ménages déclarent ne pas avoir modifié leurs choix de supports d’épargne. Ainsi, l’augmentation importante de l’épargne en 2020 ne se traduit pas globalement par une évolution de la détention d’actifs financiers entre début 2020 et fin 2020–début 2021. Sur cette période, d’après la Banque de France, les encours d’actifs déjà détenus augmentent, en particulier les comptes-chèques et les livrets d’épargne rémunérés, supports peu rentables mais permettant une mobilisation rapide en cas de besoin. Toutefois, après cette relative inertie dans les actifs détenus par les ménages sur la première année de crise sanitaire, il semblerait que les ouvertures de comptes soient plus nombreuses fin 2021. D’après la fédération des assurances, le phénomène est très marqué pour les plans d'épargne retraite et les assurances-vie.

Sources

Les enquêtes Patrimoine de l’Insee permettent depuis 1986, d’évaluer la possession de tous les types d’actifs ou de passifs patrimoniaux et leur valeur, de décrire le patrimoine professionnel des indépendants, l’histoire patrimoniale, conjugale et professionnelle des ménages. Depuis 2014, l’enquête a lieu tous les trois ans, avec une réinterrogation sur plusieurs vagues d’une partie des ménages, l’ensemble des ménages panel étant suivis pendant dix ans. L’enquête s’inscrit depuis 2010 dans un cadre européen : les données servent à renseigner la partie française du Household Finance and Consumption Survey (HFCS), dispositif d’harmonisation des enquêtes sur le patrimoine piloté par la Banque centrale européenne.

L’enquête Histoire de vie et Patrimoine 2020-2021, cofinancée par la Banque de France, s’est déroulée entre octobre 2020 et mars 2021 en France hors Mayotte, auprès d’un échantillon de 10 253 ménages répondants, dont 70 % par téléphone du fait de la crise sanitaire. 36 % des répondants étaient interrogés pour la première fois, 43 % pour la deuxième fois et 21 % pour la troisième fois. Un changement dans la méthodologie des redressements de l’enquête, intervenu en 2020-2021, a nécessité la rétropolation des résultats 2009-2010, 2014-2015 et 2017-2018 conduisant à des différences avec les chiffres précédemment publiés. L’assurance-vie est le produit qui a subi la plus forte révision avec un rehaussement du taux de détention de 0,5 point en 2010 et 2018 et de 1,2 point en 2015. Au total par grande composante, la révision la plus importante porte sur la détention de patrimoine financier en 2010 (de 90,0 % à 92,3 %).

Les statistiques bancaires établies par les établissements financiers constituent une source d’information alternative aux enquêtes auprès des ménages. Exhaustives, elles fournissent un décompte très précis des livrets ouverts mais donnent moins d’informations sur le nombre et les caractéristiques sociodémographiques des détenteurs. Le rapprochement des résultats des deux sources est complexe mais leur confrontation suggère une sous-déclaration de la détention de certains actifs dans l’enquête, à l’image du livret A.

Définitions

Les livrets d’épargne regroupent les livrets soumis à l’impôt (livret B, livret orange, etc.) et les livrets non imposables : livret A ou Bleu, livret de développement durable et solidaire (LDDS, ex LDD ou Codevi), livret d’épargne populaire (LEP) et livret jeune.

L’épargne logement regroupe les plans d’épargne logement (PEL) et les comptes épargne logement (CEL).

Les valeurs mobilières comprennent les actions, les obligations, les parts de Sicav ou de Fonds commun de placement (FCP), les parts sociales de banque et les parts de sociétés civiles de placements immobiliers (SCPI). Ces valeurs peuvent être logées dans un plan d’épargne en actions (PEA), un compte-titres ordinaire ou, pour certaines d’entre elles, en dehors de ces placements.

Les assurances-vie et l’épargne retraite rassemblent les assurances-vie, les plans d’épargne populaire (PEP), des retraites complémentaires volontaires ou surcomplémentaires, des plans d’épargne retraite populaire (PERP, depuis 2010) et classique (PER, depuis 2019), et des bons de capitalisation.

Le taux de détention d’une catégorie d’actifs patrimoniaux est la proportion de ménages qui détiennent au moins un produit de cette catégorie (que le ménage en possède un ou plusieurs dans la catégorie).

La personne de référence du ménage est le principal apporteur de ressources ou, à défaut, la personne la plus âgée du ménage. Lorsqu’il y a plusieurs principaux apporteurs de ressources, la personne de référence est en priorité l’actif ; à statut égal, la personne de référence est la plus âgée.

L’épargne salariale offre un supplément de rémunération aux salariés sous forme d’intéressement ou de participation aux résultats de l’entreprise, placé sur des plans d’épargne d’entreprise, interentreprise ou groupe (PEE, PEI ou PEG).

Pour en savoir plus

France Assureurs, « Ouvrir dans un nouvel onglet2021, une année record pour l’assurance vie », communiqué de presse, février 2022.

Martin H., « En 2020, malgré la crise sanitaire, le pouvoir d’achat des ménages résiste et leur épargne augmente », in France, portrait social, coll. « Insee Références », édition 2021.

Banque de France, Ouvrir dans un nouvel onglet Rapport annuel 2020 de l’Observatoire de l’épargne réglementée , OER, septembre 2021.

Cazenave-Lacrouts M.-C., Cheloudko P., Hagège C., Hubert O., Labarthe J., « Le patrimoine des ménages en 2018 : peu de mobilité dans la distribution depuis 2015 », in Revenus et patrimoine des ménages, coll. « Insee Références », édition 2021.

Banque de France, « Ouvrir dans un nouvel ongletL’impact de la crise du Covid-19 sur la situation financière des entreprises et des ménages en avril 2021 », Direction des Statistiques monétaires et financières, mai 2021.

Cazenave-Lacrouts M.-C., Guillas D., Lebrault G., « Le patrimoine des ménages en 2018 - Repli de la détention de patrimoine financier », Insee Première n° 1722, décembre 2018.