Insee Analyses ·

Janvier 2025 · n° 102

Insee Analyses ·

Janvier 2025 · n° 102 Début 2024, la fragilité bancaire des TPE et PME supérieure à son niveau d’avant-crise

sanitaire

Début 2024, la fragilité bancaire des TPE et PME supérieure à son niveau d’avant-crise

sanitaire

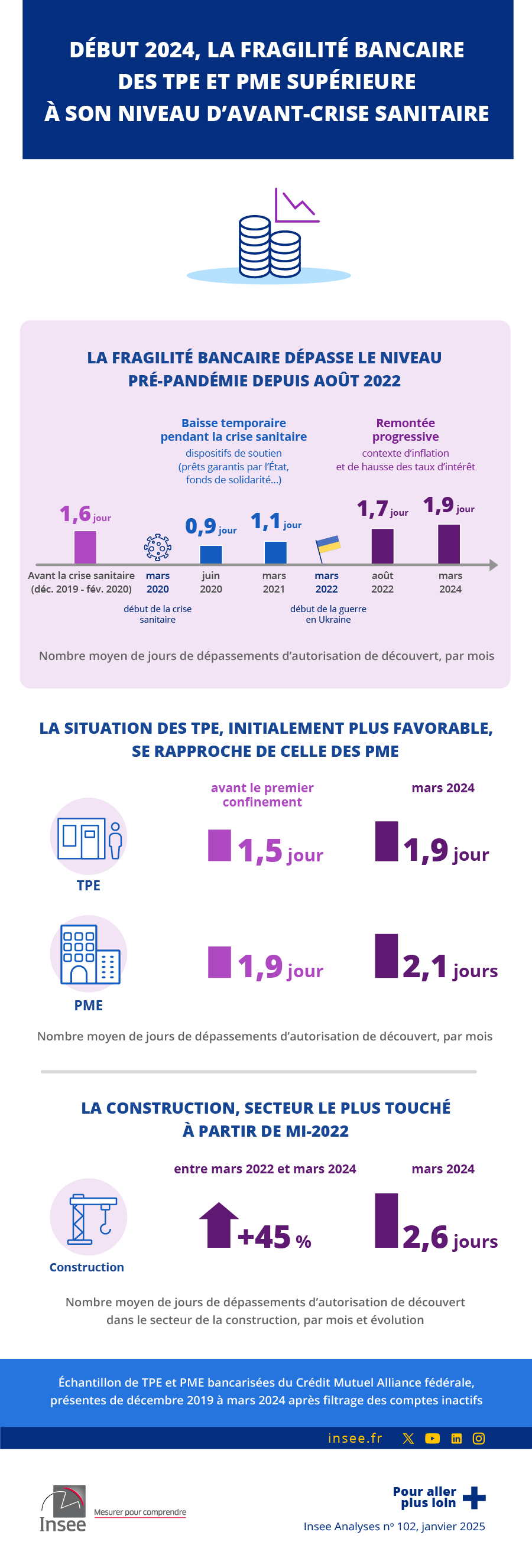

En mars 2024, le nombre moyen de jours de dépassement d’autorisation de découvert des très petites entreprises (TPE) et des petites et moyennes entreprises (PME) clientes du Crédit Mutuel Alliance Fédérale (CMAF) dépasse son niveau d’avant la crise sanitaire (1,9 jour contre 1,6 jour). Si le recours massif aux crédits de trésorerie pendant la crise sanitaire, facilité par le dispositif des prêts garantis par l’état (PGE), a permis une baisse temporaire, l’indicateur remonte ensuite progressivement et dépasse son niveau d’avant‑crise à l’été 2022. La situation des TPE, initialement plus favorable, se rapproche de celle des PME.

La construction est le secteur le plus touché depuis mi-2022, avec une moyenne de 2,6 jours de dépassement en mars 2024. Par ailleurs, à cette date, le solde médian des comptes courants est inférieur de 26 % à son niveau d'avant-crise et la baisse est encore plus prononcée en termes réels, compte tenu de l’inflation. La dégradation est surtout marquée pour les entreprises en difficulté, avec deux fois plus de TPE-PME à découvert début 2024 que début 2020.

- La fragilité bancaire des entreprises dépasse le niveau pré-pandémie depuis août 2022

- La situation bancaire des TPE, initialement plus favorable, se rapproche de celle des PME

- La construction, secteur le plus concerné par les dépassements d’autorisation bancaire à partir de mi-2022

- Début 2024, le solde bancaire médian est inférieur à son niveau pré crise sanitaire

- Deux fois plus d’entreprises à découvert début 2024 que début 2020

- Les dispositifs mis en place pendant la crise sanitaire ont durablement aidé les entreprises en grande difficulté bancaire début 2020

La fragilité bancaire des entreprises dépasse le niveau pré-pandémie depuis août 2022

Le nombre de jours en dépassement d’autorisation de découvert dans le mois permet de mesurer de potentielles difficultés de trésorerie ou de gestion de trésorerie d’une entreprise et constitue un indicateur de fragilité bancaire. Pour les très petites entreprises (TPE) et les petites et moyennes entreprises (PME) clientes du Crédit Mutuel Alliance Fédérale (CMAF) (sources), la fréquence mensuelle des dépassements s’élève en moyenne à 1,6 jour sur les trois mois précédant le premier confinement (de décembre 2019 à février 2020) (figure 1). Elle diminue fortement dès le début de la crise sanitaire, atteignant un point bas à 0,9 jour de moyenne mensuelle en juin 2020. Cette baisse s’explique par l’octroi massif des prêts garantis par l’État (PGE) dès le mois d’avril 2020 qui a permis entre autres aux entreprises de faire face à la crise sanitaire. En mars 2021, un an après le début de la crise sanitaire, cette moyenne demeure faible, à 1,1 jour, soit un niveau inférieur de presque un tiers par rapport au trimestre précédant la crise sanitaire. Elle remonte ensuite progressivement et retrouve en août 2022 son niveau d’avant la pandémie, puis continue à augmenter dans un contexte d’inflation et de hausse des taux d’intérêt. Enfin, elle s'élève à 1,9 jour en mars 2024, soit une hausse de 35 % par rapport à mars 2022, date du déclenchement de la guerre en Ukraine.

tableauFigure 1a – Fréquence mensuelle moyenne du nombre de jours en dépassement d’autorisation de découvert bancaire, selon la taille de l’entreprise

| Année | Mois | TPE/EI1 | PME | Ensemble |

|---|---|---|---|---|

| 2019 | Déc. | 1,39 | 1,84 | 1,52 |

| 2020 | Janv. | 1,67 | 2,07 | 1,79 |

| Fév. | 1,32 | 1,72 | 1,44 | |

| Mars | 1,46 | 1,90 | 1,58 | |

| Avril | 1,65 | 2,00 | 1,74 | |

| Mai | 0,92 | 1,46 | 1,07 | |

| Juin | 0,72 | 1,45 | 0,91 | |

| Juil. | 0,81 | 1,50 | 0,99 | |

| Août | 0,78 | 1,40 | 0,93 | |

| Sept. | 0,88 | 1,44 | 1,02 | |

| Oct. | 1,00 | 1,58 | 1,14 | |

| Nov. | 1,06 | 1,53 | 1,17 | |

| Déc. | 0,97 | 1,48 | 1,09 | |

| 2021 | Janv. | 0,96 | 1,37 | 1,05 |

| Fév. | 0,85 | 1,32 | 0,95 | |

| Mars | 0,96 | 1,54 | 1,09 | |

| Avril | 1,02 | 1,55 | 1,14 | |

| Mai | 0,99 | 1,52 | 1,11 | |

| Juin | 0,90 | 1,55 | 1,05 | |

| Juil. | 1,03 | 1,60 | 1,16 | |

| Août | 1,08 | 1,53 | 1,18 | |

| Sept. | 1,08 | 1,49 | 1,18 | |

| Oct. | 1,13 | 1,56 | 1,23 | |

| Nov. | 1,22 | 1,67 | 1,32 | |

| Déc. | 1,23 | 1,62 | 1,32 | |

| 2022 | Janv. | 1,34 | 1,58 | 1,39 |

| Fév. | 1,22 | 1,45 | 1,28 | |

| Mars | 1,35 | 1,64 | 1,42 | |

| Avril | 1,31 | 1,58 | 1,38 | |

| Mai | 1,39 | 1,67 | 1,45 | |

| Juin | 1,39 | 1,66 | 1,45 | |

| Juil. | 1,44 | 1,75 | 1,51 | |

| Août | 1,59 | 1,85 | 1,65 | |

| Sept. | 1,52 | 1,79 | 1,58 | |

| Oct. | 1,57 | 1,85 | 1,64 | |

| Nov. | 1,65 | 1,91 | 1,71 | |

| Déc. | 1,62 | 1,87 | 1,68 | |

| 2023 | Janv. | 1,77 | 1,91 | 1,80 |

| Fév. | 1,56 | 1,75 | 1,60 | |

| Mars | 1,75 | 1,94 | 1,79 | |

| Avril | 1,56 | 1,77 | 1,61 | |

| Mai | 1,83 | 2,09 | 1,89 | |

| Juin | 1,72 | 1,96 | 1,78 | |

| Juil. | 1,81 | 1,99 | 1,85 | |

| Août | 1,92 | 2,05 | 1,95 | |

| Sept. | 1,79 | 1,94 | 1,83 | |

| Oct. | 1,95 | 2,17 | 2,01 | |

| Nov. | 1,95 | 2,10 | 1,99 | |

| Déc. | 1,96 | 2,11 | 2,00 | |

| 2024 | Janv. | 2,08 | 2,25 | 2,12 |

| Fév. | 1,89 | 2,11 | 1,95 | |

| Mars | 1,85 | 2,09 | 1,91 |

- 1. TPE : très petite entreprise ; EI : entreprise individuelle.

- Lecture : En octobre 2020, les PME clientes du Crédit Mutuel Alliance Fédérale (CMAF) sont en moyenne 1,58 jour en dépassement d’autorisation de découvert sur leur compte bancaire.

- Champ : France, échantillon de clients professionnels bancarisés (TPE-PME) du CMAF (compte principal), présents de décembre 2019 à mars 2024 après filtrage des comptes inactifs.

- Sources : CMAF ; calculs Insee.

graphiqueFigure 1a – Fréquence mensuelle moyenne du nombre de jours en dépassement d’autorisation de découvert bancaire, selon la taille de l’entreprise

- 1. TPE : très petite entreprise ; EI : entreprise individuelle.

- Lecture : En octobre 2020, les PME clientes du Crédit Mutuel Alliance Fédérale (CMAF) sont en moyenne 1,58 jour en dépassement d’autorisation de découvert sur leur compte bancaire.

- Champ : France, échantillon de clients professionnels bancarisés (TPE-PME) du CMAF (compte principal), présents de décembre 2019 à mars 2024 après filtrage des comptes inactifs.

- Sources : CMAF ; calculs Insee.

La situation bancaire des TPE, initialement plus favorable, se rapproche de celle des PME

Les TPE dépassent moins fréquemment leur autorisation de découvert et semblent être plus attentives au niveau de trésorerie que les PME. Ainsi, le nombre de jours en dépassement d’autorisation de découvert dans le mois était de 1,5 jour par mois en moyenne pour les TPE avant le premier confinement de mars 2020, contre 1,9 pour les PME. Lors de la crise sanitaire, le nombre moyen de jours de dépassement chute plus fortement en mars 2021 pour les TPE (-34 %) que pour les PME (-19 %). Mais il remonte également beaucoup plus rapidement lors de la cessation progressive des dispositifs de soutien. Depuis le début de l’année 2022, l’écart entre les TPE et les PME concernant cet indicateur s'est nettement réduit.

La construction, secteur le plus concerné par les dépassements d’autorisation bancaire à partir de mi-2022

Entre la période précédant la pandémie et mars 2021, le nombre moyen de jours de dépassement diminue particulièrement dans les secteurs les plus touchés par la crise sanitaire, qui ont également bénéficié d'un soutien accru des pouvoirs publics. Initialement élevé dans l’hébergement-restauration (2,2 jours juste avant le début de la crise sanitaire), il chute à 1,0 en mars 2021 (-53 %). Dans les autres activités de services, il diminue également de moitié. Dans le commerce et l’industrie manufacturière, la baisse de l’indicateur est en revanche proche de la moyenne de l’ensemble des entreprises, respectivement -34 % et -30 %. Enfin, il diminue nettement moins dans la construction (-13 %) et les transports et l'entreposage (-19 %).

Le nombre moyen de jours de dépassement remonte par la suite plus lentement dans l’industrie où il ne rejoint son niveau d’avant-pandémie qu’en mai 2023. En revanche, il retrouve ce niveau dès le dernier trimestre 2021 dans le secteur des transports et de l’entreposage, mais également dans celui de la construction. Dans ce secteur, la fréquence mensuelle des dépassements excède 2,5 jours en moyenne depuis août 2023, soit un niveau nettement plus élevé que sur l’ensemble des secteurs (2,1 jours). Il est même de 2,6 jours en mars 2024, soit une augmentation de 45 % par rapport à mars 2022 et de 57 % par rapport à celui d’avant-crise.

Début 2024, le solde bancaire médian est inférieur à son niveau pré crise sanitaire

Les TPE-PME recourent massivement à des crédits de trésorerie entre mars 2020 et février 2021, dont l’octroi est facilité par le dispositif des PGE (figure 2). Leur solde de trésorerie augmente ainsi de 46 % en moyenne sur cette période. Cette amélioration provient également d’aides directes comme le fonds de solidarité. Ainsi, les entreprises n’ayant pas souscrit de crédits sur cette période voient également leur solde de trésorerie moyen progresser. La mise en place des PGE bénéficie particulièrement aux entreprises en situation de fragilité bancaire, qui recourent plus fréquemment aux crédits de trésorerie. Entre avril 2020 et mars 2021, les entreprises ayant au moins un jour d’autorisation de dépassement représentent 10 % de l’ensemble du panel du CMAF, mais 20 % des bénéficiaires de crédits de trésorerie.

tableauFigure 2 – Évolution du solde bancaire médian et des montants totaux de crédits octroyés aux TPE-PME

| Année | Mois | Montant total de crédits octroyés (en millions d'euros) |

Solde bancaire médian (en milliers d'euros) |

|---|---|---|---|

| 2020 | Janv. | 61 | 25,2 |

| Fév. | 86 | 27,2 | |

| Mars | 54 | 27,9 | |

| Avril | 1 613 | 34,4 | |

| Mai | 1 726 | 45,6 | |

| Juin | 948 | 49,6 | |

| Juil. | 587 | 51,9 | |

| Août | 207 | 51,3 | |

| Sept. | 185 | 49,9 | |

| Oct. | 218 | 50,9 | |

| Nov. | 164 | 46,8 | |

| Déc. | 244 | 51,5 | |

| 2021 | Janv. | 155 | 50,6 |

| Fév. | 111 | 50,4 | |

| Mars | 92 | 50,6 | |

| Avril | 97 | 49,5 | |

| Mai | 78 | 50,5 | |

| Juin | 94 | 52,8 | |

| Juil. | 120 | 55,8 | |

| Août | 62 | 51,4 | |

| Sept. | 78 | 50,1 | |

| Oct. | 80 | 50,5 | |

| Nov. | 42 | 46,6 | |

| Déc. | 60 | 47,1 | |

| 2022 | Janv. | 65 | 42,0 |

| Fév. | 57 | 40,9 | |

| Mars | 52 | 41,0 | |

| Avril | 64 | 42,0 | |

| Mai | 48 | 39,3 | |

| Juin | 136 | 38,3 | |

| Juil. | 111 | 40,6 | |

| Août | 38 | 35,9 | |

| Sept. | 52 | 34,6 | |

| Oct. | 62 | 33,2 | |

| Nov. | 66 | 32,8 | |

| Déc. | 111 | 34,8 | |

| 2023 | Janv. | 68 | 29,5 |

| Fév. | 48 | 28,7 | |

| Mars | 52 | 28,8 | |

| Avril | 58 | 29,4 | |

| Mai | 22 | 27,0 | |

| Juin | 48 | 27,7 | |

| Juil. | 96 | 27,7 | |

| Août | 50 | 25,7 | |

| Sept. | 45 | 26,6 | |

| Oct. | 42 | 23,5 | |

| Nov. | 35 | 23,1 | |

| Déc. | 59 | 25,6 | |

| 2024 | Janv. | 48 | 20,5 |

| Fév. | 49 | 20,2 | |

| Mars | 50 | 21,5 |

- Lecture : En avril 2020, le solde bancaire médian des TPE-PME s’élève à 34 400 euros, et le montant total de crédits octroyés s’élève à 1,613 milliard d’euros.

- Champ : France, échantillon de clients professionnels bancarisés (TPE-PME) du CMAF (compte principal), présents de décembre 2019 à mars 2024 après filtrage des comptes inactifs.

- Sources : CMAF ; calculs Insee.

graphiqueFigure 2 – Évolution du solde bancaire médian et des montants totaux de crédits octroyés aux TPE-PME

- Lecture : En avril 2020, le solde bancaire médian des TPE-PME s’élève à 34 400 euros, et le montant total de crédits octroyés s’élève à 1,613 milliard d’euros.

- Champ : France, échantillon de clients professionnels bancarisés (TPE-PME) du CMAF (compte principal), présents de décembre 2019 à mars 2024 après filtrage des comptes inactifs.

- Sources : CMAF ; calculs Insee.

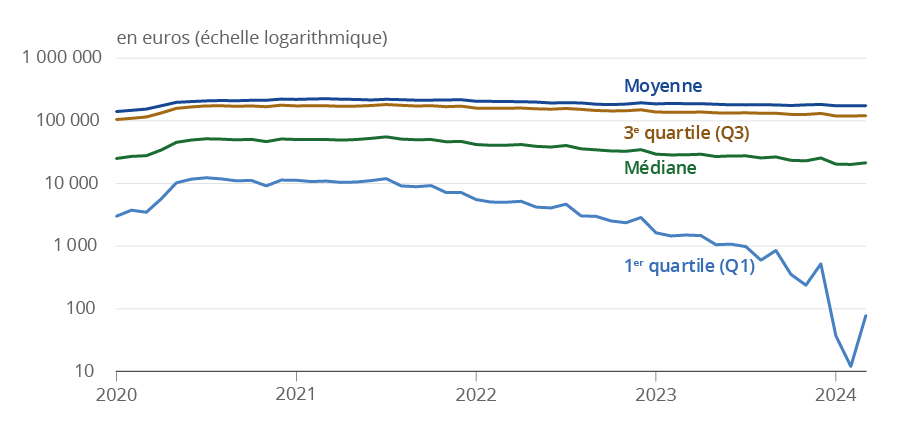

Les montants de nouveaux crédits de trésorerie octroyés chaque mois aux entreprises clientes du CMAF diminuent fortement dès la fin 2020, et reviennent à leur niveau d’avant-crise au quatrième trimestre 2021. Ils se maintiennent ensuite à ce niveau, bien avant la fin du dispositif des PGE en juin 2022. En parallèle, le solde bancaire médian est resté stable, à un niveau élevé, entre la mi-2020 et la fin 2021 (figure 3). Depuis, il ne cesse de diminuer en termes nominaux, le tout dans un contexte de forte inflation pesant sur l’activité de nombreuses entreprises, suivi d’une hausse des taux d’intérêt qui renchérit le recours à de nouveaux crédits de trésorerie. Au dernier trimestre 2023, le solde médian repasse pour la première fois sous son niveau d’avant-crise sanitaire. Fin février 2024, il s’établit ainsi à 20 200 euros, contre 27 200 euros fin février 2020, soit une diminution de 26 %. En termes réels, cette baisse est encore accentuée, le niveau général des prix ayant largement progressé sur la même période (+14 %).

tableauFigure 3 – Évolution de la distribution du solde bancaire des TPE-PME

| Année | Mois | 1er quartile (Q1) | Médiane | Moyenne | 3e quartile (Q3) |

|---|---|---|---|---|---|

| 2020 | Janv. | 3 010 | 25 155 | 141 322 | 105 493 |

| Fév. | 3 757 | 27 187 | 147 802 | 110 206 | |

| Mars | 3 486 | 27 901 | 154 788 | 115 958 | |

| Avril | 5 730 | 34 426 | 175 107 | 134 396 | |

| Mai | 10 273 | 45 565 | 198 367 | 158 897 | |

| Juin | 11 764 | 49 588 | 204 142 | 167 628 | |

| Juil. | 12 383 | 51 897 | 209 438 | 173 983 | |

| Août | 11 876 | 51 308 | 212 198 | 174 868 | |

| Sept. | 11 067 | 49 947 | 210 356 | 171 500 | |

| Oct. | 11 241 | 50 862 | 214 031 | 173 858 | |

| Nov. | 9 193 | 46 809 | 214 318 | 168 803 | |

| Déc. | 11 372 | 51 512 | 223 525 | 178 718 | |

| 2021 | Janv. | 11 306 | 50 639 | 221 008 | 174 037 |

| Fév. | 10 763 | 50 375 | 224 321 | 174 944 | |

| Mars | 10 973 | 50 591 | 226 535 | 174 816 | |

| Avril | 10 449 | 49 464 | 222 731 | 171 204 | |

| Mai | 10 589 | 50 515 | 220 615 | 172 686 | |

| Juin | 11 159 | 52 775 | 216 342 | 176 516 | |

| Juil. | 11 998 | 55 760 | 222 064 | 183 016 | |

| Août | 9 174 | 51 367 | 218 884 | 177 885 | |

| Sept. | 8 903 | 50 137 | 214 653 | 173 434 | |

| Oct. | 9 276 | 50 518 | 215 184 | 175 297 | |

| Nov. | 7 189 | 46 576 | 216 537 | 169 185 | |

| Déc. | 7 196 | 47 121 | 218 307 | 172 537 | |

| 2022 | Janv. | 5 554 | 42 011 | 206 484 | 160 176 |

| Fév. | 5 063 | 40 863 | 205 703 | 159 147 | |

| Mars | 5 033 | 40 981 | 204 338 | 159 814 | |

| Avril | 5 210 | 42 025 | 203 150 | 160 907 | |

| Mai | 4 214 | 39 324 | 200 305 | 156 407 | |

| Juin | 4 083 | 38 342 | 193 995 | 154 227 | |

| Juil. | 4 689 | 40 572 | 195 677 | 158 266 | |

| Août | 3 051 | 35 933 | 194 195 | 153 270 | |

| Sept. | 2 996 | 34 596 | 185 232 | 147 099 | |

| Oct. | 2 532 | 33 196 | 182 442 | 144 740 | |

| Nov. | 2 368 | 32 832 | 186 063 | 145 472 | |

| Déc. | 2 872 | 34 797 | 195 069 | 150 774 | |

| 2023 | Janv. | 1 636 | 29 515 | 187 386 | 138 794 |

| Fév. | 1 457 | 28 689 | 190 629 | 138 154 | |

| Mars | 1 507 | 28 839 | 188 992 | 137 342 | |

| Avril | 1 476 | 29 431 | 188 805 | 139 194 | |

| Mai | 1 056 | 27 025 | 184 831 | 134 840 | |

| Juin | 1 079 | 27 677 | 180 935 | 134 047 | |

| Juil. | 982 | 27 714 | 180 856 | 135 075 | |

| Août | 597 | 25 701 | 181 826 | 132 883 | |

| Sept. | 853 | 26 614 | 180 383 | 132 799 | |

| Oct. | 355 | 23 502 | 176 689 | 127 445 | |

| Nov. | 238 | 23 075 | 180 810 | 127 023 | |

| Déc. | 521 | 25 626 | 183 614 | 131 970 | |

| 2024 | Janv. | 37 | 20 479 | 175 035 | 120 219 |

| Fév. | 12 | 20 228 | 174 733 | 120 123 | |

| Mars | 78 | 21 452 | 175 736 | 121 267 |

- Lecture : En mai 2020, un quart des TPE-PME dispose d’un solde bancaire inférieur à 10 273 euros.

- Champ : France, échantillon de clients professionnels bancarisés (TPE-PME) du CMAF (compte principal), présents de décembre 2019 à mars 2024 après filtrage des comptes inactifs.

- Sources : CMAF ; calculs Insee.

graphiqueFigure 3 – Évolution de la distribution du solde bancaire des TPE-PME

- Lecture : En mai 2020, un quart des TPE-PME dispose d’un solde bancaire inférieur à 10 273 euros.

- Champ : France, échantillon de clients professionnels bancarisés (TPE-PME) du CMAF (compte principal), présents de décembre 2019 à mars 2024 après filtrage des comptes inactifs.

- Sources : CMAF ; calculs Insee.

Deux fois plus d’entreprises à découvert début 2024 que début 2020

Cette situation médiane masque toutefois une forte hétérogénéité. La dégradation est nettement plus marquée pour les entreprises en difficulté : si 13 % des TPE-PME présentaient un solde négatif en février 2020, cette proportion atteint désormais 25 % en février 2024, en lien avec l’augmentation continue du nombre moyen de jours en dépassement depuis la fin de la crise sanitaire. À l’inverse, les entreprises disposant d’un niveau de trésorerie élevé ont vu leur situation bancaire s’améliorer sur la même période. De 334 000 euros fin février 2020, le dernier décile augmente jusqu’à atteindre un pic à 498 000 euros fin décembre 2020. Il diminue ensuite progressivement, mais atteint toujours 403 000 euros fin février 2024, soit une progression de 21 % par rapport à février 2020, légèrement supérieure à l’augmentation du niveau général des prix.

Les dispositifs mis en place pendant la crise sanitaire ont durablement aidé les entreprises en grande difficulté bancaire début 2020

En février 2020, avant le premier confinement, 5,4 % des entreprises clientes du CMAF étaient dans une position particulièrement fragile, ayant dépassé leur autorisation de découvert durant au moins 10 jours. Grâce aux différentes aides accordées pendant la crise sanitaire, leur situation bancaire s’est rapidement améliorée : six mois plus tard, en août 2020, seulement 32 % d’entre elles étaient encore dans cette situation, et 49 % ne dépassaient plus leur autorisation de découvert (figure 4). Toutefois, ces progrès montrent ensuite des signes d’érosion. Si la proportion des entreprises particulièrement fragiles, avec au moins dix jours de dépassement, reste relativement stable, celle des entreprises sans dépassement recule légèrement (43 % en février 2022 et 40 % en février 2024).

tableauFigure 4 – Évolution des entreprises en grande fragilité bancaire en fonction de la date de départ

| Année | Nombre de jours en dépassement d’autorisation | |||

|---|---|---|---|---|

| Sortie du champ | 10 et plus | De 1 à 9 | 0 | |

| 10 jours de dépassement et plus en février 2020 | ||||

| Février 2020 | 0,0 | 100,0 | 0,0 | 0,0 |

| Août 2020 | 0,0 | 32,4 | 18,6 | 49,0 |

| Février 2021 | 0,1 | 33,4 | 20,7 | 45,9 |

| Août 2021 | 1,3 | 31,9 | 18,2 | 48,6 |

| Février 2022 | 2,5 | 33,8 | 20,4 | 43,3 |

| Août 2022 | 3,7 | 34,6 | 18,5 | 43,2 |

| Février 2023 | 5,5 | 33,0 | 21,0 | 40,5 |

| Août 2023 | 7,4 | 32,3 | 17,5 | 42,9 |

| Février 2024 | 9,3 | 31,8 | 19,0 | 39,9 |

| 10 jours de dépassement et plus en février 2022 | ||||

| Février 2022 | 0,0 | 100,0 | 0,0 | 0,0 |

| Août 2022 | 2,6 | 53,0 | 19,4 | 25,0 |

| Février 2023 | 5,4 | 48,1 | 20,1 | 26,4 |

| Août 2023 | 8,1 | 44,7 | 17,0 | 30,2 |

| Février 2024 | 11,3 | 42,1 | 17,2 | 29,3 |

- Note : Les sorties du champ comptabilisent les entreprises qui ne sont plus répertoriées comme clients du Crédit Mutuel Alliance Fédérale (CMAF) dans l’échantillon ; cette situation peut correspondre à divers cas de figure (changement de banque, cessation d’activité, etc.).

- Lecture : Les entreprises qui avaient au moins 10 jours de dépassement d’autorisation en février 2020 ne sont plus que 32,4 % dans cette situation en août 2020.

- Champ : France, échantillon de clients professionnels bancarisés (TPE-PME) du CMAF (compte principal), actifs, et ayant 10 jours ou plus de dépassement d’autorisation en février 2020 ou en février 2022.

graphiqueFigure 4 – Évolution des entreprises en grande fragilité bancaire en fonction de la date de départ

- Note : Les sorties du champ comptabilisent les entreprises qui ne sont plus répertoriées comme clients du Crédit Mutuel Alliance Fédérale (CMAF) dans l’échantillon ; cette situation peut correspondre à divers cas de figure (changement de banque, cessation d’activité, etc.).

- Lecture : Les entreprises qui avaient au moins 10 jours de dépassement d’autorisation en février 2020 ne sont plus que 32,4 % dans cette situation en août 2020.

- Champ : France, échantillon de clients professionnels bancarisés (TPE-PME) du CMAF (compte principal), actifs, et ayant 10 jours ou plus de dépassement d’autorisation en février 2020 ou en février 2022.

- Sources : CMAF ; calculs Insee.

Par comparaison, les entreprises dépassant d’au moins 10 jours leur autorisation en février 2022 sont un peu moins nombreuses (4,5 %) que celles dans la même situation deux ans plus tôt. Les difficultés de ces entreprises, sans doute particulièrement fragiles, perdurent davantage dans le temps que celles dans la même situation en février 2020. Au bout de six mois, en août 2022, 53 % d’entre elles dépassent toujours leur autorisation pendant plus de 10 jours, et seulement 25 % n’ont plus de dépassement. Enfin, la proportion de ces entreprises ayant toujours au moins 10 jours de dépassement atteint toujours 42 % deux ans après, en février 2024.

Au fur et à mesure du suivi de l’échantillon initial, certaines entreprises disparaissent de la cohorte de départ. Deux ans après, les sorties de l’échantillon bancaire du CMAF sont beaucoup plus fréquentes dans la cohorte de février 2022 que pour celle débutée en février 2020 : en février 2024, 11,3 % des entreprises n’apparaissent plus dans cet échantillon, alors que ce taux de sortie ne dépasse pas 2,5 % en février 2022 pour la cohorte démarrée en février 2020, soit 9 points de moins. Les entreprises de la cohorte de février 2020 ont probablement été protégées, pendant une période de grande difficulté, par les mesures de soutien mises en place durant la crise sanitaire. Cependant, leur taux de sortie augmente plus rapidement entre février 2022 et février 2024, atteignant 9,3 % à la fin de cette période. Dernière précision, ces sorties de l’échantillon ne correspondent pas systématiquement à une cessation ou une défaillance de l’entreprise et peuvent aussi correspondre à un changement de banque. Il n’est donc pas possible d’interpréter plus finement l’écart entre les deux cohortes.

Sources

Accès et utilisation des données

L’Insee remercie le Crédit Mutuel Alliance Fédérale (CMAF) pour sa disponibilité et pour avoir permis l'accès à des données de comptes bancaires dans un cadre garantissant l’anonymat des clients. Les détails concernant l’accès et l’utilisation des données sont disponibles dans la note de conjoncture de mars 2021 pour les données du CMAF.

Notre partenaire, le CMAF, souhaite rappeler les éléments suivants : première banque

à adopter le statut d’entreprise à mission, le CMAF a participé à cette étude dans

le cadre des missions qu’elle s’est fixée :

- contribuer au bien commun en œuvrant pour une société plus juste et plus durable :

pour le CMAF, participer à l’information économique, c’est contribuer au débat démocratique ;

- protéger l’intimité numérique et la vie privée de chacun : le CMAF veille à la protection

absolue des données de ses clients : toutes les analyses réalisées dans le cadre de

cette étude ont été effectuées sur des données strictement anonymisées et sur les

seuls systèmes d’information sécurisés et hébergés en France du Crédit Mutuel.

Représentativité des données bancaires

Les caractéristiques de la clientèle du CMAF ne correspondent pas exactement à celles de l’ensemble des entreprises françaises. Pour mesurer l’écart, le panel du CMAF est comparé à l’ensemble des unités légales marchandes et productives ayant leur siège en France métropolitaine, de moins de 250 salariés en équivalent temps plein, et déclarant une liasse fiscale active. Les secteurs de l’agriculture, des industries extractives, de la finance, et des sièges sociaux sont exclus. Ce champ exhaustif représente en 2021 un total de 2,7 millions d’unités légales marchandes et productives.

Il ressort de cette comparaison que le panel du CMAF surreprésente l’industrie, la construction, et le commerce, alors que la plupart des services marchands y sont au contraire sous-représentés. Les PME sont également surreprésentées par rapport aux TPE : elles constituent 20 % des entreprises contre moins de 7 % dans les données de comparaison de l’Insee. Enfin, les TPE du panel du CMAF déclarent des chiffres d’affaires plus élevés que celles répertoriées par l’Insee, et comptent moins d’entreprises individuelles (22 %, contre 32 % dans les données Insee).

Spécificités des données bancaires

Les données bancaires fournissent des indicateurs de haute fréquence de l’activité des entreprises qui ne correspondent pas à ceux habituellement utilisés par l’Insee (chiffre d’affaires, salaires, investissement, actif, passif, etc.). Les statuts de TPE, PME ou entreprises individuelles sont le produit d’une affectation effectuée par le CMAF, et ne correspondent pas toujours aux définitions de l’Insee.

Les données bancaires peuvent également masquer une partie de l’activité des entreprises multi-bancarisés. Dans ce cas, les recettes comme les dépenses peuvent être tant surestimées (certains flux identifiés comme des recettes correspondent à des transferts internes à l’entreprise, d’une banque à une autre) que sous-estimées (une partie des flux ne sont pas captés du tout). De même, l’épargne comme les dettes ne sont observées que partiellement. Différents retraitements sont appliqués au panel du CMAF afin de limiter ce biais de multi-bancarisation. Sont également retirés les comptes cumulant usages professionnel et privé (formule de compte familiale, versement de salaires) ou toujours inactifs.

Les entreprises étudiées peuvent également disparaître du panel au fil du temps. Une sortie peut correspondre à un changement de domiciliation bancaire. Néanmoins, elle semble en général traduire une cessation d’activité économique. Parmi les entreprises qui ont au moins un jour de dépassement dans le mois, celles qui sortent de l’échantillon dépassent leur autorisation durant 13,2 jours en moyenne le mois de leur sortie, contre 7,9 pour celles qui s’y maintiennent.

Définitions

Les recettes mensuelles sont la somme totale des montants crédités dans le mois, retraités des décaissements de crédits et des subventions et crédits d’impôts.

Les dépenses mensuelles sont la somme totale des montants débités dans le mois, retraités des charges d’intérêts, amortissements de crédit, impôts et taxes.

Les petites et moyennes entreprises (PME), désignent, dans cette étude, les clients professionnels employant de 10 à 249 salariés et les très petites entreprises (TPE) ceux employant moins de 10 salariés, tels qu’identifiés par le CMAF.

Les prêts garantis par l’État (PGE) sont des prêts bancaires accordés aux entreprises françaises, qui ont été mis en place en mars 2020 pour faire face aux difficultés économiques liées à la crise sanitaire du Covid-19. L’État garantit une partie conséquente du prêt (jusqu’à 90 %), permettant aux entreprises d'obtenir plus facilement un financement pour soutenir leur trésorerie ou relancer leurs activités. Ces prêts sont remboursables sur plusieurs années, avec un différé de remboursement possible, et visent à protéger les entreprises en difficulté contre les risques de faillite.

Un crédit de trésorerie est un crédit de court-terme (moins d’un an en général) permettant à une entreprise de faire face aux dépenses courantes de l’activité (salaires, loyers, etc.) en cas de trésorerie insuffisante.

Le solde de trésorerie est défini comme la somme en fin de mois du solde des comptes courants et des comptes d’épargne bancaire, hors comptes-titres et assurance-vie.

Pour en savoir plus

Retrouvez plus de données en téléchargement.

Blanc B., Maillet C., Paris H., Salem A., « Ouvrir dans un nouvel ongletPrêt garanti par l’État : les entreprises pourront-elles rembourser ? Un éclairage à la mi-2024 », Focus du CAE no 109-2024, octobre 2024.

Bureau B., Py L., « Ouvrir dans un nouvel ongletLa situation financière des PME en 2023 : anatomie d’une résilience », Banque de France, bulletin no 253, juillet 2024.

Recco C., « Ouvrir dans un nouvel ongletQuelle a été l'incidence du fonds de solidarité sur les défaillances d'entreprises ? », Théma no 19 de la Direction Générale des Entreprises, avril 2024.

Fize E., Paris H., Rault M., « Ouvrir dans un nouvel ongletQuelle situation financière des entreprises et des ménages deux ans après le début de la crise Covid ? », Focus du CAE no 083-2022, mars 2022.

Bureau B., Duquerroy A., Lé M., Vinas F., Giorgi J., Scott S., « L’impact de la crise sanitaire sur la situation financière des entreprises en 2020 : une analyse sur données individuelles », Documents de travail Insee no G2021-03, juillet 2021.

Insee, « En 2020, la chute de la consommation a alimenté l’épargne, faisant progresser notamment les hauts patrimoines financiers : quelques résultats de l’exploitation de données bancaires », Note de conjoncture, mars 2021.