Insee Analyses ·

Octobre 2023 · n° 89

Insee Analyses ·

Octobre 2023 · n° 89 Produire en France plutôt qu’à l’étranger, quelles conséquences ?

Produire en France plutôt qu’à l’étranger, quelles conséquences ?

Le made in France, défini comme le contenu en valeur ajoutée française de la demande intérieure finale française, a baissé de 11 points entre 1965 et 2019, passant de 89 % à 78 %. Cette tendance à la baisse du made in est commune aux pays européens et reflète la mondialisation croissante des dernières décennies, notamment l’expansion du commerce chinois depuis le début des années 2000. La baisse du made in est particulièrement prononcée en France pour les produits manufacturiers, pour lesquels il est passé de 82 % à 38 %.

L’implantation d’une production sur le territoire a des répercussions sur l’ensemble des chaînes de valeur. Ces mécanismes d’entraînement via les fournisseurs accroissent les effets favorables sur l’activité et l’emploi en France de l’installation d’un nouvel établissement, relativement à la création d’une installation similaire à l’étranger. L’effet d’entraînement, défini comme la valeur ajoutée totale du nouvel établissement et de ses fournisseurs rapportée à la valeur ajoutée du nouvel établissement seul, et simulé ici sous l’hypothèse forte que les chaînes de fournisseurs des nouveaux établissements seraient similaires à celles des filières existantes, serait de l’ordre de 2,0 dans l’industrie manufacturière, et de 1,6 dans les services marchands.

Dans la mesure où l’intensité en gaz à effet de serre (GES) de la production est aujourd’hui plus faible en France que dans le reste du monde, produire en France plutôt qu’à l’étranger a aussi, à consommations inchangées, un effet potentiellement favorable sur les émissions mondiales de GES. Cela accroît les émissions sur le territoire national mais diminue l’empreinte carbone du pays.

- L’implantation d’activités nouvelles dans le contexte des chaînes de valeur mondiales

- Depuis 1965, le made in France a diminué tendanciellement de 11 points

- Le made in a baissé de manière similaire dans les pays européens comparables à la France

- Le made in Chine remplace le made in Europe dans la consommation française

- Près de 30 % des exportations françaises sont composées de produits importés

- L’industrie, plus intégrée aux chaînes de valeur mondiales, est plus exposée à des ruptures de celles-ci

- Un potentiel de réduction du déficit commercial et d’entraînement plus grand dans l’industrie

- Plus d’activité et d’emploi induits par une localisation d’activité dans l’industrie manufacturière

- Localiser l’activité en France fait baisser les émissions mondiales de CO₂

Erratum : Le 20 décembre 2024, les données des tableaux 7a, 7b, 7c, 8a et 8b ainsi que les nombres issus de ces tableaux dans le texte, ont été corrigés en raison d’une erreur mineure de pondération.

L’implantation d’activités nouvelles dans le contexte des chaînes de valeur mondiales

L’intégration au commerce international permet des gains de pouvoir d’achat, de productivité, et d’accès à des produits de meilleure qualité ou plus variés. Cependant, divers motifs conduisent à s’intéresser aux effets des localisations d’activité en France (ou dans une perspective plus large, en Europe) comparativement au reste du monde : les effets économiques, sur l’activité, l’emploi ou encore le solde extérieur, marqué par un déficit persistant en France ; la sécurisation des chaînes d’approvisionnement, dont les fragilités ont été exposées à l’occasion de la crise du Covid-19 (produits pharmaceutiques ou composants électroniques) ou de la guerre en Ukraine (gaz) ; les enjeux de la transition écologique, notamment la réduction des émissions de gaz à effet de serre et de l’empreinte carbone, compte tenu des différences de contenu en carbone des productions entre pays.

Cette étude revient d’abord sur quelques faits stylisés de l’intégration croissante au commerce international de la France et de ses partenaires sur les décennies passées, à l’aide d’indicateurs caractérisant le contenu en valeur ajoutée nationale des produits consommés. Ensuite, cette étude propose une estimation des effets de l’implantation d’un établissement en France relativement à une localisation à l’étranger, pour un même total de valeur ajoutée mondiale et des consommations finales inchangées. Ces estimations reposent sur une modélisation entrées-sorties mobilisant la structure de la production mondiale, sous la forme d’un tableau international des entrées-sorties (sources). Une telle approche permet de quantifier les effets induits sur les chaînes de valeur, sous l’hypothèse, forte, que celles liées aux nouvelles installations soient similaires aux chaînes existantes. Comme les effets d’une hausse de la production française diffèrent selon la branche concernée, il est aussi possible d’identifier les branches ayant des effets significatifs sur plusieurs tableaux (effets économiques, sécurisation des chaînes d’approvisionnement, émissions de gaz à effet de serre).

Depuis 1965, le made in France a diminué tendanciellement de 11 points

En 2019, tous secteurs confondus, 78 % de la demande intérieure finale correspond à de la valeur ajoutée française et 22 % à de la valeur ajoutée étrangère. Le made in France a nettement baissé depuis 1965 ; il s’établissait alors à 89 %. En 2019, les biens consommés en France viennent pour 38 % de France quand il s’agit de biens manufacturés (figure 1). Cette part est toutefois plus élevée pour l’énergie (50 %) et les biens agricoles (58 %), et encore plus pour les services marchands (80 %) et la construction (96 %).

tableauFigure 1 – Part de made in France par branche

| Année | Agriculture | Construction | Énergie | Industrie | Services marchands | Services non marchands |

|---|---|---|---|---|---|---|

| 1965 | 78,4 | 99,3 | 61,1 | 81,7 | 92,3 | 99,8 |

| 1966 | 78,5 | 99,2 | 62,0 | 80,6 | 91,8 | 99,7 |

| 1967 | 81,5 | 99,1 | 62,2 | 81,2 | 91,6 | 99,7 |

| 1968 | 83,2 | 99,1 | 62,2 | 80,2 | 91,5 | 99,7 |

| 1969 | 81,1 | 99,0 | 60,9 | 76,9 | 90,9 | 99,5 |

| 1970 | 81,5 | 99,1 | 59,2 | 76,0 | 90,7 | 99,4 |

| 1971 | 81,6 | 99,1 | 56,9 | 76,0 | 90,6 | 99,4 |

| 1972 | 82,6 | 99,0 | 56,8 | 74,6 | 90,7 | 99,3 |

| 1973 | 80,3 | 98,9 | 54,7 | 73,2 | 90,7 | 99,3 |

| 1974 | 73,4 | 98,8 | 38,1 | 67,9 | 89,5 | 99,0 |

| 1975 | 77,0 | 98,9 | 41,5 | 72,5 | 90,9 | 99,7 |

| 1976 | 74,1 | 98,7 | 38,5 | 69,6 | 89,9 | 99,4 |

| 1977 | 71,1 | 98,8 | 40,8 | 68,8 | 90,0 | 99,6 |

| 1978 | 72,6 | 98,6 | 44,2 | 69,6 | 90,3 | 98,5 |

| 1979 | 74,1 | 98,4 | 39,9 | 67,9 | 90,5 | 96,3 |

| 1980 | 71,8 | 98,3 | 36,6 | 66,6 | 90,2 | 94,9 |

| 1981 | 70,4 | 98,1 | 37,2 | 65,5 | 89,4 | 94,6 |

| 1982 | 72,9 | 98,0 | 38,6 | 62,9 | 88,9 | 94,9 |

| 1983 | 70,0 | 98,0 | 42,0 | 63,2 | 89,4 | 95,4 |

| 1984 | 67,9 | 98,0 | 40,0 | 62,7 | 89,1 | 95,3 |

| 1985 | 68,8 | 97,9 | 41,3 | 61,9 | 88,9 | 95,3 |

| 1986 | 71,0 | 98,2 | 54,7 | 62,4 | 89,7 | 95,7 |

| 1987 | 70,0 | 98,2 | 54,8 | 60,7 | 89,8 | 95,7 |

| 1988 | 68,3 | 98,3 | 56,0 | 58,9 | 89,6 | 95,7 |

| 1989 | 69,6 | 98,1 | 51,8 | 56,8 | 89,3 | 95,3 |

| 1990 | 72,2 | 98,1 | 51,8 | 57,4 | 89,5 | 95,5 |

| 1991 | 68,8 | 98,0 | 55,8 | 57,0 | 89,5 | 96,0 |

| 1992 | 70,6 | 98,0 | 60,0 | 57,3 | 89,6 | 97,1 |

| 1993 | 72,1 | 97,8 | 62,4 | 58,6 | 89,9 | 98,3 |

| 1994 | 73,0 | 97,3 | 63,0 | 55,6 | 89,3 | 99,1 |

| 1995 | 73,5 | 97,1 | 64,8 | 54,3 | 89,1 | 99,4 |

| 1996 | 72,5 | 97,0 | 62,6 | 52,9 | 89,1 | 99,4 |

| 1997 | 71,7 | 96,8 | 57,2 | 50,7 | 89,0 | 99,3 |

| 1998 | 72,5 | 96,6 | 62,7 | 49,3 | 88,4 | 99,2 |

| 1999 | 72,7 | 96,5 | 57,6 | 48,4 | 88,5 | 99,1 |

| 2000 | 69,5 | 96,8 | 52,0 | 47,5 | 86,2 | 98,8 |

| 2001 | 69,8 | 97,0 | 51,9 | 47,4 | 86,1 | 98,8 |

| 2002 | 69,0 | 97,0 | 55,1 | 47,4 | 86,5 | 98,9 |

| 2003 | 67,2 | 97,1 | 55,3 | 47,8 | 86,9 | 98,9 |

| 2004 | 67,8 | 97,1 | 52,8 | 46,5 | 86,8 | 98,9 |

| 2005 | 66,2 | 97,1 | 46,5 | 44,5 | 86,4 | 98,9 |

| 2006 | 63,2 | 97,2 | 43,1 | 42,1 | 86,1 | 98,8 |

| 2007 | 63,6 | 97,2 | 40,8 | 41,5 | 85,8 | 98,8 |

| 2008 | 61,0 | 97,3 | 35,8 | 40,9 | 85,6 | 98,8 |

| 2009 | 59,0 | 97,2 | 44,8 | 43,1 | 86,0 | 98,8 |

| 2010 | 59,1 | 96,6 | 46,4 | 44,1 | 82,9 | 98,4 |

| 2011 | 60,3 | 96,5 | 42,0 | 42,4 | 81,9 | 98,1 |

| 2012 | 60,1 | 96,5 | 43,5 | 42,9 | 81,3 | 98,2 |

| 2013 | 57,3 | 96,5 | 46,1 | 43,3 | 80,7 | 98,4 |

| 2014 | 61,3 | 96,4 | 49,4 | 43,3 | 80,1 | 97,6 |

| 2015 | 59,5 | 96,0 | 53,1 | 39,9 | 79,9 | 99,0 |

| 2016 | 58,4 | 96,1 | 57,0 | 40,1 | 79,9 | 98,4 |

| 2017 | 59,0 | 95,9 | 53,2 | 39,5 | 79,4 | 98,1 |

| 2018 | 58,7 | 95,7 | 50,1 | 37,8 | 79,4 | 99,1 |

| 2019 | 58,3 | 96,0 | 50,3 | 37,8 | 79,6 | 99,0 |

- Note : Le made in mesure le contenu en valeur ajoutée intérieure de la demande intérieure finale.

- Lecture : En 2019, le made in France dans l'industrie est de 38 %.

- Champ : France.

- Sources : Université de Groningen, bases LR-WIOD et WIOD version 2016 ; Eurostat, TIES Figaro 2022, calculs des auteurs.

graphiqueFigure 1 – Part de made in France par branche

- Note : Le made in mesure le contenu en valeur ajoutée intérieure de la demande intérieure finale.

- Lecture : En 2019, le made in France dans l'industrie est de 38 %.

- Champ : France.

- Sources : Université de Groningen, bases LR-WIOD et WIOD version 2016 ; Eurostat, TIES Figaro 2022, calculs des auteurs.

La composition de la demande finale par branche explique une large part du niveau et de l’évolution des made in. Dans la plupart des pays, le made in est proche de 100 % dans la construction et nettement plus élevé dans les services que dans l’industrie manufacturière, l’agriculture ou l’énergie. Dans les services, la demande intérieure est associée à une production résidente notamment dans la restauration, la santé ou l’éducation. En outre, les consommations intermédiaires des services correspondent pour l’essentiel à des productions résidentes. Au contraire, les biens industriels et agricoles peuvent être importés. Lorsque le bien final est produit sur le territoire, il s’accompagne de consommations intermédiaires avec un contenu importé élevé. Dans la branche énergie, la production est essentiellement intérieure, mais les matières premières sont importées dans les pays qui, comme la France, ne disposent pas de ressources fossiles sur leur territoire. Si la contribution française en matière de raffinage est en première approximation proportionnelle aux volumes, le made in de l’énergie fluctue fortement sur la période, en miroir avec les variations des prix des hydrocarbures.

Le made in a baissé de manière similaire dans les pays européens comparables à la France

La taille du pays, mesurée par son PIB ou sa population, joue un rôle important sur le niveau du made in. Un pays de grande taille satisfait avec sa propre production une plus grande part de sa demande intérieure finale. Toutes branches confondues, le made in est proche dans les pays de taille comparable en Europe en 2019, avec 75 % en Allemagne, 78 % en Espagne, et 80 % en Italie (figure 2). L’Irlande et les Pays‑Bas, des pays moins peuplés qui sont davantage intégrés au commerce international, ont des taux de made in plus faibles (respectivement 44 % et 63 %). Le made in est à l’inverse plus élevé aux États-Unis (83 %) et en Chine (87 %). Le made in France a diminué dans une proportion comparable à celle de ses grands voisins européens : la tendance est la même, que les pays soient en excédent ou en déficit courant, avec un chômage structurel élevé ou bas. Elle illustre le phénomène mondial d’allongement des chaînes de valeur mondiales, avec l’intégration de la Chine depuis une trentaine d’années.

tableauFigure 2 – Part de made in dans les principaux pays européens

| Année | Allemagne | Espagne | France | Italie |

|---|---|---|---|---|

| 1965 | 86,9 | 88,1 | 88,8 | 90,1 |

| 1966 | 87,0 | 87,9 | 88,3 | 89,5 |

| 1967 | 87,3 | 89,1 | 88,6 | 89,2 |

| 1968 | 86,7 | 89,0 | 88,5 | 89,5 |

| 1969 | 86,0 | 88,5 | 87,2 | 88,6 |

| 1970 | 85,9 | 88,3 | 86,8 | 87,6 |

| 1971 | 86,1 | 89,1 | 86,8 | 87,7 |

| 1972 | 86,3 | 88,4 | 86,5 | 87,3 |

| 1973 | 86,2 | 87,7 | 86,0 | 85,6 |

| 1974 | 84,4 | 85,4 | 82,8 | 82,6 |

| 1975 | 84,3 | 86,7 | 85,6 | 85,4 |

| 1976 | 83,4 | 86,2 | 83,8 | 83,5 |

| 1977 | 83,5 | 87,3 | 83,9 | 83,9 |

| 1978 | 83,9 | 88,8 | 84,4 | 84,5 |

| 1979 | 82,7 | 88,6 | 83,5 | 83,6 |

| 1980 | 81,4 | 86,5 | 82,0 | 82,5 |

| 1981 | 80,7 | 85,4 | 81,3 | 82,0 |

| 1982 | 81,0 | 85,1 | 80,9 | 82,7 |

| 1983 | 81,2 | 84,4 | 81,7 | 84,3 |

| 1984 | 80,5 | 85,1 | 81,2 | 83,4 |

| 1985 | 80,2 | 85,0 | 81,2 | 83,4 |

| 1986 | 82,4 | 86,6 | 83,4 | 86,0 |

| 1987 | 82,9 | 85,5 | 83,3 | 85,8 |

| 1988 | 82,6 | 84,9 | 83,0 | 85,8 |

| 1989 | 81,5 | 84,2 | 82,2 | 85,2 |

| 1990 | 81,3 | 85,1 | 82,6 | 85,6 |

| 1991 | 80,6 | 85,3 | 82,8 | 86,4 |

| 1992 | 81,6 | 85,5 | 83,6 | 86,1 |

| 1993 | 83,3 | 86,3 | 84,8 | 86,4 |

| 1994 | 82,9 | 84,6 | 84,1 | 85,4 |

| 1995 | 82,8 | 84,1 | 83,9 | 84,2 |

| 1996 | 82,4 | 84,0 | 83,8 | 85,4 |

| 1997 | 81,2 | 82,7 | 83,3 | 84,5 |

| 1998 | 80,5 | 82,0 | 82,8 | 83,8 |

| 1999 | 79,5 | 81,0 | 82,6 | 83,3 |

| 2000 | 78,8 | 77,3 | 80,9 | 81,2 |

| 2001 | 79,2 | 77,9 | 81,2 | 81,3 |

| 2002 | 80,4 | 78,9 | 81,8 | 81,8 |

| 2003 | 80,0 | 79,4 | 82,3 | 82,4 |

| 2004 | 79,3 | 78,6 | 82,0 | 82,0 |

| 2005 | 78,2 | 78,3 | 81,2 | 81,4 |

| 2006 | 76,7 | 77,8 | 80,6 | 80,0 |

| 2007 | 76,1 | 77,5 | 80,3 | 79,9 |

| 2008 | 75,7 | 78,6 | 80,0 | 79,9 |

| 2009 | 78,2 | 82,6 | 81,9 | 82,9 |

| 2010 | 76,4 | 80,9 | 80,6 | 80,9 |

| 2011 | 75,0 | 79,9 | 79,3 | 80,4 |

| 2012 | 75,4 | 80,0 | 79,2 | 81,5 |

| 2013 | 75,4 | 80,1 | 79,3 | 82,2 |

| 2014 | 75,7 | 79,2 | 79,0 | 82,3 |

| 2015 | 75,3 | 78,9 | 78,5 | 81,3 |

| 2016 | 75,7 | 79,3 | 78,7 | 81,5 |

| 2017 | 75,1 | 78,4 | 78,1 | 80,5 |

| 2018 | 74,8 | 77,9 | 77,8 | 79,9 |

| 2019 | 74,9 | 78,3 | 77,9 | 80,4 |

- Note : Le made in mesure le contenu en valeur ajoutée intérieure de la demande intérieure finale.

- Lecture : En 2019, le made in France dans l'ensemble des branches est de 78 %.

- Sources : Université de Groningen, bases LR-WIOD et WIOD version 2016 ; Eurostat, TIES Figaro 2022, calculs des auteurs.

graphiqueFigure 2 – Part de made in dans les principaux pays européens

- Note : Le made in mesure le contenu en valeur ajoutée intérieure de la demande intérieure finale.

- Lecture : En 2019, le made in France dans l'ensemble des branches est de 78 %.

- Sources : Université de Groningen, bases LR-WIOD et WIOD version 2016 ; Eurostat, TIES Figaro 2022, calculs des auteurs.

La décomposition du made in par branche peut différer d’un pays à l’autre. En 2019, le made in en biens manufacturiers de la France (38 %) est inférieur à celui de l’Allemagne (52 %) et de l’Italie (51 %), et légèrement inférieur à celui de l’Espagne (40 %). Celui des États-Unis s’établit à 66 %. Entre 1965 et 2019, le made in en produits manufacturiers chute de 44 points en France et de 33 points en Allemagne. S’agissant des produits agricoles, la baisse est de 20 points en France et de 28 points en Allemagne.

Le made in Chine remplace le made in Europe dans la consommation française

En miroir de la baisse du made in France depuis 1965, la production d’autres pays représente une part de plus en plus élevée dans la consommation française. Entre 2000, juste avant l’adhésion de la Chine à l’Organisation mondiale du commerce, et 2019, la part de la Chine dans les contenus importés de la demande finale française (le made in Chine) augmente de 5,0 points (figure 3). La part des partenaires européens a tendance à s’éroder, avec une baisse particulièrement marquée sur cette même période pour le Royaume-Uni (-5,9 points), l’Allemagne (-3,6 points) et l’Italie (-2,3 points). Le contenu en importations espagnoles se maintient (-0,2 point), alors que celui en importations américaines (+1,7 point) augmente.

tableauFigure 3 – Structure du contenu en importation de la demande intérieure finale en France par pays de provenance

| Année | Belgique | Chine | Allemagne | Espagne | Royaume‑Uni | Italie | Pays‑Bas | États‑Unis |

|---|---|---|---|---|---|---|---|---|

| 1965 | 5,6 | 0,7 | 13,9 | 1,9 | 7,6 | 7,6 | 4,6 | 14,0 |

| 1966 | 5,8 | 0,8 | 14,8 | 2,0 | 7,5 | 8,6 | 4,6 | 13,5 |

| 1967 | 6,3 | 0,7 | 15,3 | 1,9 | 7,6 | 9,2 | 5,0 | 12,7 |

| 1968 | 6,9 | 0,7 | 16,6 | 1,7 | 7,1 | 10,1 | 5,9 | 13,0 |

| 1969 | 7,8 | 0,7 | 17,9 | 1,7 | 6,8 | 10,7 | 5,7 | 11,5 |

| 1970 | 7,4 | 0,4 | 17,2 | 1,6 | 6,3 | 9,1 | 4,8 | 12,3 |

| 1971 | 7,3 | 0,4 | 17,6 | 2,0 | 6,6 | 9,8 | 5,2 | 11,0 |

| 1972 | 7,8 | 0,5 | 18,1 | 2,3 | 6,9 | 10,2 | 5,5 | 10,6 |

| 1973 | 7,5 | 0,5 | 18,3 | 2,4 | 6,4 | 8,9 | 5,1 | 10,4 |

| 1974 | 6,4 | 0,4 | 15,7 | 2,3 | 5,7 | 7,5 | 4,6 | 9,9 |

| 1975 | 5,9 | 0,4 | 14,7 | 2,5 | 5,8 | 8,4 | 4,8 | 9,3 |

| 1976 | 6,0 | 0,4 | 16,3 | 2,7 | 5,9 | 8,4 | 4,7 | 9,2 |

| 1977 | 5,5 | 0,3 | 15,5 | 2,9 | 6,1 | 8,6 | 4,4 | 8,6 |

| 1978 | 5,8 | 0,3 | 15,7 | 3,3 | 6,4 | 9,1 | 4,8 | 9,1 |

| 1979 | 5,6 | 0,4 | 14,5 | 3,4 | 6,9 | 9,0 | 4,7 | 9,7 |

| 1980 | 4,8 | 0,4 | 12,5 | 3,1 | 6,0 | 7,5 | 3,9 | 10,0 |

| 1981 | 4,1 | 0,4 | 11,9 | 2,9 | 5,9 | 7,1 | 3,7 | 10,4 |

| 1982 | 4,1 | 0,5 | 13,5 | 3,1 | 6,2 | 7,6 | 3,7 | 10,3 |

| 1983 | 4,2 | 0,5 | 13,3 | 3,3 | 7,0 | 8,1 | 3,9 | 10,2 |

| 1984 | 4,4 | 0,5 | 12,5 | 3,7 | 8,4 | 8,2 | 4,6 | 11,5 |

| 1985 | 4,8 | 0,6 | 13,3 | 4,3 | 9,3 | 8,9 | 4,9 | 12,2 |

| 1986 | 5,8 | 0,6 | 16,2 | 4,8 | 7,3 | 10,8 | 5,1 | 12,7 |

| 1987 | 5,8 | 0,8 | 15,9 | 5,0 | 7,9 | 10,9 | 4,8 | 11,6 |

| 1988 | 5,7 | 0,9 | 16,3 | 4,7 | 7,8 | 10,6 | 4,8 | 11,8 |

| 1989 | 5,7 | 0,8 | 15,9 | 4,8 | 7,6 | 10,4 | 4,5 | 11,8 |

| 1990 | 5,6 | 0,8 | 16,0 | 5,2 | 7,9 | 10,8 | 4,6 | 11,8 |

| 1991 | 5,4 | 1,1 | 16,6 | 5,7 | 8,5 | 10,4 | 4,8 | 13,5 |

| 1992 | 5,7 | 1,1 | 16,8 | 5,9 | 8,4 | 10,1 | 4,6 | 11,5 |

| 1993 | 6,2 | 1,3 | 16,4 | 5,9 | 9,1 | 9,9 | 4,9 | 12,3 |

| 1994 | 6,4 | 1,4 | 17,1 | 6,6 | 9,5 | 10,4 | 5,0 | 12,0 |

| 1995 | 6,4 | 1,5 | 18,1 | 7,0 | 9,2 | 10,3 | 5,5 | 11,1 |

| 1996 | 6,0 | 1,8 | 17,0 | 7,4 | 9,3 | 10,7 | 5,3 | 11,4 |

| 1997 | 5,7 | 2,3 | 16,3 | 7,4 | 10,0 | 10,3 | 5,2 | 11,8 |

| 1998 | 5,7 | 2,4 | 17,1 | 7,8 | 9,9 | 10,6 | 5,1 | 12,0 |

| 1999 | 5,3 | 2,5 | 16,8 | 7,6 | 9,6 | 10,0 | 5,1 | 11,8 |

| 2000 | 4,9 | 2,3 | 15,6 | 6,6 | 9,2 | 9,0 | 4,9 | 10,2 |

| 2001 | 4,9 | 2,3 | 16,2 | 6,9 | 8,9 | 9,3 | 5,3 | 9,7 |

| 2002 | 5,1 | 2,4 | 17,0 | 7,0 | 8,6 | 9,3 | 5,2 | 9,3 |

| 2003 | 5,4 | 3,1 | 16,9 | 7,6 | 8,2 | 9,4 | 5,0 | 7,7 |

| 2004 | 5,2 | 3,5 | 17,3 | 7,3 | 8,1 | 9,0 | 4,6 | 7,0 |

| 2005 | 5,0 | 4,0 | 16,3 | 6,8 | 7,5 | 8,6 | 4,4 | 7,0 |

| 2006 | 4,6 | 4,4 | 15,6 | 6,6 | 7,7 | 8,2 | 4,2 | 6,9 |

| 2007 | 4,6 | 5,1 | 16,1 | 6,7 | 6,8 | 8,1 | 4,2 | 7,0 |

| 2008 | 4,5 | 5,3 | 15,5 | 6,5 | 6,1 | 7,8 | 4,2 | 6,7 |

| 2009 | 4,4 | 5,7 | 15,8 | 7,0 | 6,1 | 7,3 | 4,5 | 7,6 |

| 2010 | 4,3 | 5,1 | 14,7 | 5,2 | 4,1 | 6,8 | 3,7 | 10,0 |

| 2011 | 4,3 | 6,0 | 15,7 | 5,2 | 3,8 | 6,6 | 3,8 | 8,1 |

| 2012 | 4,2 | 6,3 | 15,0 | 4,9 | 4,6 | 6,2 | 3,6 | 9,1 |

| 2013 | 4,1 | 6,7 | 13,7 | 5,8 | 4,4 | 6,2 | 3,3 | 10,2 |

| 2014 | 4,1 | 6,8 | 14,4 | 5,5 | 5,0 | 6,1 | 3,7 | 9,0 |

| 2015 | 4,0 | 7,6 | 13,2 | 5,8 | 3,8 | 6,4 | 3,8 | 12,3 |

| 2016 | 4,1 | 6,7 | 13,9 | 6,1 | 4,7 | 6,6 | 3,9 | 11,3 |

| 2017 | 4,2 | 7,0 | 13,8 | 6,2 | 4,6 | 6,3 | 3,8 | 11,0 |

| 2018 | 4,1 | 7,2 | 12,4 | 6,9 | 3,9 | 6,4 | 3,8 | 12,0 |

| 2019 | 3,9 | 7,3 | 12,0 | 6,4 | 3,2 | 6,7 | 4,0 | 11,8 |

- Lecture : En 2019, 12 % du contenu importé des produits consommés en France provient d’Allemagne.

- Sources : Université de Groningen, bases LR-WIOD et WIOD version 2016 ; Eurostat, TIES Figaro 2022, calculs des auteurs.

graphiqueFigure 3 – Structure du contenu en importation de la demande intérieure finale en France par pays de provenance

- Lecture : En 2019, 12 % du contenu importé des produits consommés en France provient d’Allemagne.

- Sources : Université de Groningen, bases LR-WIOD et WIOD version 2016 ; Eurostat, TIES Figaro 2022, calculs des auteurs.

En 2019, le contenu importé des produits consommés en France provient principalement d’Allemagne (12,0 %), des États-Unis (11,8 %) et, dans une moindre mesure, de Chine (7,3 %), d’Italie (6,7 %) et d’Espagne (6,4 %). Les importations provenant d’Allemagne pour satisfaire la demande intérieure finale française sont assez variées. Certains produits proviennent principalement d’un pays particulier : c’est le cas par exemple des produits informatiques importés surtout de Chine ou des véhicules automobiles importés principalement d’Espagne. Les biens du champ manufacturier sont surtout importés d’Allemagne et de Chine, et les denrées alimentaires d’Allemagne, des Pays‑Bas et d’Italie.

Près de 30 % des exportations françaises sont composées de produits importés

L’indicateur de made in France peut être complété par un indicateur de contenu en valeur ajoutée française dans les exportations, de manière à disposer des utilisations à la fois intérieures et extérieures de la valeur ajoutée produite en France. Il permet également d’avoir une mesure plus précise de la composante effectivement produite en France des exportations françaises, en tenant compte que, pour leur fabrication, celles-ci utilisent en partie des intrants importés. Cet indicateur renseigne également sur le degré d’intégration aux chaînes de valeur mondiales.

Depuis 1965, le contenu en valeur ajoutée intérieure des exportations françaises a diminué de près de 14 points, avec une stabilisation depuis 2011 (figure 4). En 2019, les exportations contiennent 71 % de valeur ajoutée intérieure et 29 % de valeur ajoutée étrangère. La part de valeur ajoutée intérieure dans les exportations est la plus élevée pour les matériels de transport et les services aux entreprises.

tableauFigure 4 – Contenu en valeur ajoutée intérieure des exportations

| Année | Allemagne | Espagne | France | Italie |

|---|---|---|---|---|

| 1965 | 86,9 | 85,7 | 85,7 | 88,1 |

| 1966 | 87,1 | 85,5 | 85,3 | 87,1 |

| 1967 | 87,7 | 86,0 | 85,8 | 86,7 |

| 1968 | 86,8 | 85,3 | 85,6 | 86,8 |

| 1969 | 86,1 | 85,0 | 84,1 | 86,4 |

| 1970 | 86,0 | 84,7 | 83,6 | 85,4 |

| 1971 | 85,8 | 85,2 | 83,9 | 85,5 |

| 1972 | 85,8 | 85,1 | 83,5 | 85,4 |

| 1973 | 85,5 | 84,2 | 82,3 | 83,0 |

| 1974 | 84,0 | 81,3 | 77,7 | 80,0 |

| 1975 | 84,2 | 82,5 | 80,3 | 83,0 |

| 1976 | 82,8 | 81,6 | 78,3 | 81,1 |

| 1977 | 83,0 | 82,6 | 78,5 | 81,9 |

| 1978 | 83,5 | 84,1 | 80,4 | 82,6 |

| 1979 | 82,0 | 83,7 | 79,4 | 80,5 |

| 1980 | 80,9 | 81,4 | 78,3 | 80,1 |

| 1981 | 80,4 | 80,1 | 78,4 | 79,8 |

| 1982 | 80,6 | 79,5 | 78,2 | 80,2 |

| 1983 | 80,6 | 78,6 | 79,1 | 82,0 |

| 1984 | 79,3 | 78,1 | 77,8 | 80,5 |

| 1985 | 78,9 | 78,0 | 77,9 | 80,6 |

| 1986 | 81,2 | 81,3 | 80,7 | 84,1 |

| 1987 | 81,6 | 81,6 | 80,5 | 84,4 |

| 1988 | 81,4 | 81,9 | 80,0 | 84,1 |

| 1989 | 80,5 | 80,9 | 79,2 | 83,1 |

| 1990 | 80,3 | 81,0 | 79,9 | 83,9 |

| 1991 | 79,3 | 81,4 | 80,1 | 84,7 |

| 1992 | 79,9 | 81,5 | 80,8 | 84,9 |

| 1993 | 81,7 | 81,1 | 81,5 | 84,6 |

| 1994 | 80,7 | 79,0 | 79,7 | 83,3 |

| 1995 | 79,8 | 78,1 | 79,2 | 81,9 |

| 1996 | 79,9 | 78,2 | 78,7 | 83,5 |

| 1997 | 78,8 | 77,2 | 78,0 | 82,8 |

| 1998 | 78,2 | 76,8 | 77,3 | 82,6 |

| 1999 | 77,2 | 76,0 | 77,3 | 82,5 |

| 2000 | 74,6 | 73,5 | 74,3 | 79,7 |

| 2001 | 75,1 | 75,8 | 74,9 | 79,9 |

| 2002 | 76,8 | 76,9 | 75,9 | 80,5 |

| 2003 | 76,0 | 77,2 | 76,1 | 80,7 |

| 2004 | 75,1 | 76,1 | 74,4 | 79,7 |

| 2005 | 73,9 | 75,5 | 73,1 | 78,1 |

| 2006 | 72,2 | 74,3 | 72,0 | 76,3 |

| 2007 | 71,2 | 73,8 | 72,2 | 75,8 |

| 2008 | 70,6 | 73,8 | 71,4 | 75,5 |

| 2009 | 73,4 | 77,1 | 74,1 | 77,4 |

| 2010 | 70,6 | 71,5 | 71,8 | 73,0 |

| 2011 | 68,8 | 68,5 | 70,2 | 71,2 |

| 2012 | 69,1 | 68,2 | 70,3 | 72,0 |

| 2013 | 69,3 | 68,3 | 70,8 | 72,4 |

| 2014 | 69,8 | 68,4 | 71,1 | 72,9 |

| 2015 | 71,0 | 69,1 | 72,1 | 74,5 |

| 2016 | 71,6 | 69,7 | 72,4 | 75,8 |

| 2017 | 71,2 | 68,8 | 71,2 | 74,3 |

| 2018 | 70,7 | 68,2 | 71,0 | 73,2 |

| 2019 | 70,8 | 68,6 | 71,4 | 73,9 |

- Lecture : En 2019, la valeur ajoutée intérieure représente 71 % des exportations françaises.

- Sources : Université de Groningen, bases LR-WIOD et WIOD version 2016 ; Eurostat, TIES Figaro 2022, calculs des auteurs.

graphiqueFigure 4 – Contenu en valeur ajoutée intérieure des exportations

- Lecture : En 2019, la valeur ajoutée intérieure représente 71 % des exportations françaises.

- Sources : Université de Groningen, bases LR-WIOD et WIOD version 2016 ; Eurostat, TIES Figaro 2022, calculs des auteurs.

La baisse du contenu en valeur ajoutée intérieure entre 1965 et 2011 et la stabilisation depuis sont aussi visibles en Allemagne, en Espagne et en Italie, en ligne avec le ralentissement de l’intégration des chaînes de valeur mondiales depuis 2008. L’Italie se distingue par une part plus élevée du contenu en valeur ajoutée intérieure.

L’industrie, plus intégrée aux chaînes de valeur mondiales, est plus exposée à des ruptures de celles-ci

Le développement des chaînes de valeur s’accompagne, pour la France comme ses partenaires, de risques en matière de maîtrise des sources d’approvisionnement. La vulnérabilité d’une branche de l’économie à cet égard dépend de plusieurs facteurs. Premièrement, si les importations représentent une part importante des consommations intermédiaires, sa production est fortement exposée aux chocs externes. Deuxièmement, si les importations sont concentrées sur un petit nombre de pays et de branches de provenance, la branche peut avoir des difficultés à s’adapter à des problèmes affectant l’un de ces pays. Cette difficulté est aggravée si les autres pays du monde importent des mêmes pays. En effet, une faible diversification de l’origine géographique des importations peut refléter une offre mondiale qui est concentrée dans quelques pays‑clés, provoquant un goulet d’étranglement en cas de chocs [Ouvrir dans un nouvel ongletBerthou et al., 2020].

Dans ce contexte, plusieurs études récentes ont analysé les vulnérabilités de l’économie française en croisant les critères de concentration des fournisseurs, d’origine géographique et de substituabilité des biens sur les données détaillées des Douanes [Ouvrir dans un nouvel ongletBonneau, Nakaa, 2020 ; Ouvrir dans un nouvel ongletJaravel, Méjean, 2021]. Au total, elles identifient respectivement 121 et 644 produits importés vulnérables à des perturbations sur les approvisionnements, selon le niveau d’agrégation des données considéré. Ces produits vulnérables sont concentrés sur la Chine ou les États-Unis et sur les secteurs de la chimie, l’agro-alimentaire ou la métallurgie. Les études menées au niveau européen ont des conclusions proches en identifiant plusieurs secteurs-clés tels que les métaux rares, les semi-conducteurs et les produits pharmaceutiques [Ouvrir dans un nouvel ongletArjona et al., 2023 ; Ouvrir dans un nouvel ongletVicard, Wibaux, 2023]. Ces études soulignent la nécessité de diversifier les sources d’approvisionnement et d’investir dans la recherche-développement.

En complément de ces études qui s’appuient sur des données bilatérales de commerce à un niveau très fin, il est possible de quantifier les dépendances « en moyenne » à partir d’une approche semi-agrégée, fondée sur un tableau international des entrées-sorties (TIES ; sources), qui analyse la dépendance de la demande finale française en chaînes de valeur (méthodes). Les données mobilisées dans ce cadre ne sont pas assez fines pour décrire les risques associés aux dépendances à des produits très précis, comme les puces électroniques, les batteries ou des matériaux critiques nécessaires à la transition écologique. Cependant, elles permettent de mener une analyse intégrée des dépendances liées aux chaînes de valeur au niveau de 64 branches d’activité, en bénéficiant de la cohérence du cadre comptable du TIES et d’une certaine homogénéité des données dans le temps et dans l’espace.

D’une telle analyse il ressort que certaines branches cumulent trois critères associés à une forme de vulnérabilité : un contenu en import élevé de la demande finale française ; une structure de ces contenus faisant apparaître une plus forte concentration que la moyenne (indice de Herfindahl ; méthodes) ; et une structure d’importation française proche de celle des autres pays, indice d’une offre mondiale concentrée susceptible de compliquer la diversification des importations. Le cumul de ces trois facteurs peut s’interpréter comme une situation de dépendance ou vulnérabilité (méthodes). Ces secteurs sont notamment ceux de la fabrication de matériel de transport autre qu’automobile, de la fabrication de textile-habillement, des produits pétroliers raffinés, des produits pharmaceutiques, et enfin des produits informatiques et électroniques (figure 5). Dans une moindre mesure, la demande finale en produits agricoles apparaît comme assez concentrée, mais sa faible corrélation avec la structure d’importation des autres pays laisse envisager une concentration de circonstance liée à des proximités géographiques, par exemple due à des contraintes de conservation des produits.

tableauFigure 5 – Niveaux des contenus en valeur ajoutée importés au sein de la demande finale française par branche et indice de concentration, en France, en 2019

| Branche | Indice Herfindahl | Valeur ajoutée importée (en Md€) |

Coefficient de corrélation |

|---|---|---|---|

| Culture et production animale, chasse et services connexes | 4,4 | 15,2 | 0,7 |

| Sylviculture et exploitation forestière | 7,6 | 0,9 | 1 |

| Pêche et aquaculture | 1,7 | 0,5 | 0,6 |

| Mines et carrières | 10,3 | 0,4 | 0,8 |

| Fabrication de produits alimentaires, de boissons et de produits à base de tabac | 0,8 | 46,2 | 0,8 |

| Fabrication de textiles, d'articles d'habillement, de cuir et de produits connexes | 4,3 | 19,6 | 0,9 |

| Travail du bois et fabrication d'articles en bois et en liège, à l'exception des meubles ; fabrication d'articles en vannerie et sparterie | 1,3 | 0,7 | 0,8 |

| Fabrication de papier et d'articles en papier | 1,4 | 2,5 | 0,6 |

| Impression et reproduction de supports enregistrés | 1,6 | 0,2 | 0,5 |

| Fabrication de coke et de produits pétroliers raffinés | 2,8 | 19,6 | 1 |

| Fabrication de produits chimiques | 1,2 | 5,1 | 0,8 |

| Fabrication de produits pharmaceutiques de base et de préparations pharmaceutiques | 3,2 | 15 | 1 |

| Fabrication de produits en caoutchouc et en plastique | 1,4 | 5,7 | 0,8 |

| Fabrication d'autres produits minéraux non métalliques | 1,4 | 1,8 | 0,7 |

| Métallurgie de base | 1 | 3,1 | 0,6 |

| Fabrication de produits métalliques, à l'exception des machines et équipements | 1,3 | 7,4 | 0,8 |

| Fabrication de produits informatiques, électroniques et optiques | 3 | 14,1 | 0,9 |

| Fabrication d'équipements électriques | 1,4 | 10,6 | 0,9 |

| Fabrication de machines et d'équipements n.c.a. | 2 | 16,1 | 0,8 |

| Fabrication de véhicules automobiles, remorques et semi-remorques | 1,1 | 42,2 | 0,7 |

| Fabrication d'autres matériels de transport | 6,8 | 16,1 | 0,9 |

| Fabrication de meubles ; autres activités manufacturières | 1,6 | 14,6 | 0,9 |

| Réparation et installation de machines et d'équipements | 0,4 | 10 | 0,7 |

| Fourniture d'électricité, de gaz, de vapeur et d'air conditionné | 1,5 | 11,3 | 0,9 |

| Captage, traitement et distribution d'eau | 0,4 | 0,6 | 0,7 |

| Assainissement, gestion des déchets, activités de dépollution | 0,6 | 1,4 | 0,7 |

| Construction | 0,3 | 50,1 | 0,7 |

| Commerce de gros et de détail et réparation d'automobiles et de motocycles | 0,4 | 8,3 | 0,5 |

| Commerce de gros, à l'exception des véhicules à moteur et des motocycles | 0,7 | 9,7 | 0,6 |

| Commerce de détail, à l'exception des véhicules à moteur et des motocycles | 0,4 | 21,9 | 0,6 |

| Transports terrestres et transports par conduites | 0,9 | 7,8 | 0,7 |

| Transport par eau | 1,4 | 0,9 | 0,9 |

| Transport aérien | 1,8 | 6,8 | 1 |

| Entreposage et activités de soutien au transport | 1,3 | 2 | 0,9 |

| Activités de poste et de courrier | 1,3 | 0,2 | 0,7 |

| Hébergement et restauration | 0,6 | 15 | 0,7 |

| Activités d'édition | 1,5 | 7,6 | 0,8 |

| Production de films cinématographiques, de vidéos et de programmes de télévision ; activités de programmation et de diffusion | 0,8 | 2,3 | 0,9 |

| Télécommunications | 1,1 | 5,7 | 0,9 |

| Programmation informatique, conseil et services d'information | 1,6 | 16,5 | 0,8 |

| Services financiers, à l'exception des assurances et des caisses de retraite | 2,9 | 3,7 | 0,8 |

| Assurance, réassurance et caisses de retraite, à l'exception de la sécurité sociale obligatoire | 1,4 | 11,1 | 0,9 |

| Activités auxiliaires de services financiers et d'assurance | 10,2 | 0,9 | 1 |

| Activités immobilières | 0,5 | 7,4 | 0,8 |

| Activités juridiques et comptables ; activités des sièges sociaux ; activités de conseil de gestion | 3,4 | 6,9 | 0,7 |

| Activités d'architecture et d'ingénierie ; activités de contrôle et analyses techniques | 1,8 | 5,3 | 0,9 |

| Recherche et développement scientifiques | 0,6 | 8,5 | 0,4 |

| Publicité et études de marché | 3,3 | 0 | 0,6 |

| Autres activités spécialisées, scientifiques et techniques ; activités vétérinaires | 5,9 | 4,4 | 1 |

| Activités de location et de crédit-bail | 0,5 | 0,8 | 0,6 |

| Activités liées à l'emploi | 9,5 | 0,2 | 0,8 |

| Activités des agences de voyage, services de réservation des voyagistes et activités connexes | 0,8 | 0,9 | 0,7 |

| Sécurité et enquêtes, services et paysages, activités de bureau et de soutien | 2,7 | 0,4 | 0,4 |

| Administration publique et défense ; sécurité sociale obligatoire | 0,4 | 15 | 0,7 |

| Enseignement | 0,5 | 5,5 | 0,1 |

| Activités liées à la santé humaine | 0,4 | 15,2 | 0,8 |

| Activités de soins résidentiels et activités d'action sociale sans hébergement | 0,3 | 3,9 | 0,7 |

| Activités créatives, artistiques et de divertissement ; bibliothèques, archives, musées et autres activités culturelles ; jeux de hasard et d'argent | 0,3 | 3,1 | 0,4 |

| Activités sportives, récréatives et de loisirs | 0,3 | 3 | 0,5 |

| Activités des organisations associatives | 0,4 | 1,3 | 0,7 |

| Réparation d'ordinateurs et de biens personnels et domestiques | 0,4 | 1,6 | 0,6 |

| Autres services personnels | 0,6 | 1,4 | 0,6 |

- Notes : La taille des points représente la corrélation entre la structure des contenus importés en France et dans le reste du monde. L'indice de Herfindahl mesure la concentration des fournisseurs d'un produit (méthodes).

- Lecture : La demande finale de l’économie française contient 16,1 milliards d'euros de produits importés issus de la branche de fabrication des « autres matériels de transports » avec un indice de Herfindahl de 6,8. Par ailleurs, la structure pays*produit de provenance est très corrélée à celle des autres pays (0,9).

- Champ : France.

- Source : Eurostat, TIES Figaro 2022, calculs des auteurs.

graphiqueFigure 5 – Niveaux des contenus en valeur ajoutée importés au sein de la demande finale française par branche et indice de concentration, en France, en 2019

- Notes : La taille des points représente la corrélation entre la structure des contenus importés en France et dans le reste du monde. L'indice de Herfindahl mesure la concentration des fournisseurs d'un produit (méthodes).

- Lecture : La demande finale de l’économie française contient 16,1 milliards d'euros de produits importés issus de la branche de fabrication des « autres matériels de transports » avec un indice de Herfindahl de 6,8. Par ailleurs, la structure pays*produit de provenance est très corrélée à celle des autres pays (0,9).

- Champ : France.

- Source : Eurostat, TIES Figaro 2022, calculs des auteurs.

Un potentiel de réduction du déficit commercial et d’entraînement plus grand dans l’industrie

Une hausse de la production d’une branche entraîne le reste de l’économie via les achats de cette branche. Cet effet multiplicateur est particulièrement élevé quand les consommations intermédiaires représentent une part importante de la production de la branche et quand elles sont produites en France. En effet, une large part des recettes du supplément d’activité tire alors l’activité des fournisseurs locaux, qui eux-mêmes font appel à d’autres fournisseurs, et ainsi de suite. Pour mesurer cet effet multiplicateur, l’indicateur de « lien amont » (backward linkage) renseigne la hausse de production dans toute l’économie nationale nécessaire pour satisfaire 1 euro de demande finale supplémentaire dans un produit donné. L’effet d’entraînement passe par l’achat des consommations intermédiaires mobilisées directement et indirectement, par la branche en question mais aussi par les branches qui fournissent ces consommations intermédiaires pour les produire, et ainsi de suite (méthodes).

En 2019 dans l’industrie agro-alimentaire, la production française est de 164 milliards d’euros (Md€), les consommations intermédiaires de 117 Md€, constituées à 97 Md€ de production intérieure et de 20 Md€ d’importations. Les principales consommations intermédiaires intérieures sont les produits agricoles (33 Md€) suivis de l’industrie agro-alimentaire (18 Md€) et du commerce de gros (10 Md€). Cette dernière branche utilise comme intrants principalement des services juridiques, des transports et des activités immobilières. Ainsi, l’industrie agro-alimentaire se caractérise par une part élevée de consommations intermédiaires intérieures dans la production, ce qui se traduit par un effet multiplicateur élevé. Cet effet multiplicateur est élevé dans plusieurs autres branches industrielles : les branches automobiles et autres matériels de transport, celles de la fabrication de produits chimiques, de la métallurgie ou encore de la fabrication de machines et équipements. Or, ces branches sont aussi souvent celles dans lesquelles les importations françaises sont les plus élevées (figure 6).

tableauFigure 6 – Montants des importations par branche et liens « amont » en France, en 2019

| Branche | Lien « amont » | Montant des importations (en Md€) |

|---|---|---|

| Culture et production animale, chasse et services connexes | 1,8 | 15,8 |

| Sylviculture et exploitation forestière | 1,8 | 0,7 |

| Pêche et aquaculture | 1,7 | 1,0 |

| Mines et carrières | 1,8 | 24,6 |

| Fabrication de produits alimentaires, de boissons et de produits à base de tabac | 2,1 | 42,0 |

| Fabrication de textiles, d'articles d'habillement, de cuir et de produits connexes | 1,6 | 30,2 |

| Travail du bois et fabrication d'articles en bois et en liège, à l'exception des meubles ; fabrication d'articles en vannerie et sparterie | 2,0 | 4,7 |

| Fabrication de papier et d'articles en papier | 1,9 | 10,2 |

| Impression et reproduction de supports enregistrés | 1,7 | 0,9 |

| Fabrication de coke et de produits pétroliers raffinés | 1,4 | 25,9 |

| Fabrication de produits chimiques | 1,7 | 31,2 |

| Fabrication de produits pharmaceutiques de base et de préparations pharmaceutiques | 1,5 | 22,0 |

| Fabrication de produits en caoutchouc et en plastique | 1,6 | 19,7 |

| Fabrication d'autres produits minéraux non métalliques | 1,9 | 8,3 |

| Métallurgie de base | 1,9 | 20,8 |

| Fabrication de produits métalliques, à l'exception des machines et équipements | 1,7 | 18,8 |

| Fabrication de produits informatiques, électroniques et optiques | 1,5 | 28,7 |

| Fabrication d'équipements électriques | 1,6 | 24,0 |

| Fabrication de machines et d'équipements n.c.a. | 1,7 | 35,8 |

| Fabrication de véhicules automobiles, remorques et semi-remorques | 1,8 | 49,9 |

| Fabrication d'autres matériels de transport | 1,6 | 33,6 |

| Fabrication de meubles ; autres activités manufacturières | 1,6 | 19,5 |

| Réparation et installation de machines et d'équipements | 1,7 | 4,0 |

| Fourniture d'électricité, de gaz, de vapeur et d'air conditionné | 2,0 | 2,7 |

| Captage, traitement et distribution d'eau | 1,9 | 0,1 |

| Assainissement, gestion des déchets, activités de dépollution | 1,8 | 1,6 |

| Construction | 1,9 | 3,2 |

| Commerce de gros et de détail et réparation d'automobiles et de motocycles | 1,5 | 7,2 |

| Commerce de gros, à l'exception des véhicules à moteur et des motocycles | 1,8 | 53,6 |

| Commerce de détail, à l'exception des véhicules à moteur et des motocycles | 1,6 | 14,6 |

| Transports terrestres et transports par conduites | 1,7 | 23,5 |

| Transport par eau | 2,2 | 3,6 |

| Transport aérien | 1,7 | 7,6 |

| Entreposage et activités de soutien au transport | 1,7 | 12,1 |

| Activités de poste et de courrier | 1,5 | 0,7 |

| Hébergement et restauration | 1,7 | 11,0 |

| Activités d'édition | 1,7 | 5,5 |

| Production de films cinématographiques, de vidéos et de programmes de télévision ; activités de programmation et de diffusion | 1,8 | 2,1 |

| Télécommunications | 1,7 | 5,9 |

| Programmation informatique, conseil et services d'information | 1,6 | 15,1 |

| Services financiers, à l'exception des assurances et des caisses de retraite | 1,8 | 18,3 |

| Assurance, réassurance et caisses de retraite, à l'exception de la sécurité sociale obligatoire | 2,2 | 9,5 |

| Activités auxiliaires de services financiers et d'assurance | 1,8 | 5,5 |

| Activités juridiques et comptables ; activités des sièges sociaux ; activités de conseil de gestion | 1,9 | 18,0 |

| Activités d'architecture et d'ingénierie ; activités de contrôle et analyses techniques | 1,7 | 6,6 |

| Publicité et études de marché | 1,7 | 3,6 |

| Autres activités spécialisées, scientifiques et techniques ; activités vétérinaires | 1,7 | 4,5 |

| Activités de location et de crédit-bail | 1,6 | 8,0 |

| Activités liées à l'emploi | 1,2 | 1,1 |

| Activités des agences de voyage, services de réservation des voyagistes et activités connexes | 2,1 | 2,5 |

| Sécurité et enquêtes, services et paysages, activités de bureau et de soutien | 1,7 | 6,3 |

| Administration publique et défense ; sécurité sociale obligatoire | 1,3 | 1,1 |

| Activités liées à la santé humaine | 1,3 | 0,1 |

| Activités créatives, artistiques et de divertissement ; bibliothèques, archives, musées et autres activités culturelles ; jeux de hasard et d'argent | 1,5 | 0,4 |

| Activités sportives, récréatives et de loisirs | 1,6 | 0,4 |

| Activités des organisations associatives | 1,5 | 0,1 |

| Réparation d'ordinateurs et de biens personnels et domestiques | 1,5 | 0,2 |

| Autres services personnels | 1,4 | 0,4 |

| Activités des ménages en tant qu'employeurs ; activités indifférenciées des ménages en matière de production de biens et de services pour usage propre | 1,0 | 0,3 |

- Note : L'indicateur de « lien amont » en abscisse mesure l’intensité de la dépendance directe et indirecte d’une branche à ses intrants. Il est croisé avec les niveaux des importations en ordonnée. Les branches situées dans le cadran en haut à droite sont celles dont la France importe beaucoup et qui présenteraient de forts effets sur la production nationale si leur production était nationale.

- Lecture : 1 euro de demande finale supplémentaire en automobile conduit à 1,8 euro de production supplémentaire française, avec l’entraînement des branches en « amont » auxquelles la branche automobile achète des intrants. Le montant des importations de la branche automobile est de 49,9 milliards d'euros.

- Champ : France.

- Source : Eurostat, TIES Figaro 2022, calculs des auteurs.

graphiqueFigure 6 – Montants des importations par branche et liens « amont » en France, en 2019

- Note : L'indicateur de « lien amont » en abscisse mesure l’intensité de la dépendance directe et indirecte d’une branche à ses intrants. Il est croisé avec les niveaux des importations en ordonnée. Les branches situées dans le cadran en haut à droite sont celles dont la France importe beaucoup et qui présenteraient de forts effets sur la production nationale si leur production était nationale.

- Lecture : 1 euro de demande finale supplémentaire en automobile conduit à 1,8 euro de production supplémentaire française, avec l’entraînement des branches en « amont » auxquelles la branche automobile achète des intrants. Le montant des importations de la branche automobile est de 49,9 milliards d'euros.

- Champ : France.

- Source : Eurostat, TIES Figaro 2022, calculs des auteurs.

Plus d’activité et d’emploi induits par une localisation d’activité dans l’industrie manufacturière

L’attractivité d’une économie se mesure par sa capacité à attirer des investissements directs étrangers contribuant à l’activité et à l’emploi. Elle s’incarne parfois dans l’espace médiatique par l’implantation sur le territoire national d’usines géantes (giga‑factories). Localiser l’investissement sur le territoire national induit des effets directs sur l’emploi et la valeur ajoutée, ou encore sur les émissions de carbone engendrées, mais aussi des effets indirects qui passent par la réorganisation des chaînes de valeur locales et internationales. A contrario, lorsque l’investissement est localisé à l’étranger, ce qui entraîne des importations de produits (finis ou intrants intermédiaires pour les entreprises françaises), les conséquences sur l’activité et les émissions de gaz à effet de serre sont très différentes. Des simulations permettent de comparer les conséquences économiques et environnementales de ces deux situations, selon qu’un établissement s’installe en France ou à l’étranger. L’exercice est réalisé à demande finale identique dans les deux situations pour tous les produits, en France comme à l'étranger, à structure productive et prix des facteurs de production inchangés (méthodes). Les simulations ne visent pas à identifier les conditions permettant d’obtenir qu’une activité s’installe en France, mais à mesurer des ordres de grandeur en mettant en évidence les écarts entre secteurs, notamment dans l’industrie manufacturière où se concentrent les enjeux de vulnérabilité et dont les choix d’implantation entre pays sont plus guidés par des logiques d’attractivité que dans la plupart des services.

Ainsi, si un établissement manufacturier produisant 1 Md€ de valeur ajoutée s’installait en France plutôt qu’à l’étranger, la valeur ajoutée augmenterait en France de 2,0 Md€ en tout, avec un entraînement des chaînes de fournisseurs de cet établissement à hauteur de 1,0 Md€. Le multiplicateur de valeur ajoutée, c’est-à-dire la hausse de valeur ajoutée totale rapportée à la hausse de valeur ajoutée de l’établissement supplémentaire, est donc égal à 2,0 dans l’industrie manufacturière (figure 7a). Au sein de l’industrie manufacturière, ce multiplicateur de valeur ajoutée est particulièrement élevé quand l’activité de l’établissement se situe dans l’industrie agro-alimentaire et l’industrie automobile (2,6), ainsi que dans l’industrie du bois et du papier (2,2). L’effet d’entraînement sur le reste de l’économie est plus faible avec un établissement dans la construction (multiplicateur de valeur ajoutée égal à 1,9), l’agriculture (1,7) et les services marchands (1,7).

tableauFigure 7a - Effets sur la valeur ajoutée, la production et le made in de l'implantation d’activité en France plutôt qu'à l'étranger, en 2019

| Secteur d’activité | Part du secteur dans la valeur ajoutée marchande | Effet sur la valeur ajoutée | Effet total sur la production | Effets directs sur la production | Effets indirects sur la production | Multiplicateur de production | Effets sur le made in | |

|---|---|---|---|---|---|---|---|---|

| (en %) | (en Md€) | (sans unité) | (en points de %) | |||||

| AZ | Agriculture, sylviculture et pêche | 2,4 | 1,7 | 3,8 | 2,2 | 1,6 | 1,7 | 0,057 |

| C1-C5 | Branches manufacturières, dont : | 14,3 | 2,0 | 5,5 | 3,2 | 2,3 | 1,7 | 0,039 |

| C1 | Fabrication de denrées alimentaires, de boissons et de produits à base de tabac | 2,7 | 2,6 | 7,0 | 3,5 | 3,5 | 2,0 | 0,082 |

| C2 | Cokéfaction et raffinage | 0,1 | 3,3 | 19,1 | 14,1 | 5,1 | 1,4 | 0,083 |

| C3 | Fabrication d'équipements électriques, électroniques, informatiques ; fabrication de machines, dont : | 1,9 | 1,7 | 4,3 | 2,7 | 1,6 | 1,6 | 0,013 |

| C26 | Produits informatiques, électroniques et optiques | 0,8 | 1,5 | 3,1 | 2,1 | 1,0 | 1,5 | 0,008 |

| C27 | Équipements électriques | 0,4 | 1,8 | 4,6 | 2,9 | 1,7 | 1,6 | 0,015 |

| C28 | Machines et équipements | 0,7 | 2,0 | 5,4 | 3,2 | 2,2 | 1,7 | 0,017 |

| C4 | Fabrication de matériels de transport, dont : | 2,1 | 2,2 | 6,9 | 4,2 | 2,6 | 1,6 | 0,021 |

| C29 | Véhicules automobiles, remorques et semi-remorques | 0,8 | 2,6 | 8,5 | 4,9 | 3,6 | 1,7 | 0,035 |

| C30 | Autres matériels de transport | 1,3 | 1,9 | 5,8 | 3,8 | 2,1 | 1,5 | 0,008 |

| C5 | Fabrication d'autres produits industriels, dont : | 7,5 | 1,8 | 4,6 | 2,8 | 1,9 | 1,7 | 0,041 |

| C13T15 | Textile, habillement, cuir et produits connexes | 0,3 | 1,9 | 4,9 | 3,0 | 1,9 | 1,6 | 0,030 |

| CC | Travail du bois, industries du papier et imprimerie | 0,7 | 2,2 | 5,8 | 3,2 | 2,6 | 1,8 | 0,061 |

| C20 | Produits chimiques | 1,3 | 1,8 | 4,7 | 2,9 | 1,8 | 1,6 | 0,016 |

| C21 | Produits pharmaceutiques de base et préparations pharmaceutiques | 0,8 | 1,5 | 3,1 | 2,1 | 1,0 | 1,5 | 0,010 |

| C25 | Fabrication de produits métalliques, à l'exception des machines et équipements | 1,2 | 1,8 | 4,4 | 2,6 | 1,7 | 1,7 | 0,044 |

| CM | Autres industries manufacturières ; réparation et installation de machines et d'équipements | 1,8 | 1,7 | 3,9 | 2,4 | 1,5 | 1,6 | 0,039 |

| DE | Électricité/gaz, gestion eaux usées | 3,3 | 2,1 | 5,9 | 3,0 | 2,9 | 2,0 | 0,066 |

| FZ | Construction | 7,2 | 1,9 | 4,5 | 2,5 | 2,0 | 1,8 | 0,083 |

| G-U hors O-Q | Services marchands, dont : | 72,9 | 1,6 | 2,9 | 1,8 | 1,1 | 1,6 | 0,053 |

| GZ | Commerce de gros et de détail | 13,0 | 1,7 | 3,4 | 2,0 | 1,4 | 1,7 | 0,053 |

| JZ | Information et communication | 6,9 | 1,6 | 3,0 | 1,9 | 1,2 | 1,6 | 0,057 |

| MN | Activités scientifiques et techniques ; services administratifs et de soutien | 17,9 | 1,7 | 3,2 | 1,9 | 1,3 | 1,7 | 0,052 |

| Ensemble de l'économie marchande | 100,0 | 1,7 | 3,5 | 2,1 | 1,4 | 1,7 | 0,050 | |

- Erratum : Le 20 décembre 2024, les données de ce tableau ont été corrigées en raison d’une erreur mineure de pondération.

- Note : Chaque ligne renseigne l’effet de l'implantation en France plutôt qu'à l'étranger d’activité dans la branche concernée correspondant à 1 Md€ de valeur ajoutée. Compte tenu des arrondis, les décompositions peuvent légèrement différer de leur agrégation. L'effet sur la valeur ajoutée peut se lire aussi comme un multiplicateur de valeur ajoutée et correspond comptablement à l'effet sur le solde extérieur.

- Lecture : L'implantation en France plutôt qu'à l'étranger d’un établissement dans la branche automobile générant 1 Md€ de valeur ajoutée induirait 2,6 Md€ de valeur ajoutée en tout dans l'économie française. La production automobile augmenterait de 8,5 Md€, dont 4,9 Md€ dans le nouvel établissement et 3,6 Md€ dans le reste de l’économie, soit un multiplicateur de production de 1,7. Le made in France augmenterait de 0,035 point de pourcentage.

- Champ : France.

- Source : Eurostat, TIES Figaro 2022, calculs des auteurs.

Le montant de la production nécessaire à un établissement pour créer 1 Md€ de valeur ajoutée est plus ou moins élevé selon l’importance des consommations intermédiaires dans le processus de production : dans l’industrie automobile par exemple, un établissement doit assurer une production de 4,9 Md€ pour dégager une valeur ajoutée de 1 Md€, car les intrants y représentent une part particulièrement élevée de la production. Dans la branche cokéfaction-raffinage, caractérisée par une part des consommations intermédiaires dans la production très élevée, la production nécessaire est encore plus élevée. Dans les services marchands, qui mobilisent relativement peu d’intrants, la production de l’établissement pour 1 Md€ de valeur ajoutée est de 1,8 Md€.

Cette production a des effets d’entraînement : les achats d’intrants de l’établissement initial génèrent une production supplémentaire pour ces fournisseurs, cette production mobilise elle-même des consommations intermédiaires, et ainsi de suite. Toute la chaîne de fournisseurs, français et étrangers, fait face à une demande supplémentaire, et ils augmentent donc leur production en conséquence. Et plus l’établissement initial fait appel à des intrants, plus la production augmente dans toute cette chaîne de fournisseurs. Si un établissement s’installe à l’étranger plutôt qu’en France, ces effets d’entraînement existent également, mais on peut s’attendre à ce qu’ils soient de moindre ampleur en France. L’effet total sur la production cumule à la fois les effets directs et ces effets d’entraînement. Comparer les cas d’une installation en France plutôt qu’à l’étranger nécessite de mesurer les effets d’entraînement d’une installation en France, nets de ceux d’une installation à l’étranger. Selon la branche dans laquelle se situe le nouvel établissement, la production augmente au total de 8,5 Md€ (industrie automobile), de 7,0 Md€ (industrie agro-alimentaire), ou de 2,9 Md€ (services marchands). Du fait de consommations intermédiaires, directes et indirectes, provenant plus de France dans l’industrie agro-alimentaire que dans l’industrie automobile, le made in France y augmenterait nettement plus.

Une augmentation de l’activité en France plutôt qu’à l’étranger aurait également un effet positif sur le solde extérieur français : la hausse de la production d’une branche de l’économie en France d’un côté serait en partie exportée, et d’un autre côté permettrait de réduire les importations de biens produits à l’étranger. L’effet sur l’emploi en France dépend non seulement des effets d’entraînement, mais aussi de l’intensité en emploi des branches dont l’activité est affectée. La localisation en France plutôt qu’à l’étranger d’activité manufacturière générant directement 1 Md€ de valeur ajoutée créerait 24 400 emplois en tout (figure 7b). Au sein des branches manufacturières, une localisation d’activité en France dans l’industrie agro-alimentaire, l’industrie du bois, l’automobile et le textile-habillement augmenterait le plus l’emploi. Les créations d’emplois hors de l’établissement initial y seraient particulièrement marquées dans l’industrie agro-alimentaire et l’automobile, si on rapporte le total de créations d’emplois rapporté à l’emploi dans l’établissement initial, ces multiplicateurs d’emplois seraient très élevés (de 2,9 et 3,8).

Dans le scénario d’une localisation de l’activité en France plutôt qu’à l’étranger, la demande adressée aux produits français dans les différents pays du monde augmente au détriment des produits similaires étrangers. Ces évolutions ont donc des répercussions sur tout le réseau de production mondial : la production supplémentaire en France fait appel à des intrants supplémentaires, en France principalement mais aussi à l’étranger. Selon le positionnement des pays dans les chaînes de valeur, ces différents mécanismes sont plus ou moins forts. En moyenne, pour une localisation d’activité de 1 Md€ dans les branches manufacturières en France plutôt que chez nos partenaires commerciaux, la valeur ajoutée baisserait dans la plupart des pays (de 275 millions d’euros (M€) en Allemagne, de 130 M€ en Italie et de 100 M€ en Espagne).

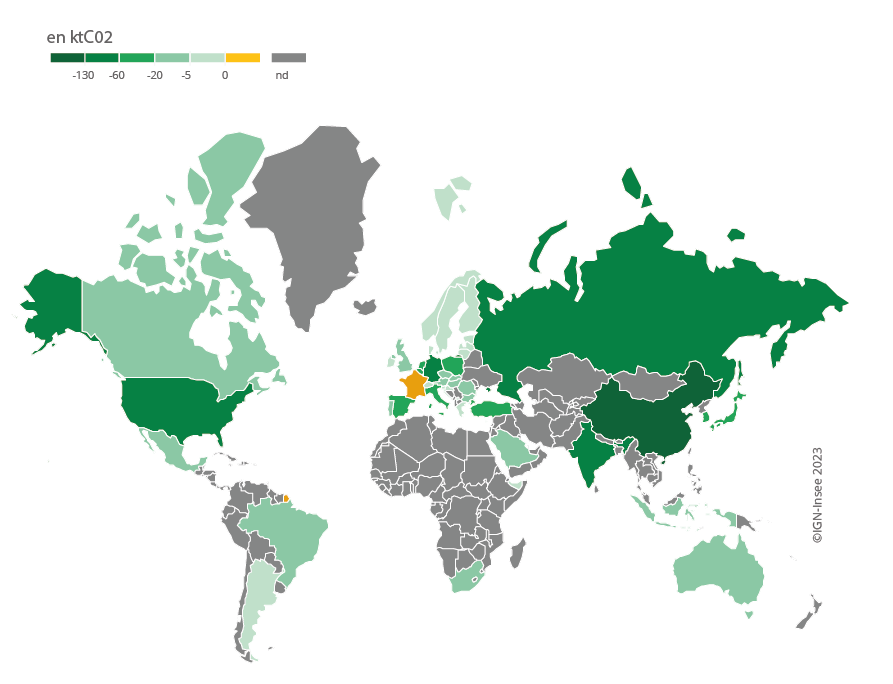

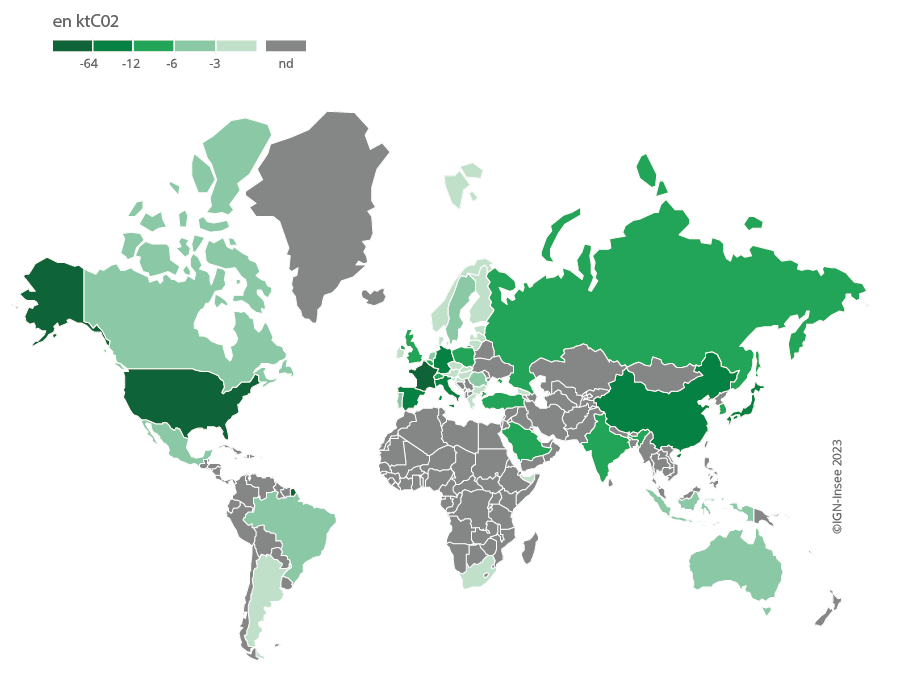

Localiser l’activité en France fait baisser les émissions mondiales de CO₂

La France se caractérise par un mix énergétique et une production moins carbonée que ses principaux partenaires économiques [Bourgeois et al., 2022]. Par conséquent, si un établissement s’installe en France plutôt qu’à l’étranger, une plus grande part du PIB mondial est alors produite en France et les émissions mondiales de gaz à effet de serre (GES) sont plus faibles. Cette baisse des émissions mondiales de GES, qui est visible quelle que soit la branche d’activité de l’économie, est évaluée à 740 ktCO₂ pour un nouvel établissement manufacturier générant 1 Md€ de valeur ajoutée (figure 7c).

Cette baisse est d’autant plus prononcée que l’activité augmente en France dans des branches où l’intensité en émissions de GES est nettement inférieure en France à ce qu’elle est dans le reste du monde. Ainsi les branches équipements électriques et produits chimiques sont toutes les deux très carbonées dans le reste du monde : l’installation de ces activités en France plutôt qu’à l’étranger permet d’y éviter 1 290 et 1 800 ktCO₂ respectivement. Mais la production d’équipements électriques est très largement moins carbonée en France qu’à l’étranger, si bien que les émissions carbone augmentent de seulement 170 ktCO₂ en France pour un établissement dans cette branche, c’est-à-dire 13 % de la baisse des émissions observée à l’étranger. C’est moins vrai pour la branche produits chimiques, pour laquelle l’augmentation sur le territoire national est de 980 ktCO₂, soit 54 % de la baisse à l’étranger.

Selon les émissions engendrées par l’installation d’un nouvel établissement en France et selon que la chaîne de ses fournisseurs fasse intervenir des branches plus ou moins carbonées, le multiplicateur d’émissions sera plus ou moins élevé. Avec un établissement dans les branches manufacturières, les émissions françaises de GES augmenteraient ainsi en tout de 1,6 fois plus que celles engendrées par cet établissement, contre 1,9 fois plus dans les services marchands et 3,5 fois plus dans la construction. Cependant, si le nouvel établissement utilise des technologies moins carbonées qu’un établissement moyen produisant actuellement dans la même branche, les émissions augmenteraient moins. La hausse des émissions serait alors d’autant plus atténuée pour un établissement à l’étranger, car la production y est plus carbonée. Cela concerne surtout a priori les émissions ayant trait à cet établissement, car la décarbonation de toute la chaîne de fournisseurs déjà installés peut prendre du temps.

Le changement de structure de production mondiale modifie aussi la répartition des émissions de GES. Puisqu’elle augmente la production française, la localisation d’activité en France plutôt qu’à l’étranger augmente les émissions de GES sur le territoire français, ce qui freine l’atteinte des objectifs nationaux de baisse d’émissions de GES, qui portent sur les inventaires nationaux. A contrario, les émissions à la production, et donc l’inventaire national, baissent dans la plupart des autres pays, ce qui facilite l’atteinte de leurs objectifs nationaux. Avec la localisation d’activité manufacturière en France plutôt qu’à l’étranger, la baisse des émissions serait particulièrement marquée en Chine (-280 ktCO₂), en Allemagne (-80 ktCO₂), en Russie, aux États-Unis et en Inde (-70 ktCO₂) (figure 8). Comme les produits français relativement peu carbonés représenteraient alors une plus grande part de la consommation de ces autres pays, l’empreinte carbone baisserait dans tous les pays.

tableauFigure 8a - Effets de l'implantation d’activité manufacturière en France plutôt qu'à l'étranger sur l’empreinte carbone par pays, en 2019

| Pays | Écart d’empreinte carbone |

|---|---|

| Afrique du Sud | -2,5 |

| Allemagne | -42,0 |

| Arabie-Saoudite | -7,8 |

| Argentine | -1,1 |

| Australie | -5,2 |

| Autriche | -2,8 |

| Belgique | -10,3 |

| Brésil | -5,7 |

| Bulgarie | -1,0 |

| Canada | -5,2 |

| Chine | -38,4 |

| Chypre | -0,3 |

| Corée du sud | -6,9 |

| Croatie | -0,7 |

| Danemark | -2,0 |

| Espagne | -21,2 |

| Estonie | -0,3 |

| États-Unis | -84,5 |

| Finlande | -1,7 |

| France | -290,7 |

| Grande-Bretagne | -6,6 |

| Grèce | -2,0 |

| Hongrie | -2,0 |

| Inde | -8,1 |

| Indonésie | -3,1 |

| Irlande | -2,6 |

| Italie | -23,1 |

| Japon | -13,1 |

| Lettonie | -0,3 |

| Lituanie | -0,6 |

| Luxembourg | -0,5 |

| Malte | -0,2 |

| Mexique | -4,7 |

| Norvège | -2,0 |

| Pays-Bas | -5,8 |

| Pologne | -7,6 |

| Portugal | -3,5 |

| République Tchèque | -2,8 |

| Reste du monde | -85,8 |

| Roumanie | -4,3 |

| Russie | -10,8 |

| Slovaquie | -1,4 |

| Slovénie | -0,7 |

| Suède | -3,9 |

| Suisse | -7,1 |

| Turquie | -9,0 |

- Erratum : Le 20 décembre 2024, les données de ce tableau ont été corrigées en raison d’une erreur mineure de pondération.

- Note : Les pays de la zone « Reste du monde » ne sont pas détaillés dans la base FIGARO d’Eurostat. Ces pays sont représentés en gris sur la carte.

- Lecture : L'implantation en France plutôt qu'à l'étranger d’activité manufacturière correspondant à 1 Md€ de valeur ajoutée réduirait l’empreinte carbone principalement en France (-290,7 ktCO₂), mais aussi aux États-Unis (-84,5 ktCO₂), en Allemagne (-42,0 ktCO₂) et en Chine (-38,4 ktCO₂).

- Champ : Monde.

- Source : Eurostat, TIES Figaro 2022, calculs des auteurs.

graphiqueFigure 8a – Effets de l'implantation d’activité manufacturière en France plutôt qu'à l'étranger sur l’empreinte carbone par pays, en 2019

- Erratum : Le 20 décembre 2024, les données de ce tableau ont été corrigées en raison d’une erreur mineure de pondération.

- Note : Les pays de la zone « Reste du monde » ne sont pas détaillés dans la base FIGARO d’Eurostat. Ces pays sont représentés en gris sur la carte.

- Lecture : L'implantation en France plutôt qu'à l'étranger d’activité manufacturière correspondant à 1 Md€ de valeur ajoutée réduirait l’empreinte carbone principalement en France (-290,7 ktCO₂), mais aussi aux États-Unis (-84,5 ktCO₂), en Allemagne (-42,0 ktCO₂) et en Chine (-38,4 ktCO₂).

- Champ : Monde.

- Source : Eurostat, TIES Figaro 2022, calculs des auteurs.

Sources

Les tableaux internationaux des entrées-sorties (TIES) sont construits à partir des comptes nationaux et des données internationales de commerce de biens et services. Dans cette étude, trois tableaux internationaux des entrées-sorties sont mobilisés : Long run WIOD, WIOD et FIGARO. Les données sont exprimées en prix courants (en milliards d’euros) et couvrent la période 1965-2019. Les données sur l’emploi portent sur le champ de la comptabilité nationale et sont collectées par Eurostat. Les émissions de gaz à effet de serre (GES) sont issues de l’extension environnementale de FIGARO. Dans ces données, seul le CO₂ est retenu parmi les gaz à effet de serre. En 2019, l’empreinte carbone française est composée à 74 % de dioxyde de carbone (CO₂), 20 % de méthane et 6 % de protoxyde d’azote. Le TIES FIGARO d’Eurostat (version 2022) dispose d’une décomposition en 64 branches pour 45 pays dont un « reste du monde ». Ce dernier correspond dans le TIES FIGARO à l’ensemble des pays qui ne sont pas présents dans la base de données et ont été regroupés dans un agrégat unique [Ouvrir dans un nouvel ongletEurostat, 2021].

Méthodes

Cadre comptable de la modélisation

Un tableau international des entrées-sorties (TIES) est construit en réconciliant les tableaux des entrées-sorties d’un ensemble de pays. Dans ce cadre comptable, la production du pays i de la branche k peut être utilisée comme une consommation intermédiaire par une branche du même pays ou d’un autre (c’est alors une exportation de consommation intermédiaire vers cet autre pays) ou comme une demande finale du pays i ou d’un autre pays (c’est une exportation de bien final vers cet autre pays).

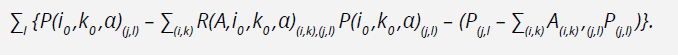

Ainsi, en notant P le vecteur de la production mondiale par branche, DFj le vecteur de la demande finale du pays j en chacune des branches de chaque pays, et CI la matrice des consommations intermédiaires (CI(i,k),(j,l) renseigne combien la branche l du pays j utilise comme consommation intermédiaire en produit k du pays i, en ordonnant en ligne et en colonne par pays puis par branche au sein de chaque pays), l’équilibre ressources-emplois au sein de l’économie mondiale est pour la production de la branche k du pays i :

P(i,k) = ∑(j,l)CI(i,k),(j,l) + ∑jDF(i,k),j . DFj agrège les différentes composantes de la demande finale, notamment la consommation des ménages, l’investissement des entreprises ou encore les variations de stocks.

La matrice des coefficients techniques A(i,k),(j,l) indique la consommation d’une branche en produits intermédiaires. Chaque terme correspond au rapport des consommations intermédiaires CI(i,k),(j,l) à la production P(j,l) de la branche l du pays j .a(i,k),(j,l) correspond à la quantité de biens de la branche k produits dans le pays i requis pour produire une unité de biens l dans le pays j. La relation comptable entre la production et la demande finale fait intervenir ces coefficients techniques : P = L ∑ j DFj avec L la matrice de Leontief inverse définie par L = (I – A) -1.

Indicateur de made in

Pour un vendeur, étiqueter son produit made in France est soumis à une réglementation précise. Un produit prend l’origine du pays où il a subi sa dernière transformation substantielle. Ces transformations peuvent se traduire par un changement de position tarifaire douanière du produit (au sein de la nomenclature douanière internationale) ou par un critère de pourcentage de valeur ajoutée attribuée à cette dernière transformation (45 % pour la Commission européenne). Cette définition juridique du made in France n’est pas celle employée dans cette étude. Pour s’affranchir de cet effet de seuil à 45 % et avoir une mesure continue, et non binaire, du made in, l’approche statistique développée dans cette étude évalue le contenu en valeur ajoutée intérieure pour chaque produit consommé. Si une chemise est produite en France et composée à 44 % de valeur ajoutée française, elle n’est pas considérée comme made in France du point de vue juridique, donc 0 % made in France. Du point de vue statistique adopté ici, 44 % de la chemise sont considérés made in France.

L’indicateur de made in, peut être calculé à partir du tableau des entrées-sorties national [Bourgeois, Briand, 2019], mais cela ne permet pas de tenir compte du fait qu’une partie des importations peut aussi avoir un contenu d’origine française (par exemple, une voiture importée qui contient un volant construit en France sera considérée comme entièrement importée). L’utilisation des tableaux internationaux des entrées-sorties ici permet de quantifier cet indicateur de manière complète.

Le made in est défini comme la part de la valeur ajoutée française incorporée à la demande intérieure finale rapportée à la demande intérieure finale. Formellement, le made in du pays j s’écrit :

La matrice CVA correspond au contenu en valeur ajoutée de la demande intérieure finale : elle mesure l’origine géographique des produits utilisés pour satisfaire la demande finale dans un pays donné.

Indicateur de liens « amont » et effets d’entraînement

Cet indicateur mesure l’intensité de la dépendance directe et indirecte d’une branche à ses intrants en amont.

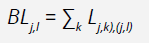

BLj,l mesure la hausse de la production (intérieure et/ou étrangère) consécutive à une augmentation d’un euro de demande finale adressée à la production de produit l du pays j. L’indicateur BL mesure donc l’intensité des liens amont direct et indirect entre la hausse de la demande finale en un produit donné, et la production supplémentaire que cela engendre nationalement et à l’étranger afin de servir cette demande supplémentaire. Dans cette analyse, seuls les effets engendrés sur la production française sont retenus.

Indicateur de concentration

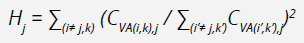

La concentration des contenus en valeur ajoutée importée de la demande finale française est calculée avec l’indice de Herfindahl-Hirschmann (H) :

avec CVA(i,k),j la valeur ajoutée produite dans la branche k du pays i incorporée dans la demande finale de la France (pays j). Quand H j est proche de 0, les contenus en importations de la demande finale sont diversifiés sur de nombreuses branches et de nombreux pays. Au contraire, quand il est proche de 1, ils sont très concentrés. Le coefficient de corrélation de Pearson entre CVA(i,k),j et CVA(i,k),j’ renseigne dans quelle mesure les structures des contenus importés de la demande finale sont proches pour les deux pays j et j’. Si ce coefficient est proche de 1, les structures de fournisseurs sont proches, ce qui conduit à une forme de dépendance commune qui est source de vulnérabilité. Puisqu’il décrit la concentration des contenus importés de la demande finale française (et pas des consommations intermédiaires françaises), cet indicateur renseigne plus sur la vulnérabilité côté demande que côté offre.

Construction des contrefactuels d’une implantation d’activité en France

Les simulations s’intéressent à la comparaison de deux situations : celle où un nouvel établissement s’établirait en France et celle où il s’implanterait à l’étranger. L’écart entre ces deux situations est modélisé avec la substitution d’une partie des importations de biens par une production nationale, à demande totale inchangée. Elles ne modélisent pas explicitement les instruments qui permettraient d’atteindre cet objectif de substitution d’une partie des importations par de la production intérieure, mais permettent d’illustrer les effets d’entraînement liés à l’intrication des chaînes de valeur telles qu’elles sont retracées dans les tableaux internationaux des entrées-sorties. Il s’agit d’un exercice théorique, qui met en évidence certains des mécanismes en jeux et donne des ordres de grandeur sur les effets induits également en matière d’émissions et d’emplois.

Les simulations reposent sur plusieurs hypothèses. L’activité substituée aux importations est supposée être produite dans les mêmes conditions que la production intérieure : produire 1 euro supplémentaire d’un bien dans un pays donné mobilise les mêmes consommations intermédiaires, le même emploi et génère autant d’émissions que la production actuelle de 1 euro de ce même bien dans ce pays. On suppose également que le bien dont la production est localisée en France plutôt qu’importée de l’étranger est parfaitement substituable à un bien produit ailleurs. Les demandes finales de ce bien (quel que soit le pays de production) sont inchangées par le choix de localisation : on consomme toujours la même quantité du bien qu’il soit produit en France ou ailleurs. De même, en termes relatifs, l’utilisation de ce bien n’est pas modifiée : la ventilation du bien produit en France entre ce qui est consommé en France et ce qui est exporté, et entre ce qui est utilisé pour la demande finale et pour la consommation intermédiaire, est fixe.

Prenons l’exemple de la production en biens manufacturés. En 2019, cette production est pour plus de la moitié consommée en France : 25 % de la production sont consommés dans la demande finale pour ce bien, et 31 % sont utilisés comme consommation intermédiaire (pour produire d’autres biens dans d’autres secteurs). Le reste est exporté : 24 % comme consommation intermédiaire de la production de ces autres pays, et 20 % sont consommés en demande finale dans ces pays. La simulation d’un contrefactuel maintiendra cette répartition : si on peut produire en France 100 € de plus d’un bien industriel qui était auparavant importé, alors 25 € de cette production supplémentaire sont consommés en France (en substitution de 25 € qui étaient auparavant importés), 20 € serviront la demande finale des autres pays, 31 € seront utilisés comme consommation intermédiaire pour produire d’autres biens en France, et 24 € seront exportés pour produire d’autres biens à l’étranger. Ces effets auront évidemment des effets en miroir dans les autres pays où ce bien était initialement produit, qui exporteraient moins de biens et en importeraient plus de France.

Cependant, ces premiers effets ne racontent qu’une partie de l’histoire : produire plus en France nécessite d’utiliser plus d’intrants (par exemple, une production supplémentaire de batteries sur le sol national demande de consommer plus d’énergie, d’utiliser plus de composants électroniques, des services de transports, etc.). Le surcroît de production industrielle intérieure a donc des effets en cascade, en stimulant la production de biens utilisés comme consommations intermédiaires. Sous l’hypothèse que les processus de production sont constants, si la production de 1 € du bien dont la production est localisée en France plutôt qu’à l’étranger nécessite d’utiliser 0,45 € d’autres biens industriels (dont 0,27 € produit en France, et 0,18 € dans les autres pays), et 0,60 € de biens d’autres secteurs (dont 0,51 € produit localement et 0,09 € importé), localiser 100 € d’activité en France plutôt qu’à l’étranger se traduirait par une augmentation supplémentaire de 27 € de la production industrielle intérieure et de 51 € de la production dans les autres secteurs. Ces effets de second tour affectent également la production des autres pays : d’une part, ils produisent moins localement et utilisent donc moins d’intrants (y compris de France éventuellement) mais d’autre part, ces effets peuvent être en partie compensés s’ils sont amenés à produire plus d’intrants utilisés pour la production française.

C’est l’objet des simulations de quantifier les ordres de grandeur de ces effets, évidemment très complexes, compte tenu de l’intrication des processus de production entre pays.

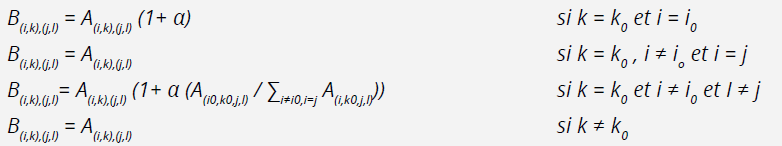

En pratique, les simulations simulent une augmentation de la valeur ajoutée de 1 Md€ ex-ante pour une branche donnée : formellement, pour une branche k0 , si la production initiale de la France (indicée par i0 ) était de P(i0,k0) , correspondant à une valeur ajoutée initiale de

VA(i0,k0) = (1 – ∑i,k A(i,k,i0,k0))P(i0,k0) , cela signifie que la production est augmentée de α = 100 / VA(i0,k0) %.

Localiser de la production de biens en France plutôt que l’importer de l’étranger se traduit par une hausse de α % des coefficients techniques (intérieurs et exportés) de la ligne indicée par (i0 , k0 ) du TIES et de la ligne indicée par (i0 ,k0 ) de la demande finale de chaque pays (c’est-à-dire les consommations en bien de la branche k0 qui sont produits dans le pays i0 ). Et ensuite, par une baisse des coefficients techniques et de la demande finale aux lignes k0 correspondant aux importations de tous les autres pays du monde en provenance de tous les autres pays du monde (excepté la France).

Formellement, l’opérateur R modifie la structure de la matrice des coefficients techniques A et de la demande finale par pays. R transforme ainsi la matrice A en B = R(A,i0, k0, α) :

où la branche dont l’activité est localisée en France plutôt qu’à l’étranger est k0

dans le pays i0

. R transforme de la même manière la demande finale, la branche l ne jouant aucun rôle puisqu’il n’y a que trois dimensions (i,k,j).

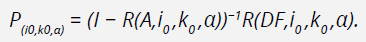

La production de chacune des branches de l’économie mondiale s’ajuste à cette demande et à cette structure de consommations intermédiaires :

La demande finale totale en chaque produit de chaque pays est inchangée, donc le PIB

mondial, qui est aussi égal à la demande finale totale mondiale, est inchangé.

L’évolution du PIB du pays j est donné par l’évolution de la somme des valeurs ajoutées des branches :

Pour chaque simulation, un multiplicateur de production est calculé en rapportant

l’évolution de la production française ex‑post à l’évolution de la production ex‑ante,

c’est-à-dire :

∑

l {P(i0,k0,α)(j,l) − P(j,l)} / (α P(i0,k0)).

En notant w(j,l) le contenu en emplois de la production de la branche l du pays j, c’est-à-dire le nombre d’emplois dans cette branche divisé par la production de cette branche, l’évolution de l’emploi du pays j est donné par : ∑ lw(j,l) x (P(i0,k0,α)(j,l) – P(j,l)).

Les contenus en emplois n’étant pas calculables directement en chaînes de valeur, car les données d’emplois ne sont pas disponibles pour certains pays. Des coefficients d’intensité de la VA en emploi par branche (emploi/VA) sont calculés à partir du TES 2019 d’Eurostat et des données d’emplois en équivalent temps plein (EQTP) d’Eurostat pour la France, puis appliqués aux évolutions de valeur ajoutée par branche.

De la même manière, les émissions mondiales de gaz à effet de serre (hors émissions

directes des ménages) sont obtenues en utilisant le vecteur de contenu en émissions

de GES

de la branche l du pays j : ∑

le(j,l) x (P(i0,k0,α)(j,l) – P(j,l)).